经过近些年的发展,目前国内已经实现批量供货的锂电池电解液添加剂企业包括江苏华盛、瀚康化工、浙江天硕、荣成青木和苏州华一等,并且,我国电解液添加剂行业集中度较高,2020年国内CR5市占率共计58.72%,其中,排名第一的为江苏华盛,凭借其在VC和FEC产品领域的领先优势,国内市场占有率约为24.27%;瀚康化工作为新宙邦的子公司,在VC和FEC产品上均有不错出货,在国内市场占有14.93%份额,排名第二;苏州华一和青木高新,其国内市场份额分别为8.05%和5.89%;浙江天硕被天赐材料收购后,产能逐步释放,其产品主要为自产自销,2020年国内市占率为5.58%。

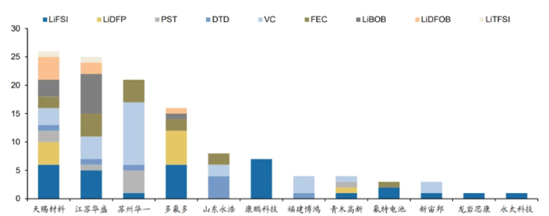

根据观研报告网发布的《2021年中国电解液添加剂市场分析报告-行业规模与发展前景预测》显示,电解液添加剂的重要性尤为突出,其研发和应用日渐成为电解液企业最核心的竞争力之一。锂电添加剂专利主要涉及功能、应用和物质,开发难度依次递进。国内江苏华盛、苏州华一在添加剂行业有较多专利,专利数量均在20项以上,建立了相对优势。

中国电解液添加剂重点企业分析

(一)江苏华盛

江苏华盛锂电材料股份有限公司是一家成立于1997年专注于锂电池电解液添加剂研发、生产和销售于一体的高新技术企业。在锂电池电解液添加剂领域,华盛锂电电解液添加剂产品主要有碳酸亚乙烯酯(VC)、氟代碳酸乙烯酯(FEC)、双草酸硼酸锂(BOB),产品广泛应用于新能源汽车、电动两轮车、电动工具、UPS 电源、移动基站电源、光伏电站、3C 产品等领域。华盛锂电现阶段拥有张家港一期、二期两个生产基地以及全资子公司泰兴华盛,现有电解液添加剂VC、FEC产品共计5000吨的年生产能力,为进一步扩大业务规模,巩固和提高市场占有率,公司正在张家港三基地新建年产6000吨碳酸亚乙烯酯、3000吨氟代碳酸乙烯酯项目。

江苏华盛电解液添加剂产品主要出货为VC、FEC和BOB,2020年三者出货量分别实现2133.29吨、1707.94吨和65.87吨。2018-2020年公司主要添加剂产品收入分别实现3.4亿元、4.0亿元和4.26亿元,其中 VC 产品和 FEC 产品的营收占比分别达到85.7%、89.1%和86.3%。

产品覆盖中国国内市场,同时出口日本、韩国、美国、欧洲、东南亚等国家和地区。国内市场的主要客户包括比亚迪、天赐材料、国泰华荣、杉杉股份等锂电池产业链企业,外销客户包括三菱化学等锂离子电池电解液生产企业。

(二)瀚康化工

张家港瀚康化工有限公司成立于2005年,是一家专注于锂离子电解液添加剂的研发、生产、销售及服务于一体的高新技术企业,2014年7月成为新宙邦的控股子公司。公司主营产品为碳酸亚乙烯酯(VC)、氟代碳酸乙烯酯(FEC)、氯代碳酸乙烯酯(CEC)、1,3丙烷磺酸内酯(1,3-PS)、丁二腈等。在电解液添加剂领域,公司生产的碳酸亚乙烯酯(VC)和氟代碳酸乙烯酯(FEC)被广泛应用于3C产品、电动汽车、电动工具、UPS电源、移动基站电源、光伏电站、电动自行车等领域。2020年,瀚康化工营业收入为2.5亿元。

目前,瀚康化工拥有一个淮安生产基地,电解液添加剂总产能为2300吨/年,其中碳酸亚乙烯酯(VC)产能为1000吨/年,氟代碳酸乙烯酯(FEC)的产能为1000吨/年,1,3丙烷磺酸内酯(1,3-PS)产能为300吨/年。

瀚康化工的电解液添加剂产品主要供应新宙邦,另外对国泰华荣和比亚迪等企业也有供应,部分出口到海外。

(三)苏州华一

苏州华一新能源科技有限公司成立于2004年,是一家专注于锂离子电解液添加剂的研发、生产、销售及服务于一体的高新技术企业。2020年成为奥克股份的参股子公司。在电解液添加剂领域,苏州华一主要生产碳酸乙烯酯(VC)、氟代碳酸亚乙酯(FEC)、1,3-丙烷磺酸内酯(1,3-PS)、乙烯基代碳酸乙烯酯(VEC)。2020年苏州华一的营业收入为1.2亿元。

目前,苏州华一有苏州生产基地,合计添加剂产能为3800吨,分别为碳酸亚乙烯酯(VC)产能1000吨/年,氟代碳酸乙烯酯(FEC)产能2000吨/年,1,3-丙烷磺酸内酯(1,3-PS) 800吨/年。此外,公司规划在大连基地新增26000吨电解液添加剂产能,其中碳酸亚乙烯酯(VC)产能为10000吨/年,氟代碳酸乙烯酯(FEC)的产能为10000吨/年,1,3-丙烷磺酸内酯(1,3-PS) 产能为6000吨/年。

苏州华一经过十多年的发展,已经成为电解液添加剂行业重要的供应商之一。公司的电解液添加剂产品碳酸亚乙烯酯(VC)、氟代碳酸乙烯酯(FEC)均已通过下游主要厂商的认证,目前拥有稳定、优质的下游客户,主要包括比亚迪、国泰华荣、东莞杉杉、天津金牛等企业。

(四)浙江天硕

浙江天硕氟硅新材料科技有限公司成立于2015年,是一家专注从事锂电池电解液添加剂的企业,2019年由天赐材料收购,成为其控股子公司。公司主要产品有碳酸亚乙烯酯(VC)、氟代碳酸乙烯酯(FEC)、三氟甲基亚磺酸钠、氯代碳酸乙烯脂(CEC)等。2020年浙江天硕电解液添加剂出货量约为900吨。

目前,浙江天硕拥有衢州生产基地,电解液添加剂总产能1000吨/年,为碳酸亚乙烯酯(VC)产能,同时公司2000吨/年氟代碳酸乙烯酯(FEC)产能正在阶段性建设中。除此之外,浙江天硕1000吨/年的硫酸乙烯酯(DTD)项目已于2020年7月通过环保审批,目前正在建设中;600吨/年二氟草酸硼酸锂(LIODFB)、100吨/年二草酸硼酸锂(BOB)和500吨/年二氟磷酸锂(LFO)项目计划建设中。

浙江天硕的电解液添加剂产品主要供应天赐材料,用于天赐材料电解液生产自用。

(五)青木高新

荣成青木高新材料股份有限公司成立于2012年,是一家集功能性高新材料研发、生产、销售为一体的精细化工企业,主要从事锂电池电解液的添加剂制造与销售。经过几年的技术创新、产品升级,公司现已成为国内外锂电池电解液添加剂的主要生产厂家。在电解液添加剂领域,公司主要产品包括碳酸亚乙烯酯(VC)、氟代碳酸乙烯酯(FEC)、1,3-丙烷磺内酯(1,3-PS)等添加剂,产品主要用于改善电池相关性能。

目前,青木高新拥有荣成生产基地,添加剂总产能为5000吨/年,其中碳酸亚乙烯酯1500吨/年,氟代碳酸乙烯酯1500吨/年,丙烷磺内酯2000吨/年。

经过近几年的技术创新、产品升级,青木高新已成为国内外锂电池电解液添加剂行业主要的生产厂家。目前青木高新主要的客户有比亚迪、珠海赛纬、东莞杉杉等企业。

二、国内细分产品竞争格局

电解液添加剂具有低成本、高效率等优势,少量的添加剂就可起到改善电池循环寿命和安全性的效果。随着锂电池往高电压、高镍化、高比能等方向发展,所需电解液的配方,尤其是添加剂的使用也越来越复杂。根据添加剂的作用原理,可将添加剂分为固体电解质界面膜(SEI 膜)成膜添加剂、阻燃添加剂、高低温添加剂、过充电保护添加剂、控制电解液中水和 HF(氢氟酸)含量的添加剂等。

| 名称 |

作用体系 |

一般用量 |

改进效果 |

| VC |

EC+DMC |

1%-3% |

电机容量和寿命明显提高 |

| PS |

PC |

1%-5% |

首次充放电效率接近90% |

| FEC |

PC+DEC+DMC |

2%-10% |

改善循环性能,但会使热稳定性能降低,改善低温性能 |

| LIBOB |

PC+EC+EMC |

0.5%-2% |

大幅提高首次充放电库能效率、循环寿命和高温循环性能 |

| LIDFOB |

PC+EC+EMC |

0.5%-2% |

大幅提高电解液的循环性能和带化学稳定性 |

| LIFSI |

EC+DMC |

0.5%-3% |

提高离子导电率、改善电池充放电性能 |

| ES |

PC |

0.5%-3% |

首次充放电效率达到92.9% |

| DTD |

EC+EMC |

0.5%-3% |

能改善低温放电性能,不能改善高温储存及循环性能 |

| FBA |

EC+EMC+DMC |

1%-10% |

能够显著改善电池的循环性能,但对高温储存性能略有影响 |

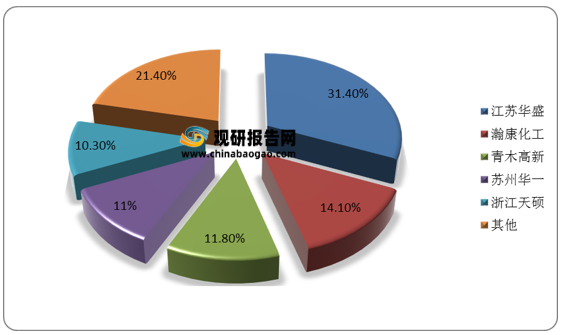

(一)VC

VC添加剂(碳酸亚乙烯酯)是一种锂电池电解液核心成膜助剂,是锂电池电解液中的核心添加剂,能够在锂电池初次充放电中在负极表面发生电化学反应形成固体SEI膜。国内VC产能主要集中在江苏华盛、苏州华一、瀚康化工、青木高新、浙江天硕等企业,合计产能不足1.5万吨。2020年,中国VC出货量6800吨,其中江苏华盛以31.4%的市场份额排名第一,其次是瀚康化工和青木高新,市占率分别达到14.1%和11.8%。

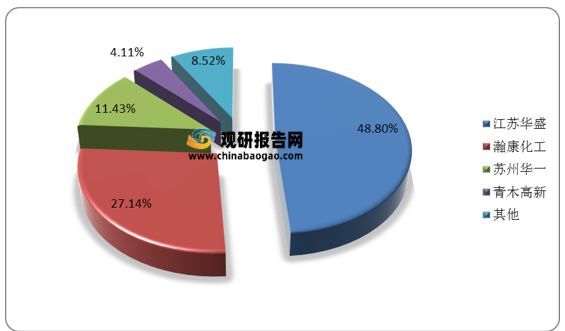

(二)FEC

FEC(氟代碳酸乙烯酯)是一种为高倍率动力型锂离子电池用电解液定向开发的核心添加剂,是为高倍率动力电池电解液定向开发的核心添加剂,能增强电极材料的稳定性。目前国内具有FEC产能的企业有江苏华盛、瀚康化工、苏州华一和青木高新等。2020年,江苏华盛FEC出货量占国内FEC总出货量的48.80%,位居FEC细分市场第一,其次分别是瀚康化工和苏州华一,其市场份额分别为27.14%和11.43%。

PS(1,3-丙磺酸内酯)是一种十分重要的有机合成的中间体,其衍生物能够改善物质的表面性质,广泛应用于电镀行业。国内PS产能主要集中在常熟聚合、武汉松石、瀚康化工、迪美和吉和昌等企业。从市场份额来看,山东瀛寰以32.76%的市场份额排名第一,其次是常熟聚和,市占率为20.69%。

BOB(双草酸硼酸锂)在锰酸锂及镍钴锰酸锂型锂电池中作为电解液添加剂,可有效在电池正极材料锰酸锂或镍钴锰表面形成一层非常稳定且具备一定韧性的保护膜,从而抑制了电池正极材料在充放电中与电液活性成分的反应。2020年中国用于锂电池电解液添加剂的BOB出货量在100吨左右,主要生产企业包括江苏华盛、上海如鲲、佛赛新材料、天祝宏氟和多氟多等。其中江苏华盛的市场份额在50%左右。

观研报告网发布的资料显示,其中,VC和FEC是使用较为广泛的传统电解液添加剂,2020年V和FEC两者出货量合计占电解液添加剂市场的份额达63.8%。2021年以来,由于需求大幅度增长,国内VC严重缺货,以2020年国内VC产量0.68万吨、国内电解液出货量25万吨计算,VC添加比例约为2.72%,预计21-22年VC需求量预计分别为1.6、3.3万吨,供给缺口将持续扩大。

| 企业 |

2021EVC产能(吨) |

2022EVC产能(吨) |

FEC产能(吨) |

规划 |

| 永太科技 |

5000 |

5000 |

3000 |

内蒙古2.5万吨VC、5000顿FEC产能规划 |

| 江苏华盛 |

3000 |

3000 |

2000 |

6000吨VC、3000顿FEC产能在建 |

| 青木高新 |

1500 |

1500 |

1500 |

|

| 新宙邦(瀚康化工) |

1000 |

3000 |

1000 |

投资12亿元扩产添加剂,包含VC、PEC等 |

| 苏州华一 |

1000 |

5000 |

2000 |

规划10000吨VC、10000吨FEC |

| 天赐材料(浙江天硕) |

1000 |

1000 |

|

2000吨FEC产能在建 |

| 福建鸿博 |

1000 |

2000 |

|

1000吨VC产能在建 |

| 山东永浩 |

|

1000 |

|

1000吨VC、2000吨FEC试生产阶段 |

| 行业名义产能 |

13500 |

21500 |

|

|

| VC行业需求(吨) |

16000 |

33000 |

|

|

此外,近年兴起的LiFSI也值得关注。与六氟磷酸锂性能相比,LiFSI(双氟磺酰基亚胺锂)具备热稳定性良好、耐水解等优势,长期视角来看,LiFSI(双氟磺酰亚胺锂)既可代替六氟磷酸锂作为新型锂盐使用,又可少量添加作为添加剂使用,但是由于其成本高昂,目前主要用作电解液添加剂。LiFSI作为当前最有产业化前景的新型锂盐,决定下一代电解液关键优势。

|

|

比较项目 |

双氟磺酰基亚胺锂 |

六氟磷酸锂 |

| 基础性能 |

分子量 |

187 |

152 |

| 电导率 |

高 |

略低 |

|

| 热稳定性 |

高 |

低 |

|

| 水解性 |

耐水解,无氢氟酸产生 |

易水解,产生氢氟酸 |

|

| 电池性能 |

循环寿命 |

长 |

短 |

| 买高温性能 |

好 |

差 |

|

| 气胀 |

抑制电池气胀 |

发生电池气胀 |

|

| 安全性 |

高 |

安全隐患大 |

目前除日韩老牌企业如触媒、天宝,国内企业如天赐材料、龙岩思康、多氟多等均有万吨级规划产能外,其它康鹏科技、永太科技等也有几千吨规划产能,LiFSI产业化正在加速推进。

| 企业 |

2020年底产能(吨) |

2021年底产能(吨) |

2022年底产能(吨) |

总规划产能(吨) |

| 天赐材料 |

2000 |

6300 |

10300 |

60300 |

| 龙岩思康 |

300 |

3750 |

500 |

1000 |

| 多氟多 |

500 |

500 |

1000 |

41000 |

| 康鹏科技 |

500 |

1700 |

1700 |

1700 |

| 永太科技 |

500 |

2000 |

2000 |

2400 |

| 日本触媒 |

300 |

2300 |

2300 |

23000 |

| 韩国天宝 |

300 |

740 |

740 |

740 |

| 氟特电池 |

300 |

|

|

1000 |

| 新宙邦 |

200 |

1000 |

2600 |

2600 |

| 江苏华盛 |

200 |

|

|

1000 |

| 研一(江山) |

5100 |

|

|

10000 |

| 行业名义产能(不完全统计) |

5100 |

18290 |

25640 |

|

| 行业总需求(吨) |

4000 |

15000 |

36000 |

|

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。