供应端,安保形势趋严,产能释放趋紧

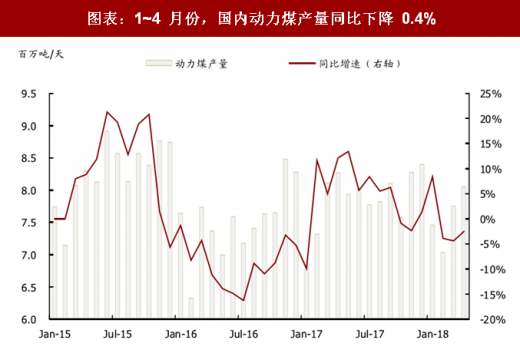

国内生产方面,我们预计全年产量保持 0.7%的增长,大幅低于 2017 年的 4.6%。其中,下半年产量增速预计为 1%。1~4月份,国内动力煤产量合计达到 9.1亿吨,同比下降 0.4%。根据《国家能源局公告 2018 年第 3 号》,截至 2017 年 12 月底,安全生产许可证等证照齐全的生产煤矿 3907 处,产能 33.36 亿吨/年;已核准(审批)、开工建设煤矿 1156 处(含生产煤矿同步改建、改造项目 83 处)、产能 10.19 亿吨/年,其中已建成、进入联合试运转的煤矿 230 处,产能 3.57 亿吨/年。联合试运转的项目生产趋于稳定,新增产能增速趋缓,部分非合规产能投产弥补了需求缺口。随着 6 月初第一批中央环保督察“回头看” 全部实现督察进驻,违规产能将大面积退出。

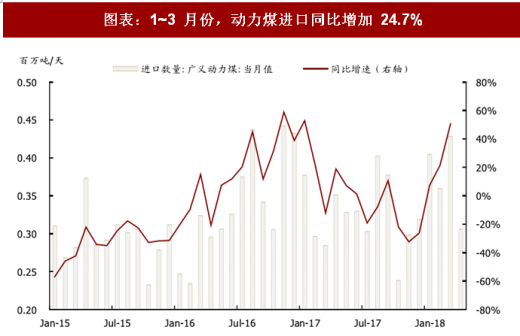

进口端,我们预计全年进口保持 5.4%的增速,其中下半年同比下降 2.8%。1~3 月份,国内动力煤进口同比大幅增加 24.7%。4 月份起,国内部分一类、二类港口限制动力煤进口,此外,国外煤价高企,进口套利窗口关闭,持续压制煤炭进口。根据汤森路透的船运数据,4~5 月份国内动力煤进口环比下降 30%,同比下降近 10%。

参考观研天下发布《2018-2023年中国动力煤产业市场现状规划调查与投资商机分析预测报告》

需求端,电煤占比抬升,整体增势稳定

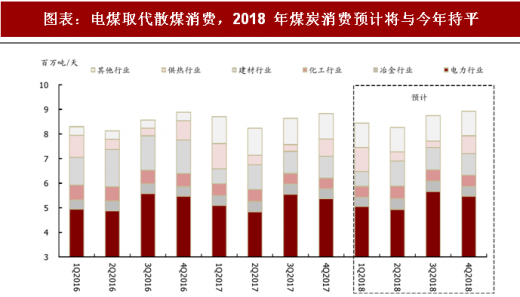

我们在 2017 年 10 月 31 的报告《2018-2019 展望:筑底前行,品种分化——能源》中预计,我们将 2017 年火电耗煤进行如下拆分,并预计 2018 年,国内动力煤需求将在各个行业进行再分配,但整体消费预计将与今年持平。

火电耗煤= 总发电量 × 火电装机占比 × 相对利用小时数 × 单位发电煤耗 (1+0.5%) =(1+7.3%)×(1 - 2.2%)×(1+2.6%)×(1-6.7%)

2018 年1季度,国内动力煤消费同比增长 0.1%,其中,火电同比增长 2.2%,其它行业同比下降 2.8%,与我们预期相符。往前看,随着东部与中部地区改造任务基本完成,单位发电耗煤的降幅较 2017 年大幅收窄,而水电、核电等能源对火电的替代仍将保持相对温和的趋势。我们预计,2018 年工业的稳健增长将推动火电耗煤同比增加 2%。散煤消费方面,随着环保督查的增强,散煤的替代将抵消电煤消费的增长。整体上,我们预计2018 年国内动力煤将保持 0.7%的温和增长,其中,下半年预计同比增长 1.2%。

整体上看,供应释放不足,煤价季节性明显

整体来看,供应端,受环保督查影响,部分中小煤矿复产受挫,此外,联合试运转的项目生产趋于稳定,新增产能增速趋缓。需求端,电煤消费替代散煤消费。我们预计 2018 年国内供需缺口仍将保持 39 万吨/天。对于下半年,我们预计产能增长能够消化部分需求增长,但整体供需缺口仍将达到 45 万吨/天。国内动力煤价格仍将保持较强季节性。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。