硅基新材料是以硅材料为基础发展起来的新型材料,包括绝缘层上的硅材料、锗硅材料、多孔硅、微晶硅以及以硅为基底异质外延其他化合物半导体材料等。工业硅及有机硅为主要硅基新材料。

有机硅是指含有Si-O(硅-氧)键、且至少有一个有机基是直接与硅原子相连的化合物,习惯上也常把那些通过氧、硫、氮等使有机基与硅原子相连接的化合物当作有机硅化合物。从有机硅生产能力看,21世纪以来,全球硅行业的投资主要集中在中国。根据测算,截至2013年,我国有机硅初级产品的产量占全球总产量的比重接近40%。

工业硅位于硅基新材料行业产业链最顶端,是光伏、有机硅、合金等国民经济重要部门的核心原料。近年来,随着经济快速发展,我国工业硅产能、产量均呈现了快速稳定发展的态势。

| 时间 |

产能(万吨) |

产量(万吨) |

产能利用率 |

产能增长率 |

产量增长率 |

| 2016年 |

460 |

210 |

45.65% |

9.52% |

7.69% |

| 2015年 |

420 |

195 |

46.43% |

9.09% |

14.71% |

| 2014年 |

385 |

170 |

44.16% |

1.32% |

17.24% |

| 2013年 |

380 |

145 |

38.16% |

5.56% |

28.32% |

| 2012年 |

360 |

113 |

31.39% |

- |

- |

二、硅基新材料行业经营模式分析

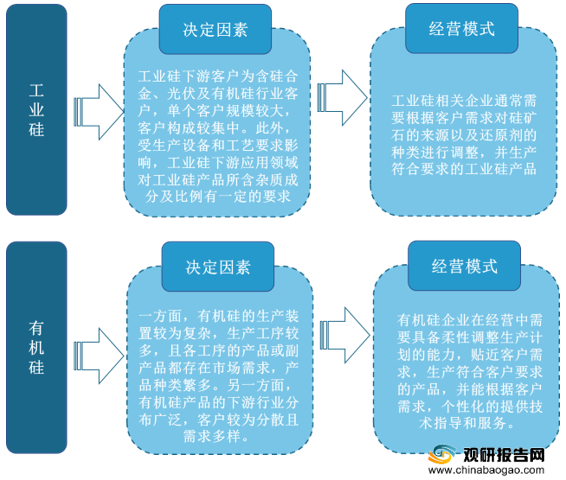

工业硅方面,工业硅下游客户包括含硅合金、光伏及有机硅行业客户,单个客户规模较大,客户构成较集中。此外,受生产设备和工艺要求影响,工业硅下游应用领域对工业硅产品所含杂质成分及比例有一定的要求,因此,工业硅相关企业通常需要根据客户需求对硅矿石的来源以及还原剂的种类进行调整,并生产符合要求的工业硅产品。

有机硅方面,一方面,有机硅的生产装置较为复杂,生产工序较多,且各工序的产品或副产品都存在市场需求,产品种类繁多。另一方面,有机硅产品的下游行业分布广泛,客户较为分散且需求多样。上述两大因素使得有机硅企业在经营中需要具备柔性调整生产计划的能力,贴近客户需求,生产符合客户要求的产品,并能根据客户需求,个性化的提供技术指导和服务。

三、以“合盛硅业”为例分析硅基新材料行业

合盛硅业主要从事工业硅及有机硅等硅基新材料产品的研发、生产及销售,是我国硅基新材料行业中业务链最完整、生产规模最大的企业之一。根据中国有色金属工业协会硅业分会的统计,合盛硅业是我国目前最大的工业硅生产企业。

1.宏观环境

(1)政策环境:从国家法律法规及产业政策对硅行业的政策导向上来看,国家采取了限制和淘汰落后高耗能产能,鼓励和引导新型有机硅材料发展的产业政策,推动硅基新材料行业健康规范发展,以合盛硅业为代表的硅基新材料相关公司因此受益。

| 日期 |

政策名称 |

制定部门 |

主要内容 |

| 2003年 |

《鼓励外商投资高新技术产品目录(2003)》 |

科技部与商务部 |

科技部与商务部共同发布的《鼓励外商投资高新技术产品目录(2003)》新材料大类中,有机硅也位列其中,鼓励外商加大投资,并与国内有机硅企业展开合作研发。 |

| 2009年 |

《关于提高轻纺、电子信息等商品出口退税率的通知》 |

财政部、国家税务总局 |

自2009年4月1日起,有机硅产品的出口退税率提高到13%。 |

| 2015年 |

《外商投资产业指导目录(2015年修订)》 |

科技部与商务部 |

工业硅及有机硅均未被列入限制或禁止外商投资产业目录,而“聚氯乙烯和有机硅新型下游产品开发与生产”、“合成橡胶:异戊橡胶、聚氨酯橡胶、丙烯酸酯橡胶、氯醇橡胶,以及氟橡胶、硅橡胶等特种橡胶生产”等含硅新材料的开发与生产更是被明确列入鼓励外商投资类目录。 |

| 2019年 |

《中国有机硅行业“十三五”发展规划》 |

中国氟硅有机材料工业协会有机硅专业委员会 |

我国有机硅行业“十三五”期间的发展目标为:严格执行《产业结构调整指导目录》、《有机硅环体单位产品能源消耗限额》(GB30530-2014)以及即将出台的《有机硅行业清洁生产评价指标体系》等国家产业政策和法规,合理控制甲基单体总量和建设水平;积极推广新技术、新工艺,降低原料和能源消耗,提升资源综合利用水平,提高甲基单体生产技术水平和产品质量;适度发展苯基、乙烯基、烷氧基硅烷(直接法合成)等特种单体;加大下游中高端产品的研发力度,提高产品的技术含量和附加值,向技术密集型和质量效益型转变;加强产品的应用研究和技术服务,不断拓展新的应用领域,提高行业核心竞争力;通过发展石油基替代产品、有机硅改性材料和复合材料等方式,调整有机硅产业结构,丰富和拓展有机硅产业的内涵和外延,从质和量两方面实现行业的快速增长和健康发展。 |

(2)经济环境:经济快速发展,硅基新材料下游行业景气度较高,对硅基新材料需求持续释放,助推行业快速发展。此外,产业转型和消费升级是我国未来经济发展的重要动力,硅基新材料在高端装备制造、新能源、电子信息、医药医疗等新兴领域的应用前景持续向好。

(3)社会环境:工业社会发展使得环境污染加剧,保护环境刻不容缓。在此情况下,新能源汽车逐步普及,新能源汽车市场持续扩大,新能源汽车充电桩等设备需求增长将带动半导体分立器件的需求增加,从而推动半导体硅片和硅基新材料行业规模扩大。

(4)科技环境:国内部分领先企业经过多年发展,已经初步完善了产业链布局,积累了一定的技术实力,在部分细分领域掌握了先进技术,并形成了自主知识产权,系统设计能力、加工制造技术、产品检测技术、设备成套水平有了较大提高,形成了一定规模的中、高技术含量产品的生产能力,正在逐步缩小与国际知名化工企业的差距。

2.微观环境

(1)销售渠道:合盛硅业设置销售一部和销售二部分别负责有机硅及工业硅产品的销售。由于工业硅及有机硅产品属于工业品,因此合盛硅业的产品销售主要采用直销渠道,通常通过行业会议、客户拜访及电话承揽等方式进行产品推广和客户开发。

(2)顾客:目前合盛硅业已经与江苏中能硅业科技发展有限公司、山东东岳有机硅材料有限公司、瓦克化学(中国)有限公司、赢创德固赛特种化学(上海)有限公司、杭州之江新材料有限公司等行业知名企业建立了密切的业务合作关系,公司的行业龙头地位突出。

(3)竞争者:合盛硅业竞争对手既包括一些历史悠久、且已形成完整产品线的国际知名化工企业(如美国道康宁、美国迈图、美国环球特种金属集团等),也包括一批近年来快速成长的国内厂商(如中国蓝星(集团)股份有限公司、浙江新安化工集团股份有限公司、山东东岳化工有限公司、唐山三友化工股份有限公司、浙江恒业成有机硅有限公司等)。

合盛硅业所处的硅基新材料行业竞争较为激烈,市场呈现向具有规模、成本、产品和技术优势的企业集中的趋势。合盛硅业通过对内深挖潜力、对外适时适度的探寻行业整合机会等措施进一步提升竞争实力,合盛硅业未来的市场占有率有望得到进一步巩固和提升。

| 类别 |

企业名称 |

基本情况 |

| 国际知名化工企业 |

美国道康宁(Dow

Corning) |

道康宁公司成立于1943年,致力于探索和开发有机硅的应用潜力,现为全球硅基技术和创新领域的全球领导者,提供7,000多种产品和服务,在全球拥有25,000多家客户。 |

| 美国迈图(Momentive) |

迈图公司是一家有着70年历史的全球硅、石英及陶瓷材料领导企业。迈图公司总部位于美国,但业务足迹遍布全球。迈图公司的硅业务主要包括生产和销售硅烷、特种硅油、氨基钾酸酯添加剂、弹性体、密封胶等。产品广泛应用于汽车、电子、建筑、化妆品、航天及医药等领域。 |

|

| 美国环球特种金属集团(Globe Specialty Metals Inc.) |

环球特种金属集团是全球最大的金属硅和硅系特种合金的生产商,主要生产各种被广泛地应用于需求日益增长的工业领域和日用消费领域的特殊规格硅系合金。集团总部位于纽约,子公司环球冶金有限公司(Globe Metallurgical Inc.)是北美地区最大的金属硅生产商。 |

|

| 西班牙大西洋铁合金集团(Grupo FerroAtlántica) |

大西洋铁合金集团同样是全球领先的金属硅生产商,除金属硅业务外,还涉足电力、采掘等业务。集团业务主要集中于欧洲,在全球拥有15个生产工厂及5个采矿点,大部分收益来自欧洲。 |

|

| 国内厂商 |

中国蓝星(集团)股份有限公司 |

中国蓝星(集团)股份有限公司系中国化工集团公司下属公司,是一家以化工新材料及动物营养为主导业务的企业,其主营业务在全球居领先地位,其中有机硅和蛋氨酸业务均居全球前三位。根据该公司的发展战略,其未来将重点发展材料科学、生命科学和环境科学三大板块。 |

| 浙江新安化工集团股份有限公司 |

浙江新安化工集团股份有限公司创建于1965年,主营农用化学品、有机硅材料两大产业。在有机硅材料产业中,该公司围绕有机硅单体合成,形成了从硅矿冶炼到硅粉加工、从单体合成到下游制品加工的完整有机硅产业链。 |

|

| 山东东岳化工有限公司 |

山东东岳化工有限公司创建于1987年,是我国最大的氟硅材料生产基地之一,下属山东东岳有机硅材料有限公司致力于硅油、硅橡胶、硅树脂、硅烷偶联剂四大类产品及有机硅高端产品的研究、开发和生产,主导产品主要有甲基三氯硅烷、二甲基二氯硅烷、甲基氢二氯硅烷、二甲基硅氧烷混合环体、八甲基环四硅氧烷等。 |

|

| 山东东岳有机硅材料有限公司主要从事有机硅产品的研究、开发和生产,是国内重要的有机硅生产企业之一。工业硅是有机硅的主要原材料之一,山东东岳自身不具有工业硅的生产能力,因此其使用的工业硅需要通过外购取得。发行人工业硅产量在全国处于龙头地位,且工业硅销售收入占发行人营业收入的比例约70%,山东东岳是公司工业硅的重要的下游客户之一。报告期内,公司与山东东岳发生的交易全部为公司向其销售的工业硅块。 |

||

| 唐山三友化工股份有限公司 |

唐山三友化工股份有限公司业务领域涉及纯碱、粘胶、氯碱、有机硅等多个行业,下属唐山三友硅业有限责任公司的主营业务为混合甲基环硅氧烷及其下游产品的生产与销售。 |

|

| 浙江恒业成有机硅有限公司 |

浙江恒业成有机硅有限公司是浙江中成控股集团有限公司的战略型新兴产业。在绍兴袍江设有生产基地,生产高档有机硅产品及特种有机硅材料。公司还在内蒙古乌海市投资建设了有机硅材料项目。 |

2.合盛硅业营销优势:

(1)产品本身:合盛硅业不仅高度重视技术积累,还将技术研发转化为生产力落到了实处。合盛硅业的技术研发团队贴近生产一线,随时发现问题解决问题。通过多年来对有机硅生产工艺的潜心研究,合盛硅业在工业硅用于有机硅生产的应用能力上达到了较高的水平,提高了对原料的包容度,降低了成本。

此外,作为有机硅单体生产的核心技术,合盛硅业的甲基氯硅烷合成技术结合催化剂复配技术有效的提高了反应稳定性、活性及二甲选择性,延长了反应周期,使装置产能得到有效提升。合盛硅业还对高沸、低沸、共沸等副产物实现了综合利用,有效降低了生产过程中污染物的排放,创造了良好的社会、经济和环保效益。通过不懈努力,合盛硅业在能耗水平、成本控制、资源利用、柔性生产、产品质量等方面具备了明显的竞争优势,达到了国内领先水平,并在逐步缩小与国际知名企业的差距。

(2)对员工:合盛硅业认为每一位员工都是一座硅矿,用人理念倡导以人为本,以德为先。

(3)服务对象:合盛硅业以质量求生存,以科技促发展,以客户为根本,注重下游客户体验。

3.合盛硅业企业使命

合盛硅业专注硅基新材料。十几年来,无数新老合盛人继承和发扬了创业者的精神,将公司建设成为中国领先的硅基新材料企业之一,在不断奋进的过程中,合盛人逐渐形成了共同的事业目标和价值取向,凝聚成为合盛硅业特有的企业文化—“创造美好生活”。

4.合盛硅业竞争优势

(1)布局优势:合盛硅业利用新疆本土成本优势、浙江地区优势和西南地区资源优势立足全国。

| 区域 |

子公司 |

现有产能 |

规划产能 |

| 新疆石河子 |

西部合盛 |

30万吨工业硅 |

/ |

| 3万吨石墨电极 |

/ |

||

| / |

20万吨密封胶 |

||

| 金松硅业 |

3万吨工业硅 |

/ |

|

| 合晶能源 |

1500吨多晶硅 |

5000吨多晶硅 |

|

| 合盛热电 |

2*330MV热电联产 |

/ |

|

| 新疆都善 |

东部合盛 |

40万吨工业硅 |

/ |

| 都善硅业 |

20万吨有机硅单体 |

/ |

|

| 都善电力 |

2*350MV热电联产 |

/ |

|

| 都善能源 |

6*50MV热电工程 |

/ |

|

| 隆盛碳素 |

7.5万吨石墨电极 |

/ |

|

| 浙江嘉兴 |

浙江合盛 |

20万吨有机硅 |

/ |

| 四川泸州 |

泸州合盛 |

13万吨有机硅单体 |

/ |

| 云南昭通 |

云南合盛 |

/ |

40万吨工业硅 |

| 40万吨有机硅单体 |

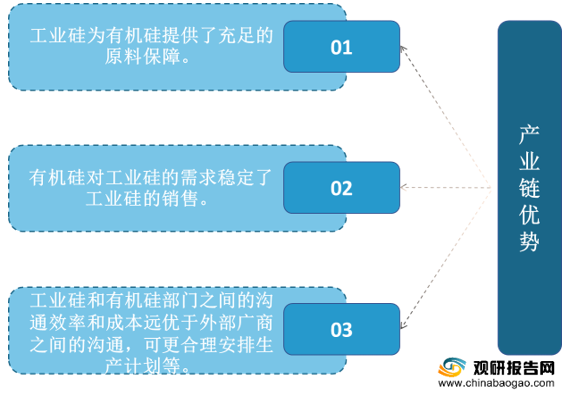

(2)产业链优势:合盛硅业业务同时涉及工业硅和有机硅领域,是我国硅基新材料行业中业务链最完整的企业之一。

四、总结

成为成功的硅基新材料企业,不仅需要专业的生产知识和技术,还需要适合自身发展的营销模式。充分利用自身独特的销售优势,能帮助公司在不断变化的市场中立于不败之地,从而将企业打造成硅基新材料行业龙头品牌。

更多深度内容,请查阅观研报告网:

《2021年中国硅基新材料行业分析报告-产业规模现状与发展动向预测》

《2020年中国硅基薄膜电池市场现状分析报告-行业运营现状与未来动向研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。