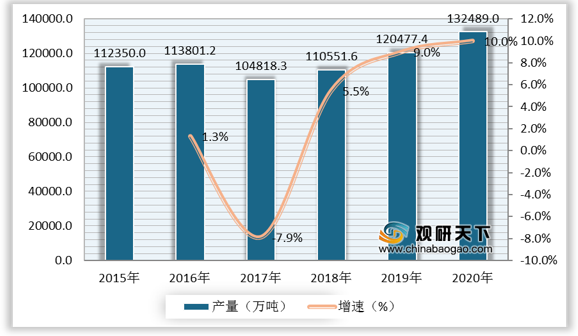

焊接材料产业链上游主要是钢铁行业、有色金属行业和焊接设备行业等。焊接材料行业的主要原材料是钢材,且钢材成本在焊材制造成本中所占的比例较高。我国钢材产量稳定,为焊接材料行业的发展奠定基础。

根据数据显示,2019年,我国钢材产量为120477.4万吨,较上年同比增长9%;2020年,我国钢材产量为132489万吨,较上年同比增长10%。

现阶段,我国焊接材料产业链上游相关企业包括凌钢股份、安阳钢铁、首钢股份、华菱钢铁、西宁特钢等。

| 企业名称 |

优势分析 |

| 凌钢股份 |

是集采矿、选矿、冶炼、轧材为一体的钢铁联合企业,经40多年发展建设,凌钢的生产能力由最初的10万吨铁、7万吨钢、5万吨材发展到年产钢能力达350万吨。 |

| 首钢股份 |

年生产能力为铁430万吨、钢450万吨、线材350万吨、彩涂板17万吨、镀锌板18万吨,高技术含量、高附加值产品产量占产品总量的二分之一,2006年12月23日轧制出首钢发展史上第一卷热轧卷板,实现了首钢由低端产品向中高端产品的历史性跨越。 |

| 安阳钢铁 |

“安阳钢铁”是集炼焦、烧结、冶炼、轧材及科研开发为一体的特大型钢铁联合企业,可生产中厚板、高速线材、中小型材等30多个品种、2000多个规格的钢材产品以及炼焦化工产品。 |

| 华菱钢铁 |

集团具备2200万吨钢生产能力。实现了工艺现代化、装备大型化、管理精益化。 |

| 西宁特钢 |

公司旗下共有一家全资子公司、三家控股子公司,拥有铁矿、煤矿、钒矿、石灰石矿等资源。已形成年产铁100万吨、钢120万吨、钢材110万吨、焦煤120万吨、焦炭70万吨、采选铁矿360万吨、铁精粉120万吨的综合生产能力。 |

| 八一钢铁 |

八钢集团以产权制度改革为突破口,着眼于制度创新,不断加大资本运营力度,推动企业由生产经营型向资本运营型转变。八钢集团还发挥大集团的优势,走低成本扩张的道路,通过收购、兼并、联合、重组等方式组建了焊条、碳素制品、汽车修理配件、水泥、针织等多家企业,进一步壮大了集团的规模和实力。 |

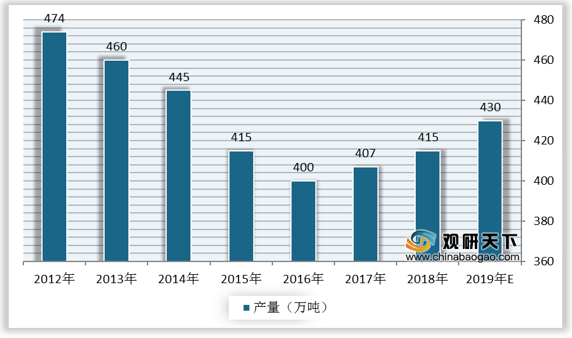

焊接材料产业链中游为焊接材料制造。从供给规模来看,2012-2018年我国焊接材料总产量呈现波动变化态势,产量维持在400-500万吨之间,预计2019年产量将达到430万吨。

目前,我国焊接材料企业可分为三个梯队。第一梯队为以德国伯乐蒂森焊接集团、韩国现代焊接材料株式会社为代表的国外焊接材料巨头,它们拥有先进的技术和品牌;第二梯队为以四川大西洋焊接材料股份有限公司、天津市金桥焊材集团有限公司为代表的中国大型企业,此类企业已经具有了一定规模,并在焊接材料制品的工艺、技术等方面取得了相应成果;第三梯队则是中小企业。此类企业是我国焊接材料的支柱企业,其发展迅速,并具有灵活的特点。

| 梯队 |

企业名称 |

简介 |

优势分析 |

| 第一梯队 |

德国伯乐蒂森焊接集团 |

德国伯乐焊接技术有限公司是一家世界知名的专业焊接用新型优质合金材料制造商,隶属于Voestalpine集团(又称“奥钢联”),旗下有Boehler、T-PUT、SOUDOKAY、UTP、FONTARGEN和AVESTA等国际著名品牌,其产品应用广泛,主要为高端客户和项目的建设,如化工、石化、炼油、电力设备制造、海上勘探、垃圾焚烧、冶金、制糖、液化天然气、管道建设和造船等工业领域。 |

拥有先进的技术,品牌知名度较高 |

| 韩国现代焊接材料株式会社 |

主要经营产品有:万能焊条,碳钢电焊条、纤维素电焊条、低合金钢电焊条、不锈钢电焊条、低温钢电焊条、钼及铬钼耐热钢电焊条、镍及镍合金电焊条、堆焊电焊条、铸铁电焊条,各国进口焊条等;MAG、MIG、和TIG的气体保护焊丝、埋弧自动焊丝和药芯焊丝;以及适用于埋弧焊和电渣焊的各种熔炼型、烧结型和陶质型焊剂。 |

||

| 第二梯队 |

四川大西洋焊接材料股份有限公司 |

四川大西洋焊接材料股份有限公司创建于1949年,其前身系上海斌诚焊接材料制造厂,是国内最早的专业化焊接材料生产企业之一,1969年更名为中国电焊条厂,1996年企业整体改制为四川大西洋集团有限责任公司,1999年四川大西洋集团有限责任公司为主发起人联合其他5家企业发起设立四川大西洋焊接材料股份有限公司。 |

公司长期为装备制造业焊接领域提供优质焊接材料,是国内焊接材料行业品种较多、配套能力较强的企业。公司产品被广泛用于重大装备制造业(石油化工、船舶、车辆、锅炉压力容器、航空航天)和基础建设(桥梁、铁路、高层建筑、管道、水电)的焊接领域。特别是在重大装备制造和重点工程应用中,公司产品在国内同行中独占鳌头,如秦山核电站装备、大亚湾岭澳核电站装备、田湾核电站装备、三门核电站装备、航空航天装备、核动力装备等 |

| 天津市金桥焊材集团有限公司 |

天津市金桥焊材集团股份有限公司,是专业研发和生产焊接材料的大型民族企业,其发展历程可追溯到二十世纪五十年代初期的“连环牌”焊材。 |

综合性焊接材料研发、生产企业,产品远销全球100多个国家和地区,实现营业额80亿元 |

|

| 第三梯队 |

中小企业 |

- |

发展迅速,并具有灵活的特点 |

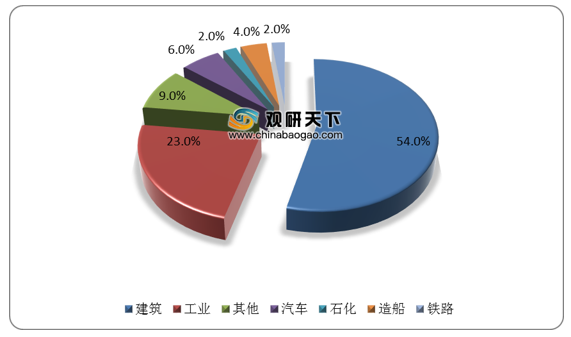

焊接材料产业链下游为应用领域。我国焊接材料主要应用领域为建筑行业,其所占比重为行业总规模的54%左右;其次是工业领域,所占比重为23%左右。

| 行业 |

企业名称 |

优势分析 |

| 建筑 |

中国建筑 |

中国建筑的经营业绩遍布国内及海外一百多个国家和地区,业务布局涵盖投资开发(地产开发、建造融资、持有运营)、工程建设(房屋建筑、基础设施建设)、勘察设计、新业务(绿色建造、节能环保、电子商务)等板块。在我国,中国建筑投资建设了90%以上300米以上摩天大楼、3/4重点机场、3/4卫星发射基地、1/3城市综合管廊、1/2核电站,每25个中国人中就有一人使用中国建筑建造的房子。 |

| 上海建工 |

上海建工业务和市场遍布海内外。坚持立足上海、全国布局、海外发展,积极对接、融合和服务国家战略,形成了以长三角区域,海南区域、雄安区域、华南区域、华中区域、西南区域、京津冀区域、东北区域,以及沿江沿海西部陆海新通道、“一带一路”建设中的新兴城市组成的“1+7+X”市场布局。承建的工程覆盖全国34个省级行政区的150多座城市。在海外42个国家或地区承建项目。 |

|

| 重庆建工 |

产业涉足房屋建设、建筑安装、市政基础设施建设、水利水电、轨道交通、房地产开发、建筑材料、建筑机械制造、投融资及建筑产业现代化等多个领域,业务遍及全国大部分省、市、自治区和世界20多个国家及地区。 |

|

| 中南建设 |

拥有大中型机械设备1000多台套,业务遍及全国20多个省、市、自治区和海外多个国家 |

|

| 龙元建设 |

集团坚持“投资为首、建设为体、运营为尾”的业务定位,各业务板块相互协同、有机统一,形成集团业务扩展的合力。以PPP投资、建设管理为主体的投资板块为龙头,进一步提升专业竞争力,引领集团业务发展。作为PPP领域的民营龙头,龙元先后中标PPP项目80余个,中标项目涉足全国近20个省份,覆盖包括城镇综合开发、医疗卫生、生态环境治理等10多个领域,其中有12个项目被评为国家级示范PPP项目。 |

|

| 工业 |

中国中铁 |

中国中铁业务范围涵盖了几乎所有基本建设领域,包括铁路、公路、市政、房建、城市轨道交通、水利水电、机场、港口、码头等等。中国中铁在特大桥、深水桥、长大隧道、铁路电气化、桥梁钢结构、盾构及高速道岔的研发制造、试车场建设等方面,积累了丰富的经验,形成了独特的管理和技术优势。 |

| 中国铁建 |

已经从以施工承包为主发展成为具有科研、规划、勘察、设计、施工、监理、运营、维护和投融资完整的行业产业链,具备了为业主提供一站式综合服务的能力。在高原铁路、高速铁路、高速公路、桥梁、隧道和城市轨道交通工程设计及建设领域确立了行业领导地位。 |

|

| 中国交建 |

目前,中国交建是世界最大的港口设计建设公司、世界最大的公路与桥梁设计建设公司、世界最大的疏浚公司、世界最大的集装箱起重机制造公司、世界最大的海上石油钻井平台设计公司;是中国最大的国际工程承包公司、中国最大的高速公路投资商。 |

|

| 中信股份 |

多元化的业务组合以及协同规模为中信股份发展带来的机遇。 |

更多深度内容,请查阅观研报告网:

《2021年中国焊接材料行业分析报告-市场现状与运营规划研究》

《2020年中国焊接材料市场调研报告-市场调查与未来趋势预测》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。