【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。

在新能源汽车与储能产业蓬勃发展的双重驱动下,磷酸铁锂凭借性能与成本优势实现出货量高速增长,在锂电池正极材料领域的主导地位持续巩固。2025年下半年起,在碳酸锂等原材料涨价、阶段性供不应求等多重因素推动下,其价格迎来大幅反弹且涨幅显著,出口市场也同步迎来爆发式增长,量额均实现大幅攀升。行业头部效应凸显,形成以湖南裕能为领

当前全球低轨卫星赛道呈现 “美国主导,中国、俄罗斯等航天国家加速跟进” 的竞争态势。国际电信联盟规定 “先登先占” 原则,要求 7 年内必须发射首星,14 年内完成全部星座部署。我国国网、G60 千帆星座等六大巨型星座规划总卫星数超 5 万颗,较 2025 年全球已部署低轨卫星约 5000 颗的规模,十年将实现 10

在光伏产业快速发展的驱动下,我国光伏电池产量持续增长并快速向N型技术转型,强力拉动了光伏导电浆料的市场需求。在此背景下,光伏导电浆料行业发展势头迅猛,市场规模实现快速扩容。同时,我国光伏导电浆料市场规模在全球市场中的占比持续提升,全球市场主导地位不断强化。

近年为可持续航空燃料(SAF)产业规模化发展,全球主要国家和地区经济体纷纷出台多元化政策组合。如欧盟和英国建立了“立法强制+市场机制+财政激励”的政策框架,要求航空燃料供应商逐步提高可持续航空燃料(SAF)的掺混比例。

在光伏产业高速增长与N型TOPCon电池技术迭代的双重驱动下,光伏银粉需求持续放量。与此同时,行业实现了跨越式发展:产量激增,国产化率从2020年的13.6%跃升至2024年的83.3%,并已主导全球供给。但2025年以来白银价格大幅飙升,成本压力向上游传递,光伏银粉行业也面临显著成本挑战。

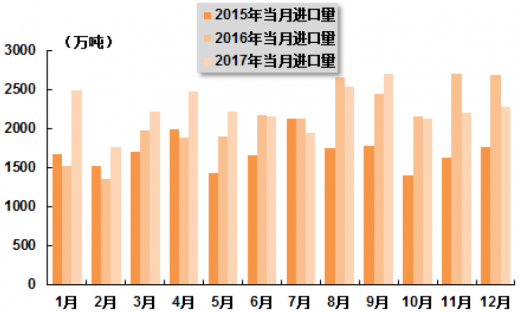

全球铬矿资源与供给高度集中于南非、哈萨克斯坦等国。我国铬矿资源匮乏、自给率不足10%。其中南非铬矿产量位居全球第一,我国进口市场也长期仰赖该国。铬矿下游需求以不锈钢、特钢等冶金领域为核心,并由“两机”(燃气轮机、航空发动机)高端制造注入新动能。近年来,在国内铬矿资源禀赋差、自给率低的背景下,叠加不锈钢等下游需求持续增长

随着技术成熟与成本持续下降,SOFC产业化进程明显提速,应用场景逐渐多元化。从便携式电源到大型分布式电站,SOFC凭借高效率、长寿命和燃料灵活性,逐步拓展交通、数据中心及能源基础设施等领域。当前,以BloomEnergy、CeresPower为代表的主要企业已实现规模化应用,推动SOFC在热电联供(CHP)、汽车辅助电

在全球能源转型与“双碳”目标的共同推动下,新能源汽车市场持续渗透与储能产业加速扩容形成共振,成为拉动动力电池需求的核心双引擎。而作为电池安全与性能保障的关键环节,动力电池检测行业也迎来发展机遇。