国内 PVC 装置的生产工艺主要分为电石法和乙烯法,2017 年国内电石法装置占比 83%,其中企业一体化程度不断发展,2017 年有 58%的 PVC 装置配套电石,同比提升 2 %,外购电石法占比 25%,乙烯法装置根据乙烯的不同来源又分成若干种工艺形式。

一、短期内存量产能开工率继续提升空间不大,但已有部分企业采取措施

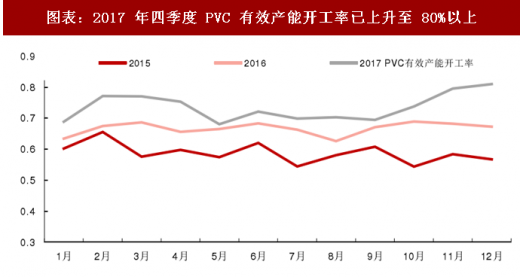

2017 年国内 PVC 产能增速约为 5%,产量增速却高达 9.5%,新增产量贡献主要来源于山东、河南和山西,而 2017 年上述三个省份并无新产能投产且大部分为外采电石生产企业,因此产量增量主要来源于存量产能开工负荷的提升,同时也反映出 2017 年行业生产利润改善之后,高成本产能也基本完全复产。据卓创资讯数据,2017 年四季度国内 PVC 有效产能开工率已经达到 83%附近。由于国内 PVC 产能大多数装置运行时间超过 5 年,部分老旧装置开工率已无法提升至 85%以上,因此短期内存量产能开工率继续快速提升的空间不大,但是由于 2017 年企业盈利的提升,部分企业已经采取相应措施对自身生产情况进行的优化,也意味着较高的生产利润或将在未来一段时间内刺激出额外的产量。

二、受政策限制,PVC新产能投放进度可能不如预期

参考观研天下发布《2018年中国PVC市场分析报告-行业运营态势与发展趋势预测》

长期来看,由于国务院办公厅颁布的《关于石化产业调结构促转型增效益的指导意见》里明确指出,要严控 PVC 行业新建产能,对符合政策要求的先进工艺改造提升项目应实行等量或减量置换,因此新产能的计划和投产已经受到明确限制。2018 年国内预计有 202 万吨新产能投放,产能增速约为 8.4%,但由于当前环保政策及行业政策限制,且氯碱行业多为联产配套项目,在当前的经营环境下只有一体化配套的新投项目才可能具备一定的竞争力,因此我们预计未来国内 PVC 新产能投放进度可能不如预期。

三、环保对电石产量的约束预计将持续,外购电石生产企业仍面临威胁

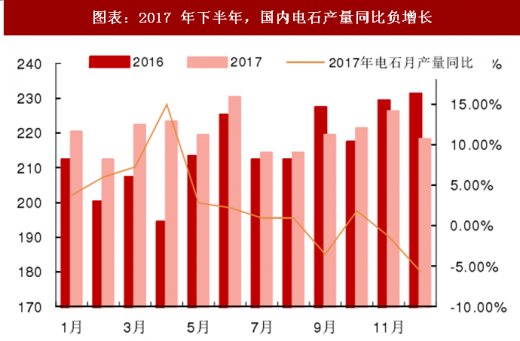

目前国内 PVC 产能中,外购电石法产能占比约 25%,因此电石能否稳定供应也影响到这部分企业的连续生产能力。因 PVC 及电石行业均是高污染高耗能行业,尤其电石行业中小企业较多,环保设施不齐,在环保督查约束偏强的时期中电石产量损失较大,2015 年以来国内电石产量增速迅速下降至 4%以内,2017 年下半年中央环保督察组第四轮进驻新疆等电石主要产地地区,国内电石产量呈现同比负增长,与此同时电石价格快速上涨。

2018 年国内新增的电石产能预计 104 万吨,投产的外购电石法 PVC 产能约 60 万吨,两者新投产能基本可以匹配,但由于电石行业受到环保政策的约束更加明显,因此电石产能投产不及

预期的可能性将加大,国内电石的产量增速不及预期很可能加大电石法生产 PVC 装置的成本,或将进一步影响 PVC 产量。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。