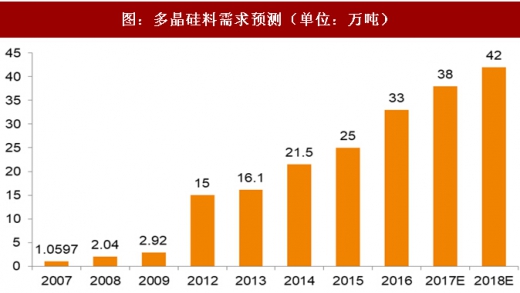

2016年底国内硅片产能81.9GW,产量64.8GW。截止三季度硅片产量62GW,预计全年能有望达到80GW的产出,对应国内约43.2万吨硅料。前三季度国内多晶硅产出17万吨,进口11.84万吨。

2017年全年国内硅片产出或达到75GW,对应需要约38万吨的硅料。按照主要龙头企业扩产的计划,2018年国内硅片产能将超过100GW。假设明年全球下游装机需求稳定增长,国内硅片产能利用率维持在85%,对应硅片产出约85GW。考虑单晶硅片硅料使用下降,大约需要40-42万吨的硅料产能。

参考观研天下发布《2018年中国多晶硅行业分析报告-市场深度调研与发展趋势研究》

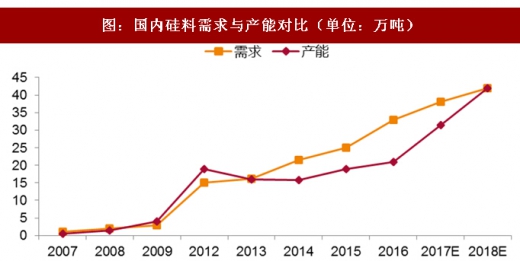

2016年底国内硅料产能21万吨,预计2017年底产能将达到31万吨,2018年底将超过40万吨,国内勉强可以实现自给自足,但由于部分不足万吨产能的小厂将面临淘汰,预计2019年前后,多晶硅依然需要进口。

除了国内多晶硅需求空间之外,进口多晶硅替代也能释放一部分空间。

国内多晶硅产能也曾过剩于需求,2012年前欧洲市场需求火爆,行业拥硅为王,企业开始从下游组件加工向上游延伸,硅料产能一度激增。但伴随欧洲市场跌落,国内光伏产品需求大幅下降,而硅料环节属于重资产行业而首当其冲,大规模投资硅料的企业就算没有倒下也背上沉重包袱。

所以从2012年开始,国内硅料产能扩张速度很慢。随着国内下游需求崛起并迅速成为第一大需求市场,国内多晶硅产能与需求差越来越大。硅料价格开始上涨,厂商盈利能力好转,但对进口依赖一直很高,2016年多晶硅进口占比41.21%。

国外多晶硅厂商多为大型化工厂,掌握先进的提纯工艺,国内厂商前几年并没有成本优势。2014年开始国内对来自美国、韩国、欧盟的多晶硅征收双反税,限制进口,但是主要进口企业瓦克(14.3%)、OCI(2.4%),尤其是韩国征税水平较低,过去两年,国内硅料需求大幅增长,进口量依赖依然很高。

相比于电子级多晶硅料,光伏级多晶硅料纯度较低,国内大部分企业生产的硅料质量已经能够满足下游的生产要求。目前国内具有一定规模的多晶硅厂商,生产成本已经低于国外硅料厂商。国内企业生产成本在6万/吨-8万/吨,永祥股份2017年上半年生产成本已经降到5.7万/吨,部分产能不足万吨的小厂成本在9-10万/吨的区间。德国瓦克生产成本约9-10万/吨。

进口多晶硅的定价根据国内硅料价格波动,已经失去成本优势和定价权。国内厂商纷纷在新疆、四川、内蒙古等电价低的地区扩张产能,硅料成本有望继续降低。按照目前全球硅料下游硅片产能分布(80%以上在国内)、硅料成本差,国内厂商具备扩张产能、进口替代的能力。13.6万吨的进口替代空间将慢慢释放。

2、硅料厂商量价齐升

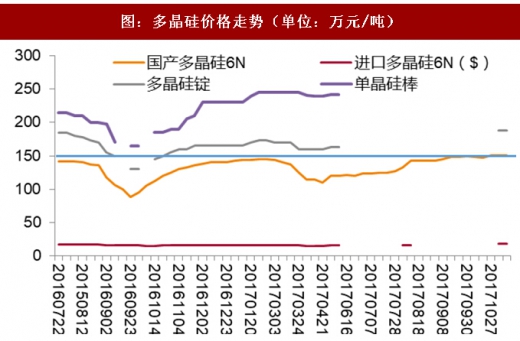

上半年国内多晶硅均价为12.66万/吨,一季度价格上升到14.27万/吨后出现下滑,5月份受国内抢装需求和美国201法案调查推动的囤逐渐行动推动,加之三季度部分国内厂商检修,环保督查影响生产,从5月份多晶硅价格一路上涨,截止最近交易价格位于15万~15.5万/吨之间。

2017年上半年全球多晶硅产量21.2万吨,同比增长14.1%;消费量21.1万吨,同比增长8.2%,产能利用率明显提升,全球基本供需平衡。上半年国内多晶硅产量11.8万吨,净进口量6.8万吨,总供应量为18.6万吨,上半年消费量18.55万吨,基本供需平衡。

按照目前硅料价格水平以及国内核心硅料厂商的成本分布,多晶硅环节毛利率水平非常高,部分企业目前已经超过50%。按照目前装机需求,以及多晶硅产能释放进度,到2018年底,多晶硅环节毛利率水平依然维持高位。

中长期来看,国内成本优势的企业产能逐渐释放,实现国内高成本小厂产能淘汰和进口替代,形成寡头的竞争格局,毛利率水平趋于稳定。供求关系缓解,硅料价格回归理性。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。