一、供应商的议价能力

供方主要通过提高投入要素价格和降低产品质量的方式来影响行业中现有企业的盈利能力与产品竞争力,供方力量的强弱主要取决于他们所提供给买主投入要素的重要性。近年由于国家磁性材料生产规模的扩大及需求,原材料供应紧张,价格一路走高。故在供应商议价能力方面,对磁性材料行业议价能力较强。

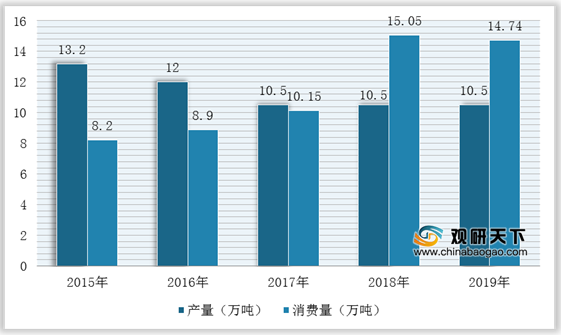

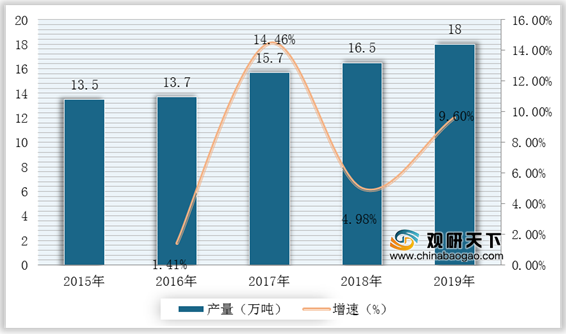

根据数据显示,2015-2019年我国稀土永磁材料产量总体呈逐年增长态势,2019年产量近18万吨;而稀土产量近三年保持在10.5万吨,消费量一直在增加。

二、购买者的议价能力

购买者主要通过其压价与要求提供较高的产品或服务质量的能力,来影响行业中现有企业的盈利能力。在国内磁性材料市场内,供过于求的趋势逐渐显现出来,有的客户一再要求降价,并进一步要求提供较高性能的产品、优质的服务质量。这是大多行业内商家都必然会面对的一个问题,造成许多客户四处比价,要求降低产品价格,同时新产品层出不穷,老产品易被代替,国内磁材企业繁多,客户的转换成本低,使购买者具有较强的议价能力。

三、新进入者的威胁

新进入者在给行业带来新活力的同时,可能会与现有企业存在原材料与市场份额的竞争,最终导致行业中现有企业盈利水平降低,行业竞争更加激烈。我国磁材行业技术门槛较低,并且不许购置大量固定资产,投资风险不高,因此部分有转化能力的如曾从事钢铁行业的企业则可进入,并且由于钢铁行业中有适合制作永磁材料的原材料,故而潜在进入者若由钢铁企业转型而来,则相对行业内原来的企业具有在原材料获取方面的优势。因此,我国磁性材料行业新进入者的威胁较大。

四、替代品的威胁

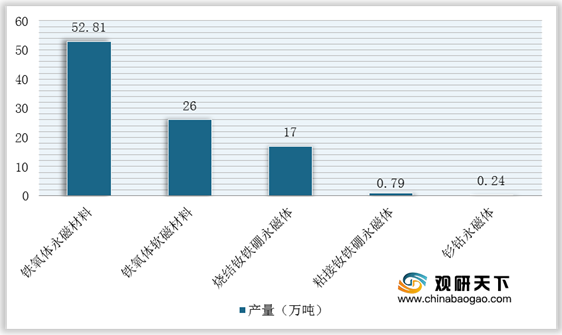

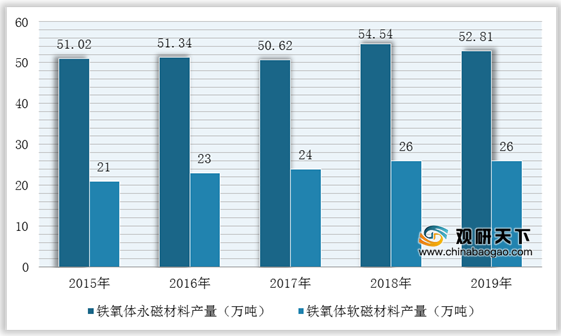

我国永磁材料主要的竞争产品是软磁材料,但两者各具优势,相互的替代性不强,永磁材料行业内的替代性主要体现在高端产品对于低端产品的替代,个性化产品对于标准统一化产品的替代。

五、同业竞争者的竞争程度

磁性材料行业技术门槛较低,磁材市场内部大小企业百花齐放,大型的磁材企业各具优势,中科三环高技术股份有限公司、宁波韵升高科磁业公司等已能工业化生产VCM(计算机硬盘驱动器主轴驱动电机)等高端应用磁体,并在世界市场中占有一定份额。

| 维度 |

竞争格局 |

| 生产方面 |

磁性材料生产企业主要分布在中国、日本和韩国:1)中国主要包括横店东磁、天通股份、江粉磁材、龙磁科技、铂科新材、中钢天源、北矿磁材、台湾越峰等;2)日本主要包括日立、TDK、FDK、户田、MATE等;3)韩国主要包括双龙、太平洋等 |

| 产品竞争 |

国际市场上日本、美国以及部分欧洲国家领先。这些国家在磁性材料生产方面起步早、新产品开发能力强、技术含量高,国际市场高档铁氧体磁性材料的竞争主要集中在上述国家,国内参与高档磁性材料国际市场竞争的企业为数不多 |

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国磁性材料市场调研报告-行业竞争格局与未来趋势研究》

《2021年中国电感磁性材料市场分析报告-市场运营现状与发展潜力评估》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

中国报告网专注于行业分析与产业研究,多年来持续追踪数千个细分行业,是业内领先的资深行业分析报告提供方,曾为数千家企业(包括多家世界五百强企业和数十家国内五百强企业)提供了详实的行业分析报告,并获得了客户认可。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

客服邮箱:sales@chinabaogao.com

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。