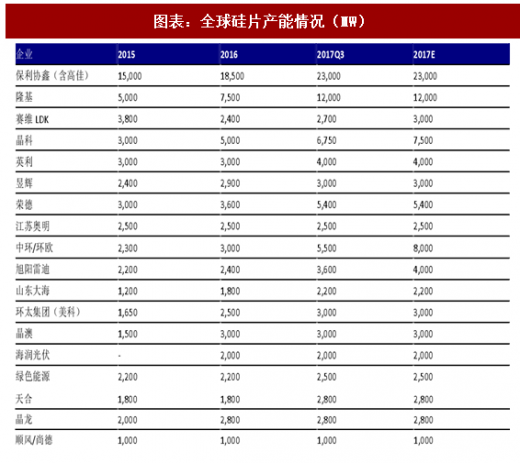

2017 年硅片行业主要扩产在单晶硅片领域。其中隆基股份预计今年会达到 12GW 的产能,中环股份达到 10GW 的产能;2018 年,隆基股份预计达到 25GW 的产能,中环则达到 23GW 的产能。预计 2017 年底中国单晶硅片产能能到 40GW 左右,2018 年底达到 72GW。多晶硅片方面的扩产产能不多,但是 2017 年产能比单晶硅片还是要多。2016 年国内主要企业多晶硅片产能约为 50GW 左右,其中保利协鑫产能为 17GW,占比高达近 34%;预计 2017 年年底国内多晶硅片产能达 65GW 左右, 2018 年国内多晶硅片产能为 68GW 左右。2018 年,单晶硅片的产能将超过多晶硅片,硅片领域竞争将会加剧。硅片供给中国目前占全球的大部分,全球其他国家几乎没有扩产计划,因此,2018 年全球硅片的扩产主要来自于中国。

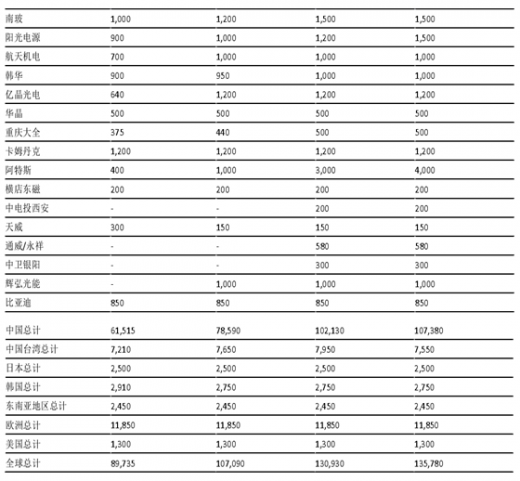

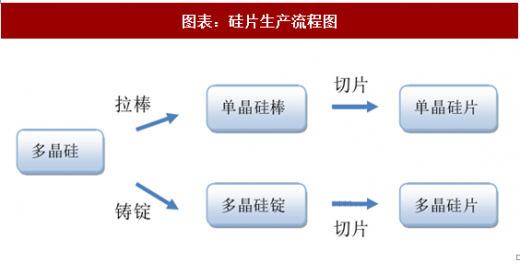

硅片分为单晶硅片和多晶硅片主要是根据生产工艺的不同,其差别主要在于拉棒和铸锭环节,切片环节乃至后续的电池、组件生产环节差异不大。其中拉棒后形成单晶硅棒,切片后形成单晶硅片;铸锭后形成多晶硅锭,切片后形成多晶硅片。硅片成本中,分为硅成本和非硅成本。硅成本则主要由多晶硅料的价格来决定的,多晶硅料的价格波动较大,因此在生产硅片时会考虑硅料的供给。从前文中得知国内硅料相比国外硅料价格波动大,硅料的供给也一直处于上升阶段,这对硅片扩产提供了保障。单晶和多晶的成本差别主要体现在拉棒和铸锭成本的差别上,一直以来,多晶对于单晶的成本优势建立在铸锭相对于拉棒更高的效率上。切片环节单多晶的切片成本大致相似,与选择的切割方式有关,金刚线切片的成本低于砂浆切片,而单晶的金刚线切片成本略低于多晶金刚线切片。

参考观研天下发布《2018-2024年中国硅片产业市场竞争现状调研与产业市场竞争现状调研报告》

从单晶拉棒与多晶铸锭环节成本对比中可以看出,单晶拉棒费用超过多晶铸锭;从单晶切片和多晶切片环节成本对比中看出多晶切片环节金刚线要比单晶高。目前,金刚线切片的成本低于砂浆切片,单晶切片基本已经普及金刚线切片,但是多晶目前技术还不够成熟,未能完全实现金刚线切割技术,正由砂浆切片向金刚线切片过渡阶段,使得单晶在切片成本上优于多晶。2017 年多晶金刚线切割比重占 50%以上,预计到 2018 年比重占 80%以上,没有来得及改造的砂浆切割将会被淘汰。由于成本的不同,单晶硅片和多晶硅片的价格也会不同,单晶硅片每片的价格均高于多晶硅片,但是单晶的转换效率高于多晶。单晶在 2016 年单晶硅片的平均生产成本已经降至 3.69 元/片,约合 0.75 元/W,2017H1 降至 3.17 元/片,约合 0.63 元/W,预计 2017 年底降至 2.96 元/片,约合 0.59 元/W。2016 阿特斯公布的多晶硅片生产成本为 0.13 美元/W,约合 0.88 元/W。在相同产能下,单晶硅片成本比多晶低。随着生产技术进步及原材料价格降低,光伏单晶组件市场竞争力不断加强,光伏市场对单晶产品的需求持续上升。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。