中端酒店布局决定中长期酒店集团发展

目前国内酒店业排名靠前的酒店集团主要从事经济型酒店和中端酒店的经营管理,即以有限服务酒店为主营业务。除了自营、加盟等形式外,并购成为酒店集团扩张的重要途径。参考观研天下发布《2018年中国酒店市场分析报告-行业深度调研与投资前景预测》

图表:近三年国内酒店集团排名情况

经过一系列并购,国内酒店集团排位已基本成型,第一梯队为锦江、首旅、华住三大集团,旗下分别有成熟的经济型酒店和中端酒店品牌矩阵。第二梯队的排位时有变动。于2018年3月17日在美国纽交所上市的格林豪泰酒店(属于格美集团)名次下滑一位至第五名。

分别从经济型品牌和中端品牌来看,经济型连锁酒店品牌中,前三名分属于三大酒店集团,并且近两年前三名的排序保持不变。扩大至前十位来看,前十名经济型酒店品牌只是有位次的微调,没有新品牌入围。经过十多年的发展,国内的经济型酒店行业已十分成熟且饱和,现有的一系列品牌通过物业、管理、会员体系等优势已经构筑起足够强大的进入壁垒。

图表:中国经济型连锁酒店品牌规模十强

从中端酒店来看,前两名的品牌依然是维也纳酒店和全季酒店,分属于锦江和华住。前十位中,喆啡酒店、雅斯特酒店和如家商旅为2018年新进十强品牌,2017 年表现良好的亚朵酒店、如家精选酒店和南苑e家则跌出十强名单。

图表:中国中端连锁酒店品牌规模十强

资料来源:观研天下整理

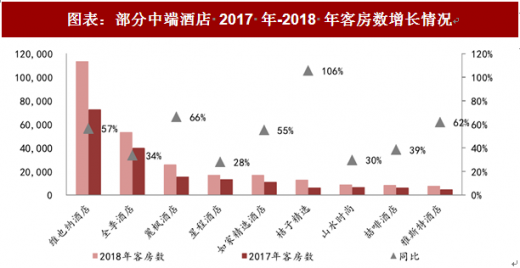

截至2018年初,维也纳酒店拥有已开业酒店749家,客房数113,493间,客房数同比增长56.6%,其他排名居前的中端酒店品牌也都在过去一年中经历了快速的扩张,客房数增长迅速。与经济型酒店的红海相比,中端酒店仍有较大的扩张空间。优先布局供给端,占据规模优势和品牌效应,有望通过中端酒店品牌的扩张加快集团整体的发展。图表:部分中端酒店 2017 年-2018 年客房数增长情况

有限服务酒店的行业规模不断扩大,而2017年营运中酒店数的增长速度则已出现明显下滑。有限服务酒店结构变化明显,主要是经济型酒店供给端饱和引起整合出清、升级改造带来的经济型增速放缓甚至减速,大型酒店集团着力布局中端酒店带来其规模扩张。2018年1季度末,锦江开业中酒店数为6,858家,较2017 年底环比增加2.45%,华住营运酒店3,817家,较2017年底环比增加1.90%,两者增速均较之前季度有所放缓。

图表:锦江、华住存量酒店环比增速下降

经济型酒店经过十年的黄金发展期,各大经济型酒店品牌在经历了洗牌整合后,目前处于存量整合阶段。随着中产阶级的壮大和消费升级浪潮的到来,酒店行业迎来了新的发展机遇。中端酒店专注于住宿基本需求,使消费者能以相对低廉的消费取得相当或仅次于高星级酒店的住宿服务。对于酒店来说,相比经济型酒店,中端酒店只需增加有限的边际成本即可获取更高的收入。

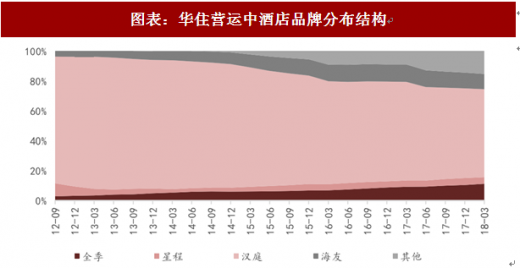

以华住酒店为例,2018年1季度,星程、汉庭、海友等品牌分别增加-1家、1家、 -5家,而全季增加了33家门店。华住旗下中端酒店数量不断增长,其中全季酒店从2012年9月的26家增长至2018年3月的423家,增长了16倍,同期华住旗下酒店总数增长仅为4倍。

图表:华住营运中酒店品牌分布结构

无论从经营数据,还是从战略方向来看,中端酒店都是目前各大酒店集团着力布局、发展的重点领域。中端酒店的扩张一方面可吸收城市新增物业,另一方面也可选择将区位条件、设施设备较为优良的存量经济型酒店转化为中端酒店。以锦江2月底披露的签约情况来看(此后签约酒店中经济型和中端数量不再披露),中端酒店占总签约酒店比例为 38.37%,已大幅超过现有开业酒店里中端酒店所占25.86%的比例。

图表:截至2018年2月28日锦江有限服务酒店开业情况(家)

图表:截至2018年2月28日锦江有限服务酒店签 约情况(家)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。