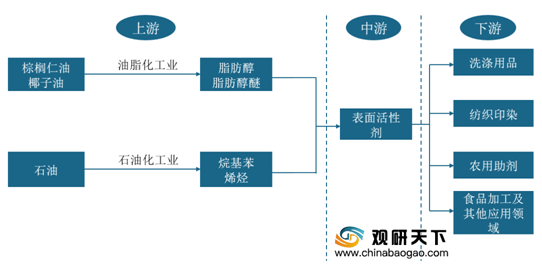

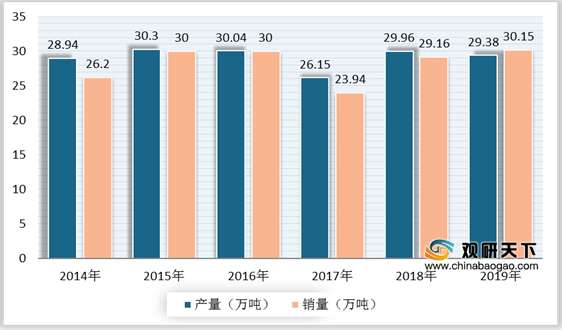

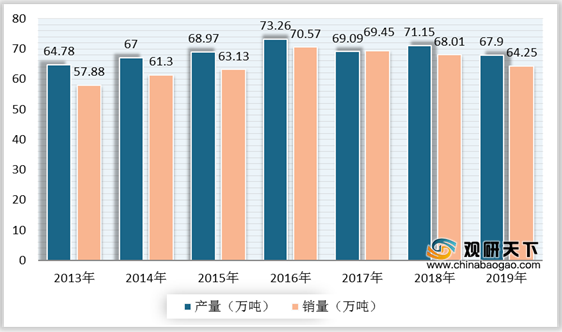

上游方面:表面活性剂的生产主要包括脂肪醇、脂肪醇醚、烷基苯、烯烃等原材料。据统计数据,2019年国内脂肪醇总产量为29.38万吨,销量为30.15万吨;2019年中国烷基苯产量为67.9万吨,销量为64.25万吨。

现阶段,表面活性剂行业上游相关企业有中国石化集团、中国石油集团、浙江嘉化能源化工股份有限公司、丰益油脂科技有限公司等。

| 企业名称 |

主营业务 |

企业竞争优势 |

| 中国石化集团 |

实业投资及投资管理;石油、天然气的勘探、开采、储运(含管道运输)、销售和综合利用;煤炭生产、销售、储存、运输;石油炼制等 |

市场地位优势:公司是中国最大的成品油和石化产品供应商、第二大油气生产商,是世界第一大炼油公司、第三大化工公司,加油站总数位居世界第二,在2019年《财富》世界500强企业中排名第2位。 |

| 品牌优势:2020年7月,《2020年中国最具价值品牌100强》榜单,中国石化排名第13位。2020年7月20日,入选“2019年度中央企业负责人经营业绩考核A级企业名单”。2020年9月28日,入选2020中国企业500强榜单,排名第一。 |

||

| 中国石油集团 |

油气业务、工程技术服务、石油工程建设、石油装备制造、金融服务、新能源开发等 |

行业地位领先:在国内油气勘探开发中居主导地位,在全球35个国家和地区开展油气业务。2019年,公司在世界50家大石油公司综合排名中位居第三,在《财富》杂志全球500家大公司排名中位居第四。 |

| 企业荣誉:2020年5月,中国品牌500强第2位。2020年7月,《2020年中国最具价值品牌100强》第25位。 2020年7月20日,入选“2019年度中央企业负责人经营业绩考核A级企业名单”。 |

||

| 技术与专利优势:多次获得国家科技奖励、专利优秀奖等 |

||

| 浙江嘉化能源化工股份有限公司 |

制造和销售蒸汽、氯碱、脂肪醇(酸)、磺化医药系列产品以及硫酸系列产品 |

循环经济优势:公司以热电联产为核心和源头,所构建的从能源到基础无机化工、有机化工中间体再到油脂化工延伸的完整经济产业链,为公司几大系列产品带来了明显的配套优势。 |

| 物流和区位优势:公司所在的嘉兴港区区位交通条件优越,是“长三角”沪、苏、杭、甬地区的一个重要交通枢纽,同时嘉兴港具有海河联运的独特优势。 |

||

| 成本、环保优势:公司通过邻对位产业的自主创新,多项发明专利核心技术的支撑,实现了连续化大规模生产,生产成本低于同行业,环保排放大幅度降低,在行业竞争中处于领先地位。 |

||

| 丰益油脂科技有限公司 |

精细化工产品、油剂、工业油脂的研究开发 |

产品优势:丰益油脂科技旗下基础产品包括脂肪酸、皂粒、甘油,衍生产品包括二聚酸、聚酰胺树脂、天然维生素E、天然植物甾醇、造纸化学品(烷基烯酮二聚体)、高分子材料(环氧氯丙烷、癸二酸),绿色表面活性剂(天然脂肪醇、脂肪胺、脂肪酸甲酯磺酸钠)等。 |

| 销售网络优势:从2004年开始,“丰益国际”通过旗下“益海嘉里集团”,陆续在中国投资建立了油脂衍生品制造企业群,并设立了全国性分销和技术支持网络。 |

中游方面:中国是全球表面活性剂重要的生产和消费大国,受益洗涤用品等下游应用领域的平稳增长,我国表面活性剂行业持续稳步发展。数据显示,2019年,我国表面活性剂产量为340.8万吨,同比下降2.69%;销量为336.65万吨,同比下降3.17%。未来随着表面活性剂生产企业技术水平的提升及产品下游应用领域的逐步拓宽,行业前景可期。预计2020年表面活性剂产量有望增长到355万吨,销量达到350万吨。

现阶段,表面活性剂行业相关企业有湖南丽臣实业股份有限公司、赞宇科技集团股份有限公司、中轻化工股份有限公司、广州市浪奇实业股份有限公司等。

| 企业名称 |

主营业务 |

企业竞争优势 |

| 湖南丽臣实业股份有限公司 |

表面活性剂和洗涤用品的研发、生产、销售 |

技术与产品质量优势:公司始终坚持以产品研发和技术工艺创新为核心竞争力,在积极吸收国外先进技术的同时,依托专业化的技术人才队伍建设,不断积累工艺经验,提升技术水平及产品质量,公司已获得EFfCI欧盟化妆品原料规范认证、HALAL清真认证、RSPO认证。 |

| 区位优势及客户资源优势:公司拥有长沙、上海、东莞三大生产基地,辐射华中、华东、华南三大国内需求市场,各生产基地充分把握各地资源、劳动力、政策、交通等区位优势,拓展下游市场需求。公司已成为宝洁、蓝月亮、纳爱斯、和黄白猫、益海嘉里、强生等知名日化企业的表面活性剂重要供应商。 |

||

| 规模效应优势:公司具有集约化生产的优势,目前公司阴离子表面活性剂年产能约30万吨,2019年主要产品产量行业排名位列全国前三,规模效应明显。 |

||

| 品牌优势及行业地位优势:公司旗下“AW”、“光辉”、“马头”等品牌多次被认定为湖南省著名商标,“AW”商标被国家工商总局认定为中国驰名商标。公司先后参与多项国家标准、行业标准的起草,在业内享有较高的品牌知名度及行业地位。 |

||

| 产业链优势:公司洗涤用品业务已有数十年的发展经验,目前洗涤用品业务年产能约20万吨。表面活性剂下游主要应用领域为洗涤用品行业,上下游业务的联动,能够充分发挥产业链优势。 |

||

| 赞宇科技集团股份有限公司 |

表面活性剂及油脂化工产品的生产、销售业务,并提供食品安全等第三方检测认证服务 |

市场优势:公司不断优化市场布局,先后完成了河北、四川、陕西、安徽、江苏、湖南、广东等生产基地扩展,进一步贴近了下游客户,增强了公司产品供货能力,降低了产品交货周期。通过产品直销模式,与客户结成了长期稳定的业务合作关系。 |

| 技术优势:公司作为由专业科研院所转制而来的表面活性剂专业研发生产企业,承继了原科研院所较强的专业研发力量,依托省表面活性剂重点实验室和高新技术企业研发平台,立足于新产品、新工艺的技术研究,针对相关技术产品产业化的需要不断进行技术创新,许多工艺技术的创新成果均为国内首创。 |

||

| 管理优势:公司进一步健全各子公司在销售、生产、研发、物流、质量、技术、财务、人力资源等方面的管理制度,建立了一支稳定、高效、专业的管理团队,为公司日用化工、油脂化工及检测服务领域的快速发展和业务整合奠定了坚实的基础。 |

||

| 中轻化工股份有限公司 |

表面活性剂产品及洗涤剂产品的生产经营 |

产能优势:公司现拥有12万吨/年磺化产品产能,产销量一直位居国内同行业前列。 |

| 产品质量优势:公司拥有较为先进的生产装置,完善的质量控制体系,较强的产品研发能力,以及较高的生产组织和企业管理水平。 |

||

| 客户优势:公司产品的适用性和满意度在业内得到较好评价和认同,国内主要知名品牌洗涤产品生产厂家如纳爱斯、立白、蓝月亮、联合利华等都将本公司纳入其合格供应商名单。除大客户外,公司还拥有一大批中小客户,构成了公司稳定的客户群。公司积极拓展国际市场,客户遍及全球各地,外销量大幅跃升。 |

||

| 广州市浪奇实业股份有限公司 |

洗衣粉、液体洗涤剂和皂类等日化洗涤产品 |

多元化优质产品制造:目前,公司已初步形成了以广州南沙生产基地为核心,中部有韶关浪奇,北部有辽阳浪奇较为合理的生产布局。 |

| 智能化现代服务业务:公司是华南地区多项化工品最大的供应商之一,化工品贸易业务是公司现代服务业务的主要组成部分。 |

||

| 强大的技术开发能力:公司拥有雄厚的科研技术力量,是高新技术企业,也是中国绿色表面活性剂开发和应用水平最高的国家级企业技术中心。 |

||

| 区域优势:公司是华南地区最早成立的洗涤用品企业之一,是广州市首批上市公司,注册地址为广东省广州市天河区黄埔大道。 |

||

| 名牌产品:公司生产的浪奇牌液体洗涤剂,浪奇牌合成洗衣粉荣获国家质量监督检验检疫总局颁发的中国名牌产品称号。在国内率先掌握了先进的表面活性剂开发及应用技术,MES应用和产业化有所突破。 |

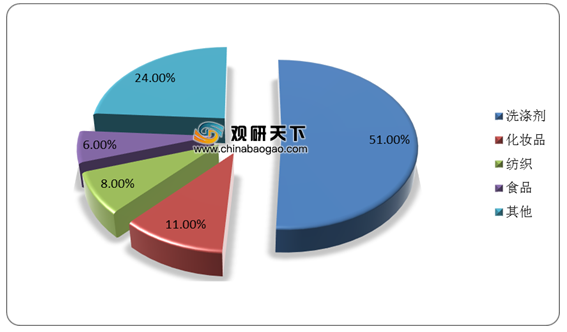

下游方面:表面活性剂下游应用覆盖面广,包括洗涤用品、化妆品、纺织印染、食品加工、农用助剂、建材、矿物浮选、石油开采、油品处理等,其中最主要应用领域是洗涤剂,占比达51%,其次为化妆品、纺织业及食品工业,分别占比11%、8%、6%,其他领域占比24%。

现阶段,表面活性剂行业下游相关企业有纳爱斯集团、宝洁集团、蓝月亮集团等。

| 企业名称 |

主营业务 |

企业竞争优势 |

| 纳爱斯集团 |

日用化学产品制造、销售;化工产品销售(不含许可类化工产品);日用品销售;玩具销售等 |

行业地位优势:公司是中国日化行业的领军企业,是“大国品牌”先行者。 |

| 技术研发优势:作为中国轻工业洗涤剂重点实验室、中国轻工业联合会科技进步荣誉企业,纳爱斯在杭州建有国际科创园,其中创新发展研究院拥有全新的核心技术平台和强大的研发团队,与世界500强中众多著名企业建立战略合作伙伴关系 |

||

| 产品优势:集团产品已覆盖家居洗护、织物洗护、口腔护理、个人护理等多种领域,拥有雕、超能、纳爱斯、健爽白、伢牙乐、100年润发、西丽、西亚斯、李字、妙管家等十多个品牌近千款产品,远销欧洲、非洲、大洋洲、东南亚、美国、新西兰等地区和国家。 |

||

| 生产销售优势:在国内的湖南益阳、四川成都、河北正定、吉林四平、新疆乌鲁木齐、江苏太仓、台湾等地区,以及响应国家“一带一路”在非洲安哥拉等分别建有驻外生产基地,还建有50多家销售分公司。 |

||

| 宝洁集团 |

日用化学产品制造;化工产品生产(不含许可类化工产品)等 |

市场地位优势:宝洁创始于1837年,是全球的日用消费品公司巨头之一,大中华区年销售额超过二十亿美元。 |

| 产品优势:公司全球雇员近10万,在全球80多个国家设有工厂及分公司,所经营的300多个品牌的产品畅销160多个国家和地区,其中包括织物及家居护理、美发美容、婴儿及家庭护理、健康护理、食品及饮料等。 |

||

| 品牌优势:海飞丝、飘柔、舒肤佳、玉兰油、帮宝适、汰渍及吉列等品牌在各自的产品领域内都处于领先的市场地位。 |

||

| 蓝月亮集团 |

肥皂及合成洗涤剂制造;化妆品制造;材料科学研究、技术开发等 |

行业地位优势:蓝月亮洗衣液连续11年(2009-2019)、洗手液连续8年(2012-2019)行业市场综合占有率第一;蓝月亮洗衣液、洗手液品牌力指数连续10年(2011-2020)第一。 |

| 产品优势:旗下拥有衣物清洁护理、个人清洁护理和家居清洁护理三大系列共73个品种的产品。 |

||

| 质量优势:公司已通过ISO9001国际质量管理体系认证、ISO14001环境体系认证,为蓝月亮产品的质量稳定提供了进一步的保障。 |

本文根据互联网公开资料整理而成。我们保持中立立场,与文中提及的公司之间不存在业务往来,不涉及利益。文章仅作参考,不构成任何投资及应用建议。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。