2017 年计划退出煤炭产能 1.5 亿吨以上。2017 年是煤炭行业继续全面深化供给侧改革的一年。根据国家能源局 2017 年 2 月份下发的《2017 年能源工作指导意见》:2017 年全国能源消费总量控制在44 亿吨标准煤左右;全国能源生产总量 36.7 亿吨标准煤左右;煤炭产量 36.5 亿吨左右;2017 年力争关闭落后煤矿 500 处以上;退出产能 5000 万吨左右。2017 年 5 月,发改委等颁布的《关于做好 2017 年钢铁煤炭行业化解过剩产能实现脱困发展工作的意见》,2017 计划退出煤炭产能 1.5 亿吨以上,实现煤炭总量、区域、品种和需求基本平衡。

2017 年煤炭去产能工作超额完成。2017 年年初,各省份两会陆续召开,煤炭相关去产能方案相继出炉,其中山西、河南、贵州煤炭去产能计划位列前三,分别为 2000 万吨、2000 万吨、1500 万吨。在 2017 年 10 月 30 日国家能源局召开的新闻发布会上,发展规划司副司长李福龙在通报前三季度能源形势情况时表示,2017 年煤炭去产能工作超额完成年度去产能目标任务,先进产能建设有序推进。

根据各省份最新公开透露的产能退出情况,几乎所有省份都提前完成年度指标。山西省方面,预计 2017 年退出产能将达到 2265 万吨,共关闭退出 27 座煤矿。山西省连续两年超额完成指标,两年共计退出产能 4500 万吨左右。河南省方面,2016 年至 2017 年累计关闭退出矿井 201 处,退出产能 4400 万吨。贵州省方面,2017 年计划退出产能 1500 万吨,而截止 11 月 17 日,已经完成 1749 万吨,提产完成计划。新疆自治区方面,2017 年计划退出产能 1160 万吨。其中,新疆相较 2016 年关闭退出煤矿 17 处,产能 238 万吨的计划任务,去产能任务增量明显。而根据发改委信息,新疆省 2017 年引导退出煤矿 114 处,退出产能 1163 万吨,已提前完成预期任务。

煤炭行业供给侧改革去产能任务基本完成。2016 年 2 月,国务院发布《国务院关于煤炭行业化解过剩产能实现脱困发展的意见》,提出“将用 3-5 年时间再退出产能 5 亿吨左右、减量重组 5 亿吨左右”总指标。伴随着相关配套措施的推进,我们认为当前时点这一去产能总指标已经基本完成。其中,2016 年,煤炭行业计划退出 2.5 亿吨产能,实际退出 2.9 亿吨以上。2017 年计划退出 1.5 亿吨产能,8 月提前完成计划指标。两年共计退出超 4.5 亿产能以上,完成总指标超过 90%以上。

二、未来“新产能”主要通过“减量置换”,难现绝对增量

减量置换政策成为调控产能的重要手段。煤炭行业去产能的工作已基本完成,对于煤炭行业化解过剩产能的工作也在持续进行,未来供给侧改革的方向将从“去产能”向“调结构”转变。国家发改委、国家能源局及国家煤监局等有关部门已发布多项通知文件明确减量置换相关政策建议。据 2017 年 4 月国务院发改委发布的《关于进一步加快建设煤矿产能置换工作的通知》,2016 年已退出的产能最迟应于 2017 年 9 月 30 日之前签订产能置换指标交易协议。

参考观研天下发布《2018-2023中国煤炭产业市场发展现状调查与未来发展方向研究报告》

置换产能的折算比例设定在 130%,符合条件的,该比例可以提高至 150%。据 2017 年 5 月发改委等部门发布的《关于做好符合条件的优质产能煤矿生产能力核定工作的通知》,允许部分优质煤矿按减量置换原则核增产能。申请核增生产能力的煤矿,制定产能置换方案,严格实施产能减量置换,要求置换、淘汰退出的煤矿产能不小于核增产能的 110%,符合相关要求的,置换、淘汰退出的煤矿产能不小于核增产能的 100%。

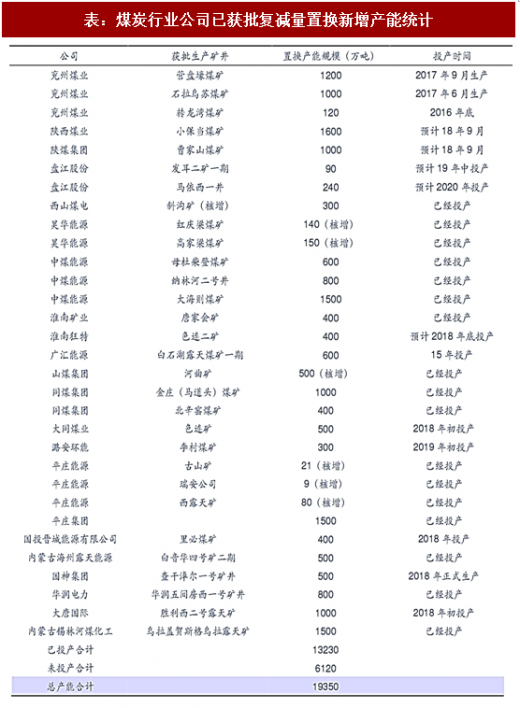

减量置换制度通过新型环保的大型煤矿整合替代多数小型高污染煤矿缓解煤炭行业过剩产能:一方面保证行业总产能不会增加,且有效防止已退出产能死灰复燃;另一方面通过产能置换,先进产能替代落后产能,提高行业整体的质量和效益,优化产业布局,降低排放强度。未来新增产能以产能置换方式为主,预计 2018-2019 年产能难有绝对增量。未来新增产能需要通过减量置换,增减挂钩。从供给总量角度,总量中长期有望保持平稳,难现绝对增量。随着置换指标交易进程不断推进,落后产能得到化解的同时,先进产能的占比有望上升,进而提高煤炭产能利用率。我们统计了上市公司及集团已获得批复减量置换新增产能的统计,其中,已经投产矿井产能合计 13230 万吨,未投产的产能 6120 万吨,仅占总置换产能的约 32%。2017 年集中批复减量置换矿井中大部分是已经投产矿井的合法化,对实际产量贡献有限。

三、 行业扩张速度较慢,固定资产投入处于相对低位

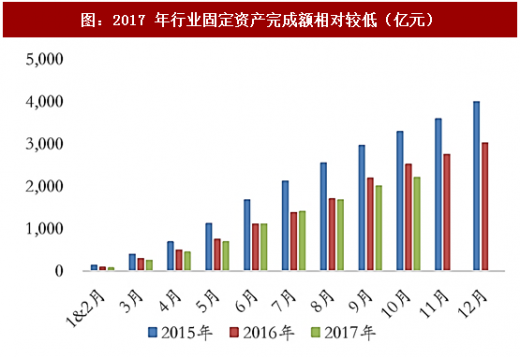

行业固定资产投资增速相对较慢。今年 1-10 月我国煤炭行业固定资产投资完成额 2,219.46 亿元,同比较 2016 年下降 8.5%。从分月份数据看,虽然 2017 年煤企业绩普遍转好,但 2017 年行业固定资产投资完成额较 2015 年和 2016 年仍有较大幅度下降,其中累计同比增速在 6~8 月微幅转正,分别为 0.2%、1.6%和 0.1%,但并未企稳,8 月后再度走低转负。整体看行业固定资产投入回升较慢,行业固定资产投入处于相对低位,仍处负增速。

新增产能严重不足,保证此轮景气周期在 5 年以上。一方面,煤炭行业刚刚经历行业低谷,目前仍处于修复期,设备更迭和煤矿安全维护将占用煤企较大部分的投资性支出。企业经历煤价几轮轮回,长期对价格处于悲观状态,没有新建产能的意愿和能力。另一方面,政策压制也抑制了新增产能。未来新增产能则需要通过指标进行减量置换。在煤企新建煤矿项目受严格控制的政策环境下,煤企的扩张意愿受压制。 此外,融资难依然困扰着煤炭企业,对新建产能形成制约。今年以来,煤炭行业经营状况虽然很大改善,但是银行对行业金融支持力度相对较弱,很多银行等金融机构未来几年对煤炭行业态度依然是退出,融资难、融资成本高问题将长期制约煤炭行业新增产能。

由于煤炭新增产能建设周期长,不考虑前期准备和批准手续,仅煤矿建设阶段往往需要耗时 5-7 年时间。过去几年由于盈利困难,企业已经停止建设产能,未来即使开工建设,意味着在 5 年内几乎看不到新增产能的可能性,供给短缺将持续 5 年以上。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。