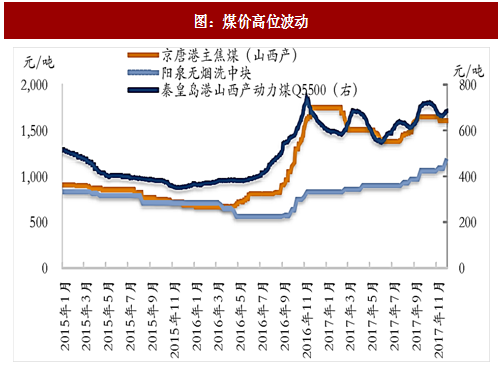

受益于 2016 年推行的供给侧改革,煤价自 2016 年下半年开始进入快速上升通道,延续到2017 年也依旧保持着供应较紧的格局,煤价始终在较高位置波动。

2017 年动力煤价格整体呈现季节性波动的特性。动力煤价格在 2016 年 11 月上旬“276 工作日”政策取消前达到 741 元/吨的高点后开始回落。直到 2017 年 2 月中下旬重新回升,至 4 月初随着供暖期结束再次拐头向下,到 6 月中旬“迎峰度夏”期间又开始上涨, 10 月中旬起进入消费淡季,价格逐步走弱;11 月中旬旺季到来,价格随之反弹。前 11 个月均价为 633.35 元/吨,同比增加 37.87%。

炼焦煤价格则从 2017 年年初开始走弱,至 6 月中旬止跌回升,10 月受下游限产影响再次下降,但整体保持高位,京唐港山西主焦煤前 11 个月均价 1550.61 元/吨,同比上涨

73.55%

无烟煤价格受化工品价格影响较大,变动的频率相对较小,2017 年以来出现若干次价格上调,阳泉无烟中块价格前 11 个月均价 911 元/吨,同比上升 43.91%。

二、 供需格局:延续供应偏紧

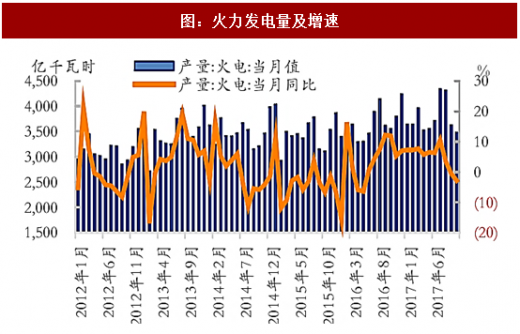

2017 年需求旺盛。六大电厂的平均日耗水平高于去年,据 Wind 数据,2017 年前 11 个月,六大电厂平月消耗煤炭 1979.28 万吨,高于 2016 年 12.89%。2017 年火电发电量月增速平均维持在 5%以上的水平。粗钢单月产量也屡创新高,2017 年 1-10 月粗钢产量 7.1 亿吨,同比增长 6.1%。

参考观研天下发布《2018-2023年中国煤炭工业节能减排行业市场竞争现状分析与未来前景趋势研究报告》

2017 年前 10 月原煤产量 28.53 亿吨,同比增加 4.8%,但由于 2016 年基数较低,虽然同比增加近 5%,但在需求旺盛的前提下,供需格局依旧处于偏紧状态。从月份看,增速较快的月份主要是去年 276 限产政策严格基数较低的 5 月-8 月。

由于去产能完成,没有有效新增产能,每月产量保持平稳,即使 6 月以后发改委等相关部门鼓励生产,大体在 2.9-3 亿吨之间波动

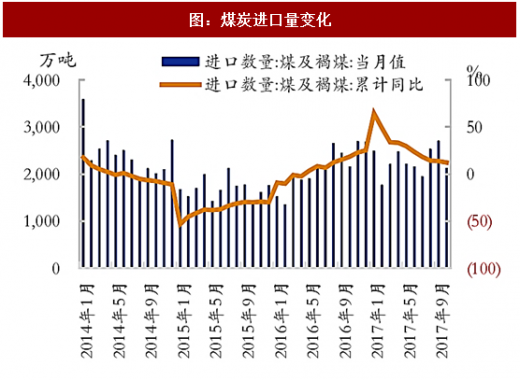

国内煤价共振,进口煤增幅有限。年初,海关制定了严格管理煤炭进口的政策,对各个港口进口量和主要发电企业进口量都进行了窗口指导,到 6 月份煤价高企之后,为抑制煤价上涨,限额政策名存实亡。尤其是下半年,由于海外煤炭价格持续走高,价格优势荡然无存,进口量出现负增长。2017 年前 10 个月累计进口煤及褐煤 2.26 亿吨,同比增长 12.1%。

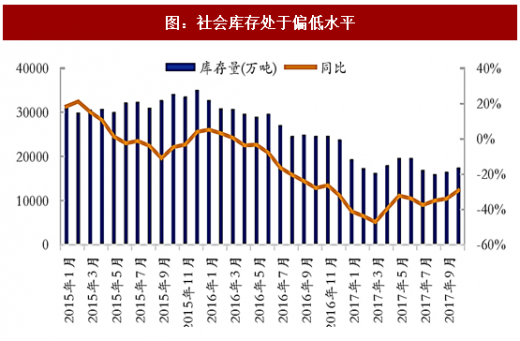

库存仍然处于偏低水平。受煤炭整体供需形势紧张影响,2017 年煤炭库存呈现低位波动的状态,目前六大电厂库存 1200 万吨左右,秦皇岛港库存 650 万吨左右,基本处于正常偏低水平。截止 10 月底社会库存量为 1.75 亿吨,依然处于历史较低水平。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。