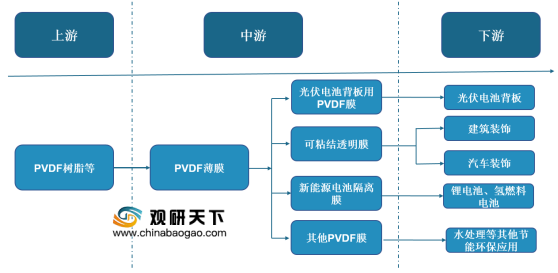

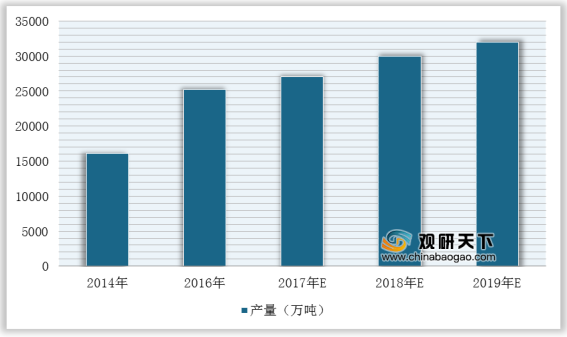

上游市场:PVDF树脂是指偏氟乙烯均聚物或偏氟乙烯与其他少量含氟乙烯基单体的共聚物,兼具氟树脂和通用树脂的特性。因此,无论是产能还是产量,PVDF树脂均是氟树脂中增长率最快的产品,且增长率远高于其他氟树脂产品,能够充分满足氟膜材料行业对于原材料的需求。据统计,2017年国内PVDF树脂产量约为2.7万吨,2019年达到了**万吨。

目前,我国氟膜材料行业上游市场的企业有无锡洪汇新材料科技股份有限公司、安徽神剑新材料股份有限公司、包头明天科技股份有限公司等。

企业名称 |

经营范围 |

竞争优势 |

无锡洪汇新材料科技股份有限公司 |

主要从事特种氯乙烯共聚物的研发、生产和销售 |

生产工艺优势:采用悬浮聚合生产工艺,即将氯乙烯单体和醋酸乙烯直接在水中进行聚合反应,省去了溶剂和反应液精馏回收工艺及装置,生产过程易控制 |

安徽神剑新材料股份有限公司 |

专业从事粉末涂料专用聚酯树脂系列产品的研发、生产和销售,为国家级重点高新技术企业,现有年产各类聚酯树脂200000吨的生产能力 |

客户资源优势:长期为阿克苏诺贝尔、艾仕德,以及海尔、格力、三星、LG等高端客户提供配套服务 |

技术创新优势:承担国家级火炬计划项目、国家级重点新产品计划项目、安徽省重大科技攻关项目,拥有国家重点新产品、省高新技术产品、省名牌产品等奖励;通过ISO9001、14001、18001质量、环境、职业健康安全三体系认证;参与国家、行业标准的制定 |

||

专利优势:取得省市科技进步奖3项、授权有效专利62项 |

||

包头明天科技股份有限公司 |

主要从事销售烧碱、聚氯乙烯树脂、盐酸、苯酚等 |

生产优势:拥有“山泉”、“双环”、“云杉”三大品牌十余种产品,生产规模为聚氯乙烯树脂3万吨 |

中游市场:目前我国能够大规模稳定生产PVDF薄膜的企业较少,PVF薄膜和进口PVDF薄膜在国内占有主要的市场份额,其市场供应紧张,价格较高。以背板企业生产所用的氟膜原材料进行国内外对比:

氟材料 |

PVF薄膜 |

进口PVDF薄膜 |

国产PVDF薄膜 |

供应商 |

美国杜邦公司 |

法国阿科玛公司、韩国SKC公司等 |

福膜科技、浙江歌瑞新材料有限公司等 |

制膜技术 |

熔融挤出 |

流延 |

吹膜/流延 |

水汽阻隔 |

>15g/m2d |

<4g/m2d |

<4g/m2d |

市场价格 |

高 |

中 |

低 |

不过,近几年企业也纷纷加大技术研发力度,一批优秀的本土氟膜材料企业崛起。目前,我国从事氟膜材料生产的企业有福膜科技、浙江歌瑞新材料有限公司、东岳集团等。

企业名称 |

经营范围 |

竞争优势 |

福膜科技 |

专业从事化工新材料和特种有机功能薄膜的研发、生产和销售业务的高新技术企业,其主营产品为功能性氟膜材料(PVDF薄膜) |

技术优势:拥有功能性氟膜产品核心配方以及领先的生产工艺 |

资质优势:已取得德国TUV认证、美国UL认证、日本JET认证和国内的CPTV认证,取得了全球市场准入资格并已展开布局 |

||

人才优势:拥有博士5人、硕士4人,其中有2人为浙江省千人计划的专家成员 |

||

客户优势:与苏州赛伍、东洋铝业、中天光伏、福斯特、乐凯胶片、台虹科技、康维明等企业展开业务合作 |

||

回天新材 |

主要生产高性能有机硅胶、聚氨酯胶、丙烯酸酯胶、厌氧胶等产品为代表的工程胶粘剂,同时生产汽车养护品、太阳能电池背板等新产品 |

生产优势:拥有年产2,000万平方米光伏背板产能,并配套建有年产900万平方米氟膜生产线,其生产的氟膜产品主要用于自身光伏背板产品的生产 |

浙江歌瑞新材料有限公司 |

主要从事含氟聚合物物理改性和制品的研发、深加工 |

产品优势:已形成三大系列(含氟膜及背板、改性氟聚合物超微粉、含氟高端制品)二十余种产品 |

生产优势:拥有100万平米/月的含氟薄膜产能和销售 |

||

东岳集团 |

主要从事制造、分销及销售制冷剂、高分子材料、有机硅及二氯甲烷、聚氯乙烯及烧碱等 |

客户资源优势:是大金、三菱、海尔、海信、格力、美的等国内外著名企业的供应商 |

规模优势:是亚洲规模最大的氟硅材料生产基地、中国氟硅行业龙头企业、中国第一个氟硅材料产业园区 |

下游市场:我国氟膜材料行业下游主要是光伏产业、汽车与建筑装饰、锂电池等,其中光伏产业是主要应用领域。随着国家政策支持力度不断加大,太阳能开发利用规模迅速扩大,技术不断进步,成本显著降低,光伏产业呈现出良好的发展前景,这为氟膜材料行业需求带来积极且促进的影响。

据国家能源局数据显示,2013年至今我国光伏发电累计装机容量实现超10倍增长,2019年达到204.3GW,预计2020年将达到250GW。

目前我国氟膜材料行业下游市场上有隆基绿能科技股份有限公司、晶科能源有限公司、天合光能股份有限公司等一批优秀企业。

企业名称 |

经营范围 |

竞争优势 |

隆基绿能科技股份有限公司 |

主要从事半导体材料、太阳能电池与组件、电子元器件、半导体设备的开发、制造和销售 |

产业布局优势:单晶硅棒、硅片生产基地主要集中于陕西西安、宁夏银川和中宁、云南丽江、保山和楚雄、江苏无锡和马来西亚古晋;单晶电池、组件生产基地主要集中于江苏泰州、浙江衢州、安徽合肥和滁州、宁夏银川、山西大同和马来西亚古晋 |

专利优势:获得各类已授权专利190项 |

||

晶科能源有限公司 |

是一家集研发、生产、销售单晶硅片、多晶硅片、太阳能电池、太阳能电池组件为一体的高新技术企业,形成了从硅片到电池组件终端的完整产业链 |

营销渠道优势:产品远销北美、欧洲、大洋洲、亚洲等51个国家和地区,进入欧美等八大超级市场和电站工程 |

天合光能股份有限公司 |

主要从事太阳能光伏电站设备制造、太阳能光伏电站设备及系统装置安装;多晶铸锭、单晶硅棒、硅片、太阳能电池片、光伏组件的制造;太阳能、光能技术开发等 |

品牌优势:连续六年被国际权威认证机构PVEL评为全球“最佳表现”组件制造商;荣获被誉为中国工业界奥斯卡的第五届中国工业大奖,成为全国唯一获奖的光伏企业 |

相关行业分析报告参考《2020年中国氟膜材料市场分析报告-产业供需现状与投资商机研究》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。