|

企业名称 |

主营业务 |

企业竞争优势 |

|

合盛硅业股份有限公司 |

工业硅及有机硅等硅基新材料产品的研发、生产及销售 |

技术优势:公司完整掌握了工业硅及有机硅全产业链生产的核心技术。公司拥有专门的研发团队,并建立了完整的研发流程。 |

|

产业链优势:公司是我国硅基新材料行业中业务链最完整,也是行业内为数不多的能同时生产工业硅、有机硅及多晶硅,从而形成协同效应的企业之一。 |

||

|

业务布局合理优势:公司的工业硅业务主要集中在新疆等地,当地具有原材料、能源等资源丰富,价格较低的优势。此外,公司有机硅业务主要集中在浙江,浙江及其周边省份有机硅产业链较为完整,下游企业数量较多,使公司更贴近客户和市场。 |

||

|

滨化集团股份有限公司 |

有机、无机化工产品的生产、加工与销售,主要产品为烧碱、环氧丙烷、三氯乙烯等 |

产业链优势:公司采用“资源合理使用、产品精深加工、能源综合利用”为特色的良性循环经济运营模式,形成了具有滨化特色的一体化氯碱产业链。 |

|

成本优势:公司建设氧阴极示范工程,将为未来进一步降低烧碱生产成本打下良好基础。同时,公司的水、电、盐等生产要素的自给率均超过50%,生产成本较低,在激烈的市场竞争中处于领先地位。 |

||

|

技术优势:公司技术水平、装备水平行业领先。 |

||

|

湖北景源生物科技股份有限公司 |

酒精研发;酒精、二氧化碳、沼气销售;食用酒精生产等 |

产能优势:公司现有全自动现代化酒精生产线,年产食用酒精5万吨、深加工无水酒精4万吨、年产有机肥3万吨、液体二氧化碳2.5万吨、生物沼气2400万m,生产规模扩大。 |

|

企业荣誉:2018年,荣获省支柱产业细分领域隐形冠军科技小巨人企业称号。 |

||

|

江西黑猫炭黑股份有限公司 |

发电及电力销售,炭黑、焦油精制和白炭黑等产品的生产与销售 |

规模优势:公司产能居全国前列,具备成熟的生产工艺和较大的生产规模。 |

|

布局战略领先优势:公司是国内率先完成全国产业布局的炭黑生产企业,在江西景德镇、辽宁朝阳、陕西韩城、内蒙古乌海、河北邯郸和唐山、山西太原、山东济宁建立了八个生产基地。 |

||

|

品牌优势:“黑猫”炭黑凭借高等级、稳定的产品质量,已经成为国内炭黑行业最知名的品牌之一。 |

|

企业名称 |

主营业务 |

企业竞争优势 |

|

江西宏柏新材料股份有限公司 |

功能性硅烷、纳米硅材料等硅基新材料及其他化学助剂的研发、生产与销售 |

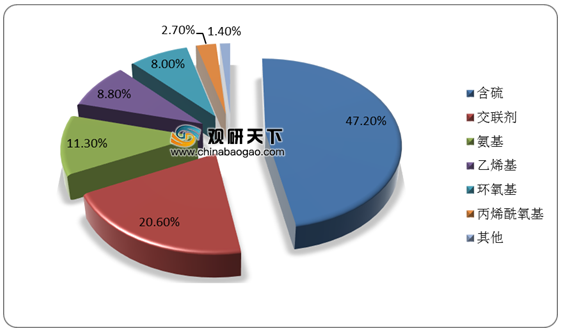

产品优势:拥有全球产量最大的含硫硅烷(含固体硅烷)生产线,并通过产业链延伸,建成了“硅块-氯硅烷-中间体-功能性硅烷-气相白炭黑”的完整绿色循环产业链。 |

|

销售能力及客户优势:公司多年来的业务积累已经将业务拓展至美国、欧洲、韩国及东南亚地区等主要轮胎生产地。公司客户涵盖全球前十大轮胎生产企业,其销售回款情况良好、产品需求稳定。 |

||

|

领先的技术研发能力:公司构建了从研发到应用完整的技术研发体系。经过多年积累,公司取得了十多项含硫硅烷领 域的核心技术,在成为国内领先的含硫硅烷生产商的同时,还掌握了新型氨基硅烷和气凝胶的生产技术。 |

||

|

安全生产及环境保护体系完善:公司在建立、健全相关规章制度的同时,加大投入建设了一批安全和环保设施,形成了完善的安全生产及环境保护体系。 |

||

|

江西晨光化工新材料有限公司 |

功能性硅烷基础原料、中间体及成品的研发、生产和销售 |

技术与工艺优势:公司致力于持续技术创新,围绕“市场和客户需求”开展研发活动,在功能性硅烷生产领域不断推陈出新,开发与储备新技术、新产品、新工艺,形成了良好的技术与工艺优势。 |

|

循环经济优势:公司遵循“绿色环保、循环发展”的经营理念,在功能性硅烷生产过程中实现了氢气循环和氯化氢封闭循环工艺及装置的大规模应用。 |

||

|

全产业链延伸发展优势:通过十余年的技术创新和工艺改进,公司已成为国内功能性硅烷行业产品最为丰富、产业链最长的生产厂商之一,形成了涵盖功能性硅烷基础原料、中间体及成品全产业链特色发展路径。 |

||

|

客户与渠道优势:公司为胶黏剂、轮胎、橡胶、涂料、新能源及复合材料等行业的新老客户提供专业可靠的功能性硅烷产品,在国内外拥有广泛的客户和渠道资源,多达1,800余家。 |

||

|

湖北新蓝天新材料股份有限公司 |

硅烷产品研发、生产、销售与进出口贸易 |

市场优势:公司总投资10亿元,建有万吨级甲基三丁酮肟基硅烷连续化生产线,年产各种硅烷交联剂、偶联剂及其他硅烷、硅烷衍生物达10万多吨,是国内规模大、品种全、工艺先进,综合实力较强的有机硅龙头企业之一。 |

|

销售网络优势:公司在广州等地区建立了办事处,并与美国道康宁、德国瓦克、迈图、日本信越等有机硅巨头、建立了庞大的销售网络和长期的战略合作关系,销售占比40%以上。 |

||

|

自主研发能力强劲:公司和武汉大学、湖北大学、武汉工程大学、华东理工大学等科研院所建立了长期的合作关系。公司获得“博士后科研工作站”“湖北省硅烷衍及生物工程技术研究中心”“湖北省企业技术中心”。 |

||

|

荆州市江汉精细化工有限公司 |

四氯化硅、甲基三氯硅烷、辛基三氯硅烷、十二烷基三氯硅烷等 |

产品线完整:有较完整的硅烷偶联剂产品线,较强的的质量稳定的硅烷偶联剂供货保证能力,较强的硅烷偶联剂研发能力。 |

|

产品质量稳定:采购的原料和每一工段的中间产品或最终产品都经过严格检测,不仅便于稳定产品质量,也有利于控制成本,便于和各车间工段进行核算。 |

||

|

较强的新产品研发能力:以归国博士为研发带头人建立了一支高素质的研发团队,同多家高校和科研院所进行广泛的技术交往和紧密合作。每年都有新产品投入生产。 |

|

企业名称 |

主营业务 |

企业竞争优势 |

|

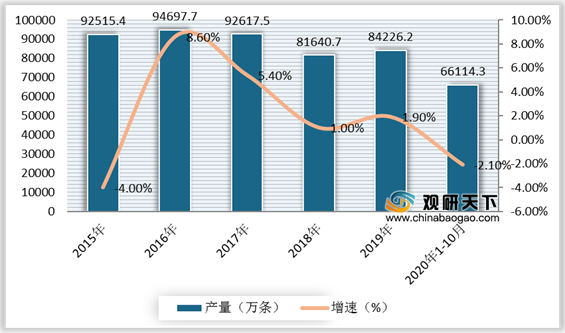

中策橡胶集团有限公司 |

轮胎研发、生产、销售以及汽车后市场服务 |

行业地位优势:是全球排名前十的轮胎企业,旗下拥有朝阳、威狮、好运、全诺、雅度、ARISUN等知名轮胎品牌。 |

|

销售网络优势:公司在美国、德国、巴西设有营销公司,还在泰国设立了面对东南亚市场、兼顾北美地区的泰国公司,销售网络遍布全球160个国家和地区。 |

||

|

风神轮胎股份有限公司 |

轮胎、橡胶制品、轮胎生产所需原辅材料、机械设备、零配件、仪器仪表及相关技术的进出口业务和佣金代理(拍卖除外)等 |

品牌优势:公司与倍耐力、PrometeonTyreGroup开展业务协同,形成了多梯度多品牌的推广优势,旗下品牌定位清晰、优势互补,覆盖各个工业胎细分市场,满足不同市场对于不同价位和功能产品的需求,为客户提供一体化的增值方案。 |

|

良好的研发平台和技术创新能力:公司是国家高新技术企业,国家技术创新示范企业,拥有国家认定企业技术中心、博士后科研工作站等科研平台,通过自主创新、技术引进和“产学研”相结合等多种方式,不断提高公司科技创新能力和技术研发水平。 |

||

|

拥有全系列工业轮胎的产品制造与服务能力:公司拥有中高端轮胎的制造能力,除生产自有品牌产品外,同时代为加工倍耐力品牌的高端工业轮胎。公司围绕多梯度品牌战略制订了产品长期提升计划,面向不同市场顾客群体提供高端和高性价比的工业轮胎。 |

||

|

江西世龙实业股份有限公司 |

AC发泡剂、氯化亚砜、氯碱等化工产品的研发、生产和销售 |

循环经济模式优势:公司始终坚持经济效益、社会效益和清洁效益同时发展,已经形成完整的循环经济产业链。 |

|

规模优势:公司具备AC发泡剂6万吨、氯化亚砜3.5万吨和烧碱29万吨的年产能力。 |

||

|

技术优势:公司已掌握了改良型AC发泡剂和二氧化硫全循环法生产高纯度氯化亚砜产品的生产技术,均处于国内先进水平,并拥有自主知识产权,从根本上保证了产品的市场竞争力。 |

||

|

青岛森麒麟轮胎股份有限公司 |

半钢子午线轮胎和航空轮胎的研发、生产、销售 |

智能制造优势:公司以智能制造实现轮胎产业“新旧动能转换”,打造“自动化、信息化、智能化、数字化、可视化、可溯化”的智慧工厂,在资源配置、工艺优化、过程控制、产业链管理、质量控制与溯源、能源需求侧管理、节能减排及安全生产等方面,构建轮胎工业物联网体系。 |

|

管理优势:公司打造符合智能制造模式的扁平化架构,实现生产研发平行化管理。 |

||

|

全球化优势:公司迈出全球化产能布局坚实步伐,在泰国建设轮胎智能制造生产基地,为公司可持续良好发展奠定基础。 |

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。