| 颜料名称 |

相对密度 |

折射率 |

消色力 |

遮盖力 |

|

| 雷诺数 |

相对值 |

||||

| 钛白粉(金红石型) |

4.2 |

2.76 |

1650 |

100 |

100 |

| 钛白粉(锐钛型) |

3.91 |

2.55 |

1270 |

77 |

78 |

| 硫化锌 |

4 |

2.37 |

660 |

40 |

39 |

| 钡白(BaSO4) |

4.5 |

1.64 |

- |

- |

- |

| 锑白(Sb2O3) |

5.67 |

2.09 |

280 |

17 |

15 |

| 锌白(ZnO) |

5.6 |

2.02 |

200 |

12 |

14 |

| 锌钡白(立德粉) |

4.2 |

1.84 |

260 |

16 |

- |

| 铅白(碱式碳酸铅) |

6.1 |

2 |

159 |

9 |

12 |

| 碱式碳酸铅 |

6.2 |

1.93 |

120 |

7 |

10 |

现阶段,钛白粉的生产工艺包括硫酸法和氯化法两种。国际上主要的钛白粉生产厂商基本都采用氯化法,国内钛白粉生产企业以硫酸法为主。但随着龙蟒佰利等国内龙头企业逐渐突破氯化法技术关口,靠技术壁垒形成的中外分庭抗礼局面将被逐渐打破。

|

|

硫酸法 |

氯化法 |

| 原矿 |

1)钛精矿:价格低、稳定,可直接采掘获得;2)酸溶性钛渣:价格相对较高、品质较好,需对钛矿进行化学加工得到。 |

1)钛精矿/白钛石:价格低、稳定,工艺技术要求高;2)金红石:价格相对较高,工艺技术要求不高;3)氯化钛渣、人造金红石:价格更高,工艺技术要求不高。 |

| 主辅原料 |

硫酸 |

氯气 |

| 原料价格 |

低 |

高 |

| 产品类型 |

锐钛型、中端金红石型 |

高端金红石型 |

| 酸回收率 |

约13% |

约75% |

| 工艺流程 |

流程长而复杂 |

流程短而简单 |

| 工艺技术 |

成熟 |

国内还不成熟 |

| 控制精度 |

要求低 |

要求高 |

| 产品质量 |

相比于氯化法在遮盖力,耐黄性等方面较弱,但价格较低,在特定领域(如造纸、化纤),使用量较大 |

纯度高,产品综合性能较好,产品价格较高,因此在某些领域应用受限 |

| 环保及能耗 |

三废多,环保压力大,但通过循环产业形势可提高废副产品资源化比例 |

三废较少,环保压力小,但固废中的氯化铁处理困难,目前采用深井埋放处理方式,对环境有危害 |

| 主要能源煤,天然气,蒸汽及水电的消耗很大 |

消耗相对较小,主要是蒸汽和水电 |

|

| 产业政策 |

限制 |

鼓励 |

近年来,我国钛白粉产能规模保持较高增速,已成为全球钛白粉第一大生产和消费国。数据显示,2019年,中国钛白粉产量为318万吨,同比增长7.65%。截至2020年1-10月,中国钛白粉产量约283.92万吨,同比增长9.57%。

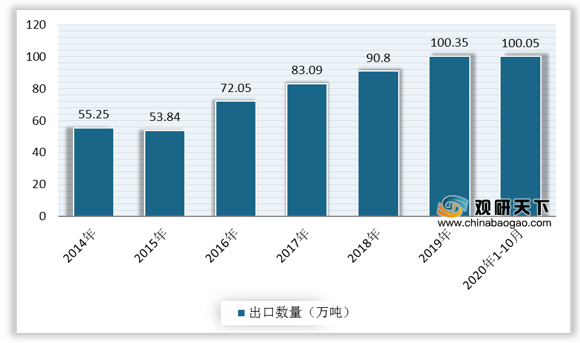

得益于国内企业生产技术改进和产品质量提升,自2010年以来,我国已从钛白粉的净进口国变为净出口国。据统计数据,到2019年,中国钛白粉出口量已超过100万吨,达100.35万吨,同比增长10.52%。截至2020年1-10月,中国钛白粉累计出口约100.05万吨,同比增长21.88%,基本达到去年全年水平,出口量维持高位。

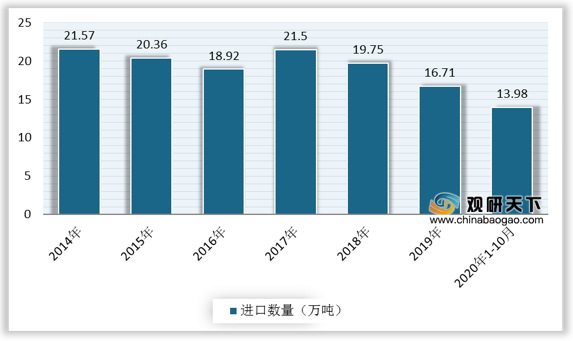

我国钛白粉进口量多年保持在20万吨左右水平波动,进出口贸易顺差持续扩大,进口产品多为高端专用锐钛型和高端金红石型氯化法钛白粉。数据显示,2019年,中国钛白粉进口数量为16.71万吨,同比下降15.4%。截至2020年1-10月,中国钛白粉进口数量约13.98万吨,同比增长3.08%。

相关行业分析报告参考《2020年中国钛白粉行业分析报告-市场竞争现状与发展潜力评估》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。