一、上游分析

1.萤石

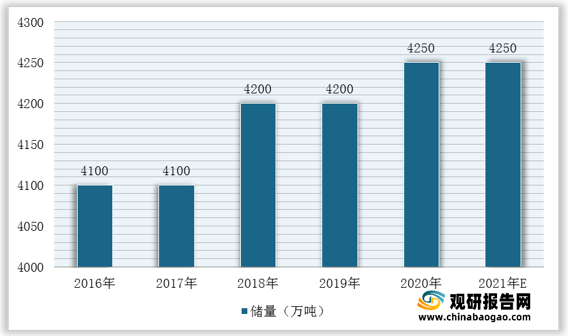

(1)储量

观研报告网发布的资料显示,萤石又称氟石。自然界中较常见的一种矿物,主要成分是氟化钙。在工业方面,萤石是氟的主要来源,能够提取制备氟元素及其各种化合物。而颜色艳丽,结晶形态美观的萤石标本可用于收藏、装饰和雕刻工艺品。从储量来看,我国目前萤石储量甚至不足年产量的10倍,随着氟化工产业的快速发展,我国在萤石端的资源优势正在快速流失。

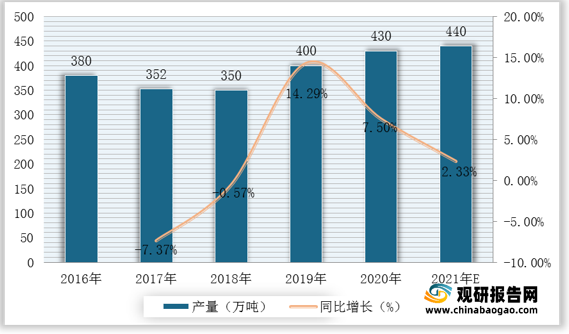

(2)产量

近年我国萤石开采量甚至已无法满足自用需求,萤石进口量则相应地高速增长。从产量来看,目前全球超半数的萤石产自我国,2020年我国萤石产量为430万吨,较2019年同比增长7.5%,约占全球萤石产量的56.58%;预计2021年我国萤石产量可达440万吨。

2.湿法

(1)碳酸钡

湿法制氟化钡是利用碳酸钡或氢氧化钡直接或间接与氢氟酸反应。碳酸钡是一种无机化合物,化学式为BaCO3,为白色粉末,难溶于水,易溶于强酸,有毒,主要用于陶瓷涂料和光学玻璃的辅料用于电子陶瓷、PTC热敏电阻、电容器等多种电子元器件的制造。(2)氢氧化钡

氢氧化钡是一种无机物,化学式为Ba,无色透明结晶或白色粉末。用作合成酚醛树脂的催化剂,缩聚反应易控制,制得的树脂黏度低,固化速度快,催化剂易除去。用作分析试剂,也用于分离沉淀硫酸根和制造钡盐,测定空气中的二氧化碳。同时,还可以用作锅炉用水清洁剂、杀虫剂等。3.干法

干法又称固相合成法,是利用氟硅酸钡在高温下分解为产品氟化钡及四氟化硅气体。原料氟硅酸钡可以从磷肥行业的副产物氟硅酸经铵化后,再与氢氧化钡或碳酸钡反应得到,四氟化硅气体经吸收后重新再利用。氟硅酸钡是化学物质,用于制造四氟化硅,也可用于陶瓷和杀虫剂。二、中游分析

1.企业优势分析

现阶段,我国氟化钡行业产业链中游优秀企业主要包括武汉吉业升化工有限公司、湖北鑫润德化工有限公司、北京百灵威科技有限公司、上海迈瑞尔化学技术有限公司、阿法埃莎(中国)化学有限公司、萨恩化学技术(上海)有限公司(安徽泽升科技有限公司)等。我国氟化钡行业产业链中游代表企业优势分析

| 企业名称 |

优势分析 |

| 武汉吉业升化工有限公司 |

企业规模优势:武汉吉业升化工有限公司是集研发、生产、代理、销售为一体的大型高新技术化工企业,公司位于武汉市黄皮区盘龙城经济开发区,专业从事于无机化工、有机化工、香精香料、食品添加剂、精细化工的生产。公司产品大量销往湖北、湖南、江西、安徽、河南、河北、江苏、云南、广东、广西、上海。 |

| 湖北鑫润德化工有限公司 |

企业规模优势:湖北鑫润德化工有限公司以化工原料、医药原料、食品添加剂、香精香料及中间体等精细化工等集研发、生产、代理、销售为一体的大型高新技术股份制化工企业,公司位于九省通衢的湖北武汉市东西湖科技开发区,交通十分便捷。公司占地面积280亩,拟定兴建的厂房将按GMP标准,厂区内环境整洁,布局合理,拥有大、中型生产车间及其铺助厂房,并配备先进仪器设备的质检和研究中心。 公司生产的产品其质量及技术含量均达到国内先进水平。产品畅销全国各地并出口到欧美及东南亚多个国家。 |

| 公司优势产品:有磷酸盐系列,食品添加剂系列,香精香料系列,公司经营的生物化工、医药中间体等产品畅销全国各地并出口到欧美及东南亚等多个国家和地区,深受客户好评。

公司投入巨资和人力用于研发适应市场需求的精细化工,生物化工,医药中间体等新产品,新工艺。高水平的研发团队,一流的实验设备,良好的科研氛围保证了研发实力,目前生产的产品,全部由本公司自行研究开发,达到了国内先进水平,部分产品达到国际先进水平。 |

|

| 北京百灵威科技有限公司 |

技术优势:百灵威以欧洲和中国为基地,集研发、生产、经营于一体的高科技公司。公司以先进的化学技术、医学技术为专业主体,提供品质卓越的产品和世界的服务。百灵威是一支具有专业背景、朝气蓬勃、并极富创造力的团队。

百灵威具有高等级的专业运作资格和良好的国际商业信誉,被众多跨国公司和科研机构认定为“指定供应商”、“国际化学项目合作协调中心”。

百灵威持有国家有关部门签发的各种专业资格证书,包括外经部签发的“中华人民共和国进出口企业资格证书”、北京市安全生产监督管理局签发的“北京市危险化学品经营许可证”,并且连年获得“北京市 A 级企业”等项殊荣,得到政府各部门的关怀和强有力的支持。 |

| 上海迈瑞尔化学技术有限公司 |

企业规模优势:上海迈瑞尔化学技术有限公司是一家集研发、生产、销售、定制合成为一体的经营化学品、仪器、耗材的公司。本公司成立于2002年,总部位于国内上海闵行经济技术开发区,拥有4000平方米的现代化学办公大楼,1000平方米的标准实验室以及5000平方米的生产厂房,在北京、深圳、香港设有分支机构。 |

| 产品优势:迈瑞尔品牌涵盖有机试剂、无机试剂、分析试剂及生化试剂,包括各种高纯溶剂、催化剂。化学砌块、特种高分子材料,标准物质及其它特殊化学品六万种,二万多种现货库存。同时我们代理美国GELEST公司的有机硅及金属有机化学品,EURISOTOP的氘代试剂等化学试剂。 |

|

| 阿法埃莎(中国)化学有限公司 |

企业规模优势:2006年4月,Alfa Aesar在中国成立了分公司,从此立足中国,服务中国,中国公司拥有上海总部及北京办公室,销售网络覆盖全国。位于上海化工区的全新库房于2014年正式运营,总面积超过16,000平方米,拥有设施齐全的危险品仓库、冷库及先进的质量控制中心,现货存储率超过90%,能高效的完成订单确认及运送。 |

| 技术优势:Alfa Aesar(阿法埃莎)即Thermo Fisher Scientific的一部分,公司产品在各种应用领域的研究和开发中发挥着重要的作用,凭借多年的生产经验,该公司的化学师们掌握了大量的技能和经验,利用从实验室规模到中试工厂再到商业化批量生产的工艺路线,向客户交付出优质的化学产品。 |

|

| 萨恩化学技术(上海)有限公司(安徽泽升科技有限公司) |

企业规模优势:安耐吉化学 (Energy Chemical)是萨恩化学技术(上海)有限公司的自主试剂品牌。以专业技术为主体,集化学产品的研发、制造、经营于一体。凭借强大的全球化学资源整合能力,专业的质控管理体系以及人性化的服务模式,尤其擅长小分子药物中间体、催化及反应试剂、有机膦配体等系列产品。可为科学研究乃至工业化生产的各个阶段提供品质卓越的高品质化学产品。

安耐吉化学(Energy Chemical)总部位于上海,并建有化学品专业库房。可立即供应的常备库存达12,000余种,并在节约成本,高效益,满足客户需求上与众多国际知名化学试剂品牌等共同携手,开发面向未来的化学产品一站式采购解决方案,促进中国客户业务发展,改进地球资源的使用方式和效率。 |

三、下游分析

1.光学玻璃

光学玻璃是能改变光的传播方向,并能改变紫外、可见或红外光的相对光谱分布的玻璃。生产光学玻璃的原料是一些氧化物、氢氧化物、硝酸盐和碳酸盐,并根据配方的要求,引入磷酸盐或氟化物。光学玻璃可用于制造光学仪器中的透镜、棱镜、反射镜及窗口等。由光学玻璃构成的部件是光学仪器中的关键性元件。2.光纤

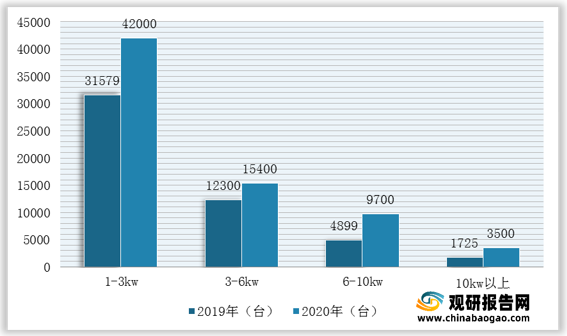

光纤是光导纤维的简写,是一种由玻璃或塑料制成的纤维,可作为光传导工具。根据数据显示,2020年我国1-3kw的光纤激光器出货量最大,达42000台;其次为3-6kw,出货量达15400台;6-10kw出货量达9700台;10kw以上出货量达3500台。

在我国光纤激光器行业市场中,2020年我国IPG光电占比最大,达38%;其次为锐科激光,市场占比达25%;创鑫激光市场占比达17%;nLight市场占比达6%。

3.激光器

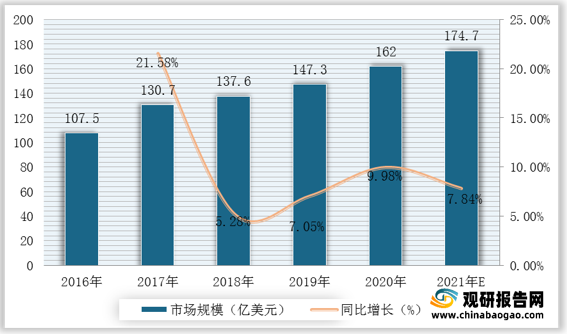

激光器是激光的发生装置,主要由泵浦源、增益介质、谐振腔等组成。根据数据显示,我国激光器市场规模由2016年107.5亿美元增至2020年162.0亿美元,年均复合增长率为10.8%;据推测,2021年我国激光器市场规模可达174.7亿美元。

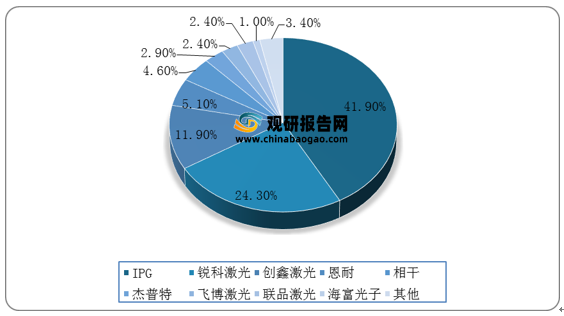

在我国光纤激光器市场竞争格局中,IPG市场占比最大达41.9%、锐科激光市场占比达24.3%、创鑫激光市场占比达11.9%、恩耐市场占比达5.1%。相干、杰普特、飞博激光、联品激光、海富电子市场占比较小,分别为4.6%、2.9%、2.4%、2.4%、1.0%。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。