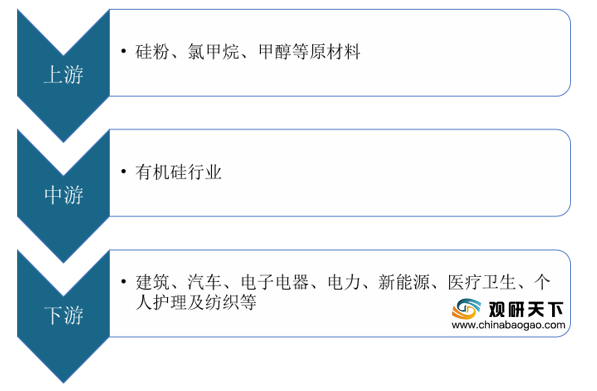

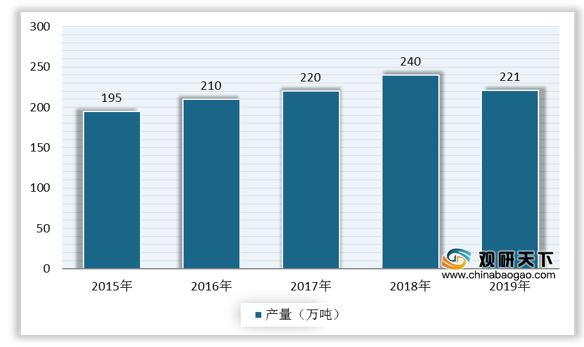

上游方面:硅粉多以金属硅为原料制取,氯甲烷则主要由甲醇和氯化氢制取。中国作为全球主要的金属硅产地,硅质矿物储量丰富,同时也是全球甲醇大国,甲醇供应量较为充足,这为我国有机硅行业发展提供了较好的支撑作用。数据显示,截至2019年,中国金属硅产量为221万吨。截至2020年1-8月,我国甲醇累计产量为4414.5万吨,同比小幅增长1.08%。

现阶段,有机硅行业上游相关企业主要有唐山三友硅业有限责任公司、山东金岭化学有限公司、山东东岳有机硅材料股份有限公司等。

企业名称 |

主营业务 |

企业竞争优势 |

唐山三友硅业有限责任公司 |

混合甲基环硅氧烷、八甲基环四硅氧烷、一甲基三氯硅烷等生产、开发、销售 |

地理位置优势:坐落于唐山市南堡经济技术开发区,东邻曹妃甸,西靠天津港区,处于环渤海经济开发带,紧邻张唐铁路、唐曹铁路、沿海高速、唐曹高速等,交通便利 |

技术优势:公司年产有机硅20万吨,是我国北方重要的有机硅产业基地之一,建有自己的研发中心,是国家认定的高新技术企业,被授予“河北省有机硅新材料工程技术研究中心” |

||

品牌荣誉公司DMC产品荣获“全国用户满意产品”,“新友”商标被评选为“河北名片”,先后获得“中国氟硅行业新锐企业”、“中国氟硅行业典范企业”等荣誉称号 |

||

山东金岭化学有限公司 |

主要生产八甲基环四硅氧烷、二甲基硅氧烷混合环体、一甲基氢二氯硅烷、一甲基三氯硅烷、三甲基一氯硅烷、硅橡胶等产品 |

产能优势:公司位于山东省广饶县经济开发区,现已形成年产20万吨有机硅及配套产品的生产规模 |

产品质量优势:公司生产采用一流的技术设备,生产工艺先进、产品性能优良,质量稳定可靠 |

||

山东东岳有机硅材料股份有限公司 |

生产销售有机硅单体、有机硅中间体、二氧化硅及硅油类、硅橡胶类、硅树脂类、硅烷类系列等深加工产品及其他自产副产品;批发销售甲醇等 |

规模优势:公司是我国有机硅行业中生产规模最大的企业之一,规模优势显著。截止2018年,公司具备年产25万吨有机硅单体(折合聚硅氧烷约11.8万吨)生产能力(2019年单体产能已提升至30万吨/年),约占国内有机硅单体总产能的8.34% |

产业链优势:截至2019年底,公司拥有硅橡胶、硅油、气相白炭黑等各类深加工产品共120多种规格,此外,公司不断加强副产物的综合利用,持续拓展有机硅副产物综合利用产业链,努力建设有机硅新材料循环经济 |

||

客户优势:与下游众多客户建立了长期稳定的合作关系,如广州市白云化工实业有限公司、杭州之江有机硅化工有限公司、郑州中原思蓝德高科股份有限公司是国家经贸委首批认定的三家硅酮结构胶生产企业,此外还有天赐材料、回天新材、硅宝科技、集泰股份等一批行业领先企业 |

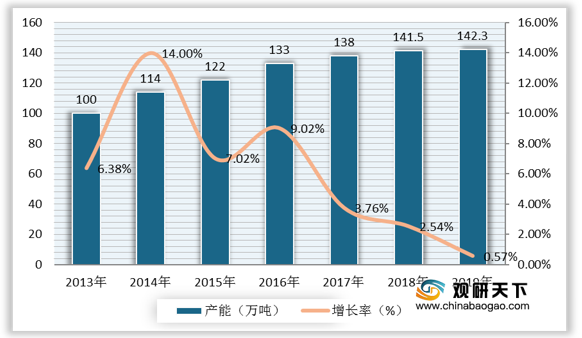

中游方面:伴随着科研水平的不断提升以及上下游市场的推动,我国有机硅工业发展迅速,国际巨头陶氏杜邦、德国瓦克、美国迈图集团等纷纷将生产基地向中国转移。数据显示,2019年,中国聚硅氧烷产能为142.3万吨/年,产量达到118.0万吨,同比增长4.42%。

现阶段,有机硅行业相关企业主要有新亚强硅化学股份有限公司、浙江新安化工集团股份有限公司、江西蓝星星火有机硅有限公司等。

企业名称 |

主营业务 |

企业竞争优势 |

新亚强硅化学股份有限公司 |

有机硅精细化学品研发、生产及销售,主要产品包括以六甲基二硅氮烷为核心的有机硅功能性助剂和苯基氯硅烷两大产品类别 |

产品差异化竞争优势:公司立足于核心产品与大型有机硅生产企业产品差异化的定位策略,深耕自身产品的研发及生产工艺改进,使公司在产品产量、纯度、质量稳定性、出口数量等方面一直处于细分领域的领先地位 |

技术研发优势:公司拥有江苏省研究生工作站、江苏省企业技术中心、江苏省苯基单体工程技术研究中心,并且一直注重合作研发,与杭州师范大学、武汉大学建立了良好的合作关系;除专利技术外,通过自主研发,公司拥有缩合法合成乙烯基双封头技术、流化反应合成苯基氯硅烷技术等多种自有技术 |

||

质量优势及客户粘度较强:公司建立了来料质量检测、制程标准控制、产成品质量检测、出货质量检验等全过程的质量管理体系,并通过了ISO9001:2015质量管理体系认证;公司客户主要为有机硅材料、制药等全球知名企业,由于公司产品质量优良、稳定,供应及时、产量充足,公司与下游客户之间建立了长期、稳定的合作关系,客户粘度较强 |

||

浙江新安化工集团股份有限公司 |

主营作物保护、有机硅材料两大核心产业,开发形成以草甘膦原药及剂型产品为主导,杀虫剂、杀菌剂等多品种同步发展的产品群 |

健全的企业制度和管理体系:在行业里率先通过ISO9001国际质量体系认证、ISO14001环境体系认证和OHSMS18000职业健康安全管理体系;引入ERP管理系统,制定了较完备的管理制度和流程;建立SHE体系,安全管理制度化和规范化水平进一步提高 |

突出的行业地位:公司属于农药和新材料行业,是我国最大的除草剂草甘膦生产企业之一和我国第二大有机硅单体生产企业。公司先后荣获中国化工企业500强、浙江省制造业百强企业、国内农药行业销售百强第一名、全国农药出口前10强等诸多荣誉。企业产品曾多次荣获中国名牌产品、浙江名牌产品、国家重点新产品等称号 |

||

江西蓝星星火有机硅有限公司 |

有机硅单体及相关产品的研制、生产、销售,化学合成材料等 |

行业领先优势:现已发展成为拥有40万吨/年有机硅单体、12万吨/年有机硅下游产品的我国有机硅行业领先企业 |

销售网络优势:有机硅单体产能为亚洲最大,世界前三,产品销售遍及全球二十多个国家和地区 |

||

企业荣誉:2019年9月,入选工业和信息化部绿色工厂名单。2020年4月,入选江西省2020年“5G+工业互联网”应用示范企业公示名单 |

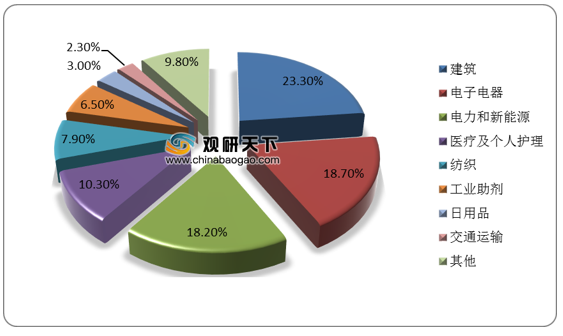

下游方面:有机硅下游行业分布广泛,主要集中在建筑、电子电器、电力和新能源、医疗及个人护理等领域,消费占比分别为23.3%、18.7%、18.2%10.3%。未来随着下游产品的更新换代以及消费升级,有机硅应用领域将进一步扩展。

现阶段,有机硅行业下游相关企业主要有齐鲁制药集团、江苏苏豪经济贸易有限公司、北京康美特科技股份有限公司等。

企业名称 |

主营业务 |

企业竞争优势 |

齐鲁制药集团 |

专业从事治疗肿瘤、心脑血管、抗感染、精神系统、神经系统、眼科疾病的制剂及其原料药的研制、生产与销售 |

技术研发优势:公司广泛拓展国内外科研开发合作,注重人才的引进与培养,建有一支高素质的科研队伍,具备专业而高效的研发能力,已先后研制成功了近百个国家级新药,多项研究被评为国家、省级科技进步奖 |

生产优势:公司建有制剂、化学合成、生物技术、抗生素发酵等十大生产基地以及现代化的生产车间,全自动生产线和其他主要生产设备及检测仪器均购自于世界主要专业制药设备制造商 |

||

质量优势:公司建设了严格规范的质量控制机构和完善的质量保证体系,是首批国家食品药品监督管理局GMP认证企业 |

||

产品及销售网络优势:公司的产品结构科学完整,已上市产品达270余种,具有治疗领域广、产品系列化特点;凭借过硬的产品质量、全心全意为客户的服务宗旨,在医药领域树立了齐鲁品牌,拥有遍布全国各大省市,远销北美、欧盟、日本、澳大利亚等地的世界级销售网络 |

||

江苏苏豪经济贸易有限公司 |

梭织服装、针织服装和服饰品的生产和出口 |

产品优势:产品在欧洲、北美、日本等国家和地区具有良好的市场。公司和欧美等许多客户都建立了长期友好的合作关系 |

技术优势:纺织品设计中心、服装设计中心和打样中心的建立,公司的设计团队和设计能力也有了突飞猛进的发展 |

||

北京康美特科技股份有限公司 |

高分子新材料的研究、生产、销售和服务 |

产品应用优势:主要上市及研发产品包括LED有机硅封装胶、微发泡高分子材料、LED环氧树脂封装胶、太阳能光伏组件有机硅封装材料、锂电池导电粘结剂等,产品涉及LED、锂电池、电子、航空航天、太阳能、建筑保温等多个领域 |

质量优势:公司已通过ISO9001:2008标准质量体系认证,LED有机硅封装材料符合欧盟RoHS要求,目前已与国际知名客户建立合作关系 |

相关行业分析报告参考《2020年中国有机硅市场调研报告-行业运营现状与发展商机研究》。

本文根据互联网公开资料整理而成。我们保持中立立场,与文中提及的公司之间不存在业务往来,不涉及利益。文章仅作参考,不构成任何投资及应用建议。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。