饲用酶制剂作为饲料添加剂主要添加到畜、禽和水产等各种养殖动物的饲料中,是一种安全、有效、无残留的营养性添加剂。通过添加饲用酶制剂,可以拓宽饲料的原料范围、提高饲料的转化效率,从而降低养殖成本和改善饲养环境、减少有害排放及用水量。

根据观研报告网发布的《2021年中国饲用酶制剂行业分析报告-产业竞争现状与发展商机研究》显示。酶的制备主要有化学酶工程和生物酶工程两种方式,饲用酶制剂通过生物酶工程制备,即:利用基因重组技术对发酵菌种的基因进行修饰或设计新基因,从而生产性能稳定、具有新的生物活性及催化效率更高的酶。

无论是全球还是中国,饲用酶制剂行业均保持高速增长,国内酶制剂成长主要由以下几方面的驱动因素:

(1)国内养殖行业规模化提升促进酶制剂行业空间变大

(2)酶制剂产品技术水平提高、不断创新促进酶制剂行业应用范围的扩大

(3)国家政策积极推进酶制剂行业发展。

1、饲用酶产品分类

根据产品中所含酶的种类不同,饲用酶制剂可分为单酶制剂和复合酶制剂两类。目前实际使用的饲用酶制剂中,除植酸酶为单酶制剂外,其余通常为复合酶制剂。其中植酸酶主要用于酶解玉米和大豆日粮中的植酸盐,帮助释放结合态磷,非淀粉多糖酶主要添加于家禽谷物饲料中助家禽消化。

| 机理 |

|

| 提高营养物质消化吸收率 |

破坏食糜周围的水化膜,增加食糜与酶及小肠的接触面,提高营养物质的消化吸收率 |

| 提高植酸磷的利用率 |

植酸酶可将植酸结合态磷转化为有效磷供动物机体使用,从而提高饲料中磷的利用率,减少粪磷对水环境污染 |

| 消除抗营养因子 |

抗营养因子直接或间接地影响营养物质的消化吸收和代谢 |

| 激活内源酶的分泌 |

促进内源酶的分泌 |

2、饲用酶作用

| 应用对象 |

应用效果 |

| 仔猪 |

酶制剂最早用于早期断奶仔猪。添加以消化酶为主的饲用酶制剂,补充了仔猪内源酶分泌量的不足,提高了淀粉、蛋白质等饲料养分消化利用率,促进消化道的发育,使肠壁吸收功能也大为加强;同时添加酶制剂可降低仔猪胃肠道中食糜的粘性,消除非淀粉多糖等抗营养因子对消化吸收的不良影响,大大降低了腹泻等疾病的发生率,增强了机体的抵抗力。 |

| 生长肥育猪 |

应用酶制剂降解碳水化合物尤其是富含纤维素的非常规型日粮中的效果很明显,在饲料中添加纤维素酶、木聚糖酶、果胶酶为主的复合酶制剂可降解细胞壁木聚糖和细胞间质的果胶成份,并使纤维素部分水解,胞内营养物质更易与肠道消化酶接触,提高消化及营养物质的利用率。 |

| 家禽 |

由于家禽消化道较短,肠道微生物菌群很少,对养分的消化吸收不彻底,肠道粘度的存在更加重了营养物质消化吸收的困难,饲用酶制剂的应用效果明显。 |

| 草食家禽 |

幼龄草食家畜瘤胃发育不全,不能充分利用饲料资源,复合酶制剂有助于消化吸收。 |

| 水产动物 |

添加水产动物专用复合酶制剂,可以提高饵料消化率,加快生长速度,改善养殖环境。 |

| 其它 |

还在青贮饲料、防病治病、饲料去毒、饲料贮存等方面发挥明显的作用。 |

(1)减少饲用粮食需求

饲用酶制剂被公认为目前唯一能同时有效解决养殖领域中饲料安全、饲料原料缺乏和养殖污染等三大问题的新型饲料添加剂。提高饲料利用率,解决人畜争粮问题饲用酶制剂可提高饲料转化率5%-25%,进而减少饲用粮食用量。

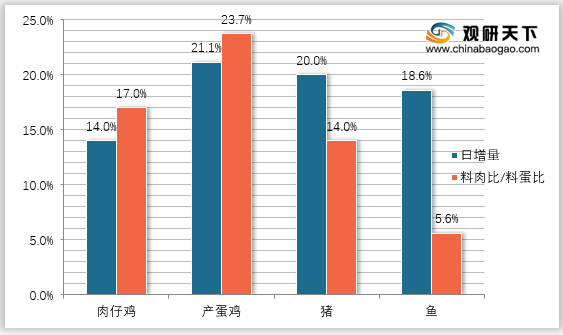

根据USDA数据,近年来我国粗粮供应缺口不断增大,2017年我国粗粮产量为2.23亿吨,消费量为2.60亿吨,存在3700万吨的缺口。消费量中有1.78亿吨用于饲料,占总消费量的68.27%。而目前我国饲料酶制剂普及率在60%左右,若按完全普及并可提高5%-25%的转化率计算,每年可节约粗粮350-1700万吨,有效缓解供应缺口。此外,饲用酶制剂可提高各种饲料原料的能量和蛋白质的可利用值,各类牲畜生长指标有较大幅度改善。

(2)减少抗生素的使用

目前饲用抗生素的使用仍十分普遍,抗生素添加于饲料中主要起到保障健康、促进生长与生产、提高饲料利用率等作用。我国每年抗生素使用量在20万吨左右,其中人用和兽用的比例基本各占一半。

近年来,随着滥用抗生素的危害不断显露,各国正加大对饲用抗生素使用的限制。其中,欧洲自2006年起,禁止将抗生素生长促进剂用于饲料添加剂;美国FDA2010年号召逐步禁止畜牧养殖业使用“具有重要医学用途的抗菌药”;我国2016年2月发布的《关于加快发展农业循环经济的指导意见》中也提到加强饲用抗生素替代品的研发和使用,逐步减少饲用抗生素用量。

2020年是国内饲料禁抗元年,进入下半年,由于饲料禁抗政策的正式实施,促生长类抗生素退出市场引发了替抗产品市场需求的快速增长。得益于此,饲用酶制剂也迎来了机遇。

二、我国饲用酶制剂规模

目前我国饲用酶制剂主要用于配合饲料中,2016年,我国配合饲料产量1.64亿吨,同比增长4.75%;2018年配合饲料产量超2亿吨,同比增长4.6%,预计保持5%复合增长率。

预估配合饲料产量增长,按配合饲料中复合酶和植酸酶添加比例分别为0.035%和0.013%计算,则可预估2020年我国饲用酶制剂产量约在6.3万吨,其中饲用复合酶4.2万吨,饲用植酸酶2.1万吨。以饲用酶制剂平均价格1.5万元/吨计算,2020年饲用酶制剂市场规模为9.42亿元。

观研报告网发布的资料显示,全球酶制剂市场规模保持较高增速,饲用酶贡献明显,复合年增长率高达15%。2010年全球饲用酶制剂需求量为33万吨,按照之前每年15%的增长率,预计2020年预计会达到70万吨,单吨销售额2万元,预计全球市场规模约为140亿元。

四、饲用酶制剂行业竞争情况分析

全球来看,酶制剂市场集中度很高,诺维信和杜邦合计占据约70%的市场份额,德国AB、帝斯曼也拥有较强的市场竞争力。饲用酶制剂于20世纪80年代左右引入我国,早期市场以国外品牌为主,国内企业大多从90年代开始发展相关业务,并逐步在中低端市场实现进口替代。

目前,我国饲用酶制剂市场呈现低端领域竞争激烈,高端领域龙头逐渐显现的局面。造成该局面的原因主要有:

(1)酶制剂行业是典型技术密集型行业,研发难度大、时间跨度长,饲用酶制剂市场多数企业是从其他酶制剂领域转型而来,缺乏相应技术支撑,仅能布局低端市场;

(2)饲用酶制剂需要专业的技术服务,在生产出产品之后,还需要通过技术营销提供给客户,为客户解决配方、产品等综合解决方案。目前,国内饲用添加剂行业龙头包括上市与待上市的溢多利、安迪苏和新华扬以及具有农科院技术背景的挑战集团和北京昕大洋。根据溢多利及新华扬数据,其2016年饲用酶制剂产量分别为2.45万吨和1.57万吨,市占率达20%以上。

五、酶制剂产业利润分析

进入21世纪以来,虽然酶制剂企业之间仍存在通过降低价格进行竞争的情形,但随着市场规模继续扩大,竞争手段多元化,大部分产品价格和利润率已相对稳定。未来影响行业利润率的主要因素有三个:

(1)随着市场供给增加、市场竞争加剧,存在行业利润率下降的风险;

(2)酶制剂生产技术的提升将降低生产成本,提高利润率水平,但长期内产品价格也将随之降低,利润率水平回落;

(3)新技术突破、新产品出现,特别是高端酶制剂产品的规模化应用,有助于提升利润率。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。