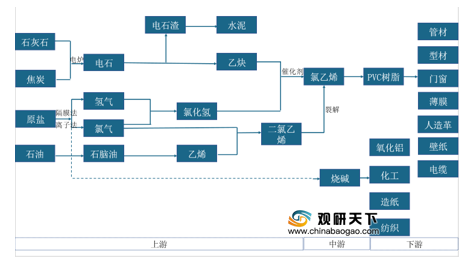

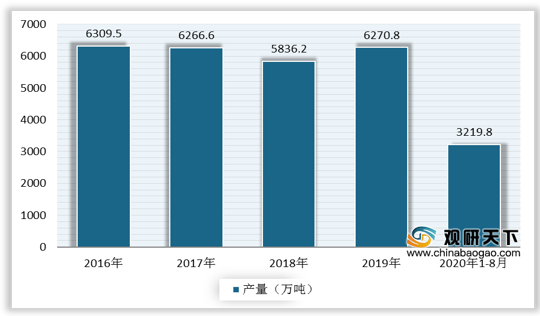

上游方面:聚氯乙烯生产工艺有电石法和乙烯法,其中电石法生产的主要原料为电石。而烧碱的原料主要为原盐,原盐在工业中的用途很广,是化学工业的基本原料之一。数据显示,自2017年开始,我国电石产量逐年减少,2019年产量为2581.57万吨,同比减少0.11%。截至2020年1-7月,中国电石累计产量1534.8万吨,同比下降0.9%。原盐方面,2019年中国原盐产量为6270.8万吨,同比增长4.3%。截至2020年1-8月,全国原盐产量为3219.8万吨,同比下降6%。

现阶段,氯碱行业上游相关企业主要有亿利洁能股份有限公司、神木电化发展有限公司、山东裕源集团有限公司、陕西煤业化工集团神木天元化工有限公司等。

企业名称 |

主营业务 |

企业竞争优势 |

亿利洁能股份有限公司 |

环保、治理大气污染、清洁热力生产、智慧能源、能源化工等 |

一体化服务:稳定发展循环经济产业,积极拓展工业园区洁能环保业务,构筑智能化能源供应体系,打造“为工业园区企业提供全方位智慧能源环保一站式管家服务”新生态 |

循环经济优势:建设并开发依托大西北优质资源的循环经济园区,延伸发展供应链物流业务支持保障产业安全,形成公司业绩增长的压舱石 |

||

神木电化发展有限公司 |

电石、水泥、建材、型煤、电力的生产与销售;供热;混煤分离筛选;块煤销售;煤化工产品的生产与销售;大数据业务等 |

区位优势:公司处于窟野河东侧,地势开阔平坦,各类交通道路四通八达,各类等级电网交织,加上公司积极实施的环境保护和治理,有着优美的自然环境和得天独厚的生产生活条件 |

产业链优势:公司秉承“用户至上,信誉第一”的经营理念,努力实现发展的新跨越。已初步形成了“电—化—热”一体的资源综合利用产业链 |

||

山东裕源集团有限公司 |

工业溴、工业盐、H酸、硫酸、聚乙烯管材和渔业网具等产品的生产和销售,同时也从事房地产开发、建筑安装、筑路桥梁、农场养殖、远洋运输、经贸、物流、金融和酒店运营等产业的开发和运营 |

产能优势:公司拥有溴素厂六处,主导产品工业溴,年生产能力16000吨左右,是全国重要的工业溴生产基地。拥有27万公亩盐田,年生产原盐90万吨 |

销售网络优势:公司产品销往全国各地,出口日本、韩国、印度、台湾等国家和地区,并进一步开拓国际市场 |

||

质量管理优势:公司现已获得ISO9000质量管理体系认证及ISO14001环境管理体系认证、全国工业产品生产许可证,主导产品工业溴、工业盐均达到优级品标准 |

||

陕西煤业化工集团神木天元化工有限公司 |

煤炭分质综合利用、煤焦油轻质化资源综合利用等 |

生产优势:公司将不断延长煤焦油深加工产业链,在现有50万吨/年煤焦油轻质化项目的基础上,扩建公用设施,新增一套主要装置,使中温煤焦油轻质化项目生产能力达到80万吨/年,同时将增加一套2.5万吨/年精酚生产装置,形成煤焦油深加工完整的产业链,此装置投产后将是全国最大的酚生产装置 |

中游方面:受益于国民经济的持续增长,我国氯碱行业发展态势良好。具体到聚氯乙烯和烧碱行业,近年来,我国PVC和烧碱产量规模整体均保持上升趋势。数据显示,2019年中国PVC产量达1874万吨,同比增长7.31%。截至2020年1-7月,国内PVC累计产量1142.5万吨,同比下降2.2%。

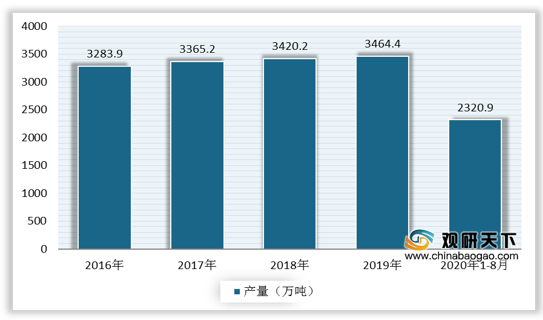

烧碱方面,2019年我国烧碱产量达3464万吨,同比增长0.5%。截至2020年1-8月,中国烧碱产量为2320.94万吨,同比增长1.3%。

现阶段,氯碱行业相关企业主要有陕西北元化工集团股份有限公司、新疆中泰化学股份有限公司、内蒙古君正能源化工集团股份有限公司、鸿达兴业股份有限公司等。

企业名称 |

主营业务 |

企业竞争优势 |

陕西北元化工集团股份有限公司 |

聚氯乙烯、烧碱等产品的生产和销售,主营产品包括聚氯乙烯和烧碱等 |

循环经济综合利用优势:北元化工氯碱产业链将当地的煤炭和原盐等优势资源转化为主要产品聚氯乙烯和烧碱,并同时利用生产过程废料生产出水泥等副产品,有效降低了废弃物排放,资源在生产全过程得到高效利用 |

成本优势:公司地处陕西省神府地区,当地富产氯碱化工所需的煤炭、原盐、石灰石等资源,为电石生产提供了充分的原料保障;原盐资源方面,北元化工厂区所处的锦界工业区地下广布原盐资源,目前已经实现自采使用 |

||

管理体系优势:公司拥有完备的生产及管理系统,实现了一体化的生产运作和管理方式;与此同时,公司注重人才培养,经过多年积累已经拥有一支经验丰富、技能扎实的生产运作管理团队 |

||

体制机制优势:公司是由陕煤集团和当地民营企业组建而成的混合所有制企业,得到了省市县各级政府及主管部门的高度重视与支持 |

||

区位及规模优势:公司相距东南沿海城市的聚氯乙烯主要消费区域和山西、河南等氧化铝企业(烧碱下游企业)集中区域具有明显的距离优势,对应物流成本较低。同时,公司地处秦晋蒙宁接壤地区,是东西部产业、金融、物流链接的枢纽,铁路及公路运输条件便利 |

||

品牌及市场影响力优势:公司连续多年被评为“中国化工500强企业”,先后荣获“国家两化融合示范企业”、“全国安全文化建设示范企业”等荣誉。“北元”牌聚氯乙烯和高纯氢氧化钠产品被评为“陕西省名牌产品”,“北元”商标被评为“陕西省著名商标” |

||

新疆中泰化学股份有限公司 |

氯碱化工与纺织工业两大业务板块,主营聚氯乙烯树脂(PVC)、离子膜烧碱、粘胶纤维、粘胶纱等四大产品 |

循环经济产业链:公司目前已成为国内氯碱化工行业少数拥有完整产业链的龙头企业,成功构建煤炭—热电—氯碱化工—粘胶纤维—粘胶纱的上下游一体化循环经济产业链条 |

区位、物流运输优势:公司地处新疆乌鲁木齐,位于国家“一带一路”新丝绸之路经济带核心区,是新疆首家全线贯通中欧班列的企业 |

||

资源、品牌优势:新疆具有丰富的石油、煤炭等矿产资源,有适合发展煤、电、化工、冶金、有色等一条龙产业的优势;公司产品已出口到俄罗斯、日本、韩国、印度、中亚、东南亚、欧洲、南美洲、非洲等54个国家和地区,享有较高的市场知名度和美誉度 |

||

内蒙古君正能源化工集团股份有限公司 |

发电、石灰石开采、生石灰烧制、电石生产、离子膜烧碱制备、乙炔法聚氯乙烯制备、硅铁冶炼等 |

低成本竞争及区位优势:公司能源化工板块位于国家级氯碱化工产业基地——内蒙古乌海市,乌海市素以“乌金之海”著称,公司使用的主要原材料均可就近采购,采购成本和能源利用成本均较为低廉,区位优势明显 |

高标准的物流安全管理能力和完善的全球物流网络:公司化工物流板块通过了ISO9001/ISO14001/ISO45001质量、环保、职业安全健康管理体系认证。同时,公司化工物流板块立足中国,在海外建立了多个具有综合服务能力的区域中心,形成了体系化的全球物流网络 |

||

循环经济优势:公司属于国内较少的完整拥有“煤-电-氯碱化工”及“煤-电-特色冶金”一体化产业链的循环经济企业 |

||

鸿达兴业股份有限公司 |

PVC、烧碱、纯碱等基础化工原料,土壤调理剂、环保脱硫剂等环保产品,PVC塑料建筑模板、PVC医药包装材料、PVC生态房屋等PVC制品,及稀土热稳定剂等稀土新材料的生产和销售业务等 |

产业链的协同效应优势:公司具备完整的产业链优势,构建了“煤炭、石灰石、原盐—电力—电石—PVC等氯碱产品、PVC制品—副产品综合利用生产土壤调理剂、环保脱硫粉、水泥”的循环经济产业链发展模式,实现产业链的协同效应,有效提高了公司的经济效益和抗风险能力 |

资源和区位优势:公司主要子公司乌海化工所在地内蒙古乌海市富产发展氯碱化工所需的煤、原盐、石灰石等资源,原材料和电力成本较低;铁路和公路配套基础配套完善,成品库紧邻铁路货运站,可直发全国主要消费市场 |

||

完善的供应链管理优势:公司主要子公司塑交所在B-B大宗工业原材料电子交易平台、B-C电子商务、现代物流以及供应链金融等方面具有较强优势,能够整合线上线下资源,促进公司现有业务与互联网、供应链金融等业务的联动与融合,利用“互联网+”模式推动公司产品和业务的发展 |

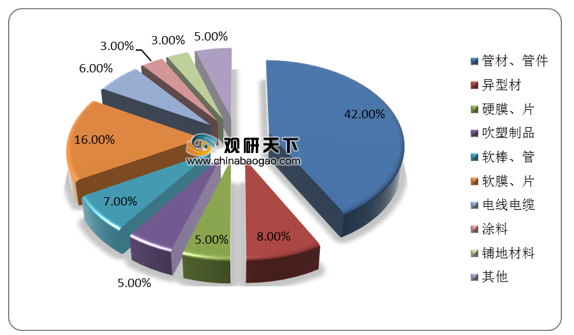

下游方面:PVC是重要的有机合成材料,同时也是五大通用合成树脂之一,应用领域非常广泛,包括管材、门窗型材、包装材料、电子材料、日用消费品、医用输血管、输血袋、汽车底盘塑料防腐涂层、发泡拖鞋等。其中管件管材是聚氯乙烯最主要的消费领域,消费占比达42%,其次是软膜、片,占比约16%。

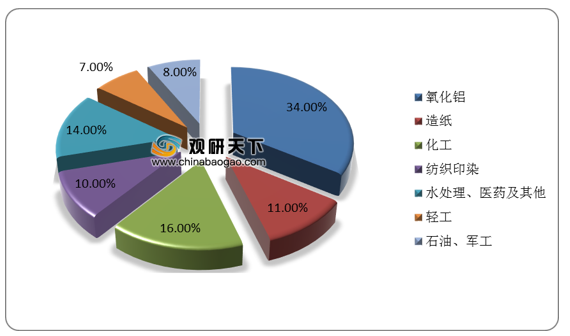

烧碱同样也有广泛的应用,包括、氧化铝、化工、造纸、纺织、轻工制造等,目前在我国烧碱行业下游消费分布中,氧化铝是消费占比最高,达到34%,化工业、造纸业、纺织印染分别占比16%、11%、10%。

现阶段,氯碱行业下游相关企业主要有浙江明日控股集团股份有限公司、山西复晟铝业有限公司、开曼铝业(三门峡)有限公司等。

企业名称 |

主营业务 |

企业竞争优势 |

浙江明日控股集团股份有限公司 |

化工原料及化工产品的销售。塑料原料、初级食用农产品、针纺织品及原料、橡胶制品、塑料管材、纸制品、纸浆、化纤、钢材、五金交电、电线电缆等 |

客户资源优势:与国内外100余家大中型石化、煤化工企业建立起了战略合作伙伴关系,形成了覆盖国内的塑化分销服务网络体系 |

品牌优势:连续被各级金融机构、工商行政管理部门授予“信用等级AAA级企业”、“重合同守信用AAA级企业”等称号 |

||

山西复晟铝业有限公司 |

氧化铝及相关产品生产、销售 |

品牌荣誉:公司被国家工信部评为首批“智能制造试点示范”企业,“两化融合管理体系贯标试点企业”,同时,智能制造团队荣获运城市“工人先锋号”称号等 |

技术研发优势:积极开展与高校的联合合作,与中北大学签署了产学研合作协议,成立产学研合作基地和研究生联合培养基地 |

||

开曼铝业(三门峡)有限公司 |

生产氧化铝及氧化铝深加工制品;购销氢氧化铝、氧化铝、氧化铝深加工制品、铝锭、铝镁锭、铝制品及贵金属等 |

生产工艺优势:公司采用全部先进的拜耳法生产工艺,主要设备从德国、法国、荷兰、澳大利亚等国进口;拥有荧光分析仪、颗粒计数仪、离子色谱仪、原子吸收光谱仪、微波溶样器等先进检验检验设备;生产指挥系统采用美国Rockwell公司的DCS控制系统 |

管理优势:建有庞大的生产ERP系统及信息管理系统,集生产调度、控制、信息采集、管理于一体 |

||

质量优势:产品化学指标达到YS/T274-1998一级品标准,物理指标符合全部通用标准,顺利通过了ISO9001质量管理体系认证和ISO14001环境管理体系认证 |

相关行业分析报告参考《2020年中国氯碱市场调研报告-市场运营现状与发展趋势预测》。

本文根据互联网公开资料整理而成。我们保持中立立场,与文中提及的公司之间不存在业务往来,不涉及利益。文章仅作参考,不构成任何投资及应用建议。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。