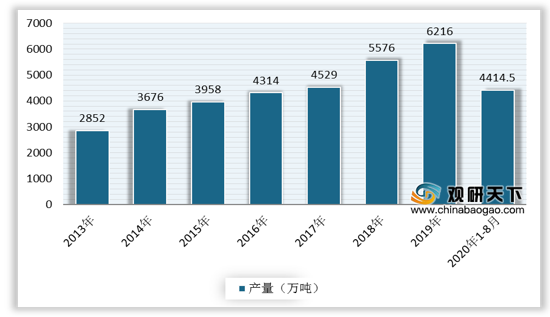

上游方面:目前,甲醛的生产90%以上均使用甲醇作为原料,多采用甲醇氧化法工艺来生产。一直以来,我国甲醇产能产量不断提升,现已成为全球最大的甲醇生产和消费国,供应充足,行业发展态势良好。数据显示,2019年我国甲醇产量约为6216万吨,同比增长11.5%。截至2020年1-8月,我国甲醇累计产量为4414.5万吨,同比小幅增长1.08%。

现阶段,甲醛行业上游相关企业主要有南通化工轻工股份有限公司、远大石化有限公司、安徽晋煤中能化工股份有限公司等。

| 企业名称 |

主营业务 |

企业竞争优势 |

| 南通化工轻工股份有限公司 |

危险化学品的批发、储存(按许可证核定的期限和范围经营);化工原料及产品(除危险品)、化肥、金属材料(贵金属除外)、机电产品、建筑材料、装饰材料、木材、石油制品、燃料油、纺织原料(皮棉除外)、五金、交电、百货、服装、鞋帽、农副产品(除专营)、煤炭的批发、零售 |

品牌荣誉:2019年9月1日,2019中国服务业企业500强榜单在济南发布,南通化工轻工股份有限公司排名第176位。2020年9月10日,2020中国民营企业500强榜单发布,南通化工轻工股份有限公司位列第352位 |

| 管理优势:公司先后实施了机构设置、干部任用、员工上岗、工资收入、经营管理、考核评比等"八大改革",并实施了经营管理体制、现代信息手段、操作流程、文化建设等"四大创新",公司主要经济指标多年来位居全国同行业前列 |

||

| 远大石化有限公司 |

聚丙烯(PP拉丝、注塑、共聚)、聚乙烯(LDPE、HDPE、LLDPE)、硬胶(ABS、PS)、PVC、橡塑弹性体(SBS、SEBS)、乙二醇等多种塑料化工产品 |

一体化优势:经过20多年产品分销和渠道服务,已经从传统单一的分销贸易商升级为连接产业链上下游,集现货渠道、信息研究和投资交易为一体的石化供应链管理商 |

| 客户优势:上游与阿美石油、陶氏、三菱、台塑、台橡等全球知名供应商和中石化、中石油、中海油、神华、宁煤等顶级国内供应商建立了长期稳定的战略合作关系;下游以终端分销为核心,工厂直销比例达60%以上,发生过业务往来的下游客户累计达15000多家,区域覆盖了以长三角和珠三角为核心的全国各主要地区 |

||

| 安徽晋煤中能化工股份有限公司 |

农用氮肥、复混肥料、甲醇加工、销售,化工产品(含危险化学品生产,危险化学品生产在许可证许可的范围内经营)生产、销售;发电等 |

品牌优势:现是集化肥、化工、热电联产、设备加工安装、压力容器制造于一体的综合性煤化工企业,为中国氮肥二十强、中国化工五百强、安徽百强企业、中国工业行业履行社会责任五星级企业 |

| 产品优势:公司“泉河”注册商标被评为中国驰名商标,主导产品均为安徽名牌产品,畅销全国各地,远销印度、越南、马来西亚、澳大利亚等国际市场 |

||

| 质量优势:公司全面通过ISO9001质量管理体系、ISO14001环境管理体系和职业健康安全管理体系认证,拥有国家级农化服务中心和优秀省级企业技术中心,获得安徽省高新技术企业和安徽省创新型企业认定 |

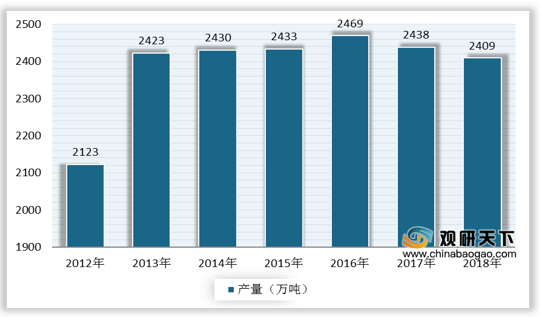

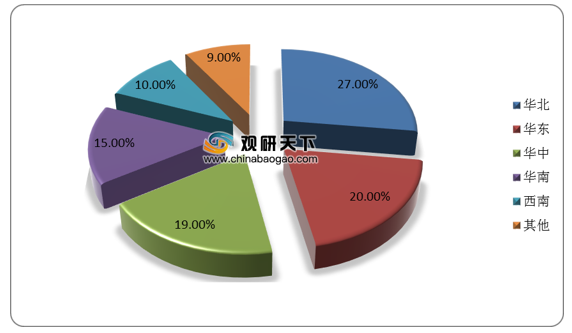

中游方面:随着经济的发展,我国甲醛工业产量快速增长,2013年以来中国甲醛产量基本维持在2400万吨左右,2018年中国甲醛产量约2409万吨。目前我国甲醛产能主要集中在华北、华东和华东地区,分别占比27%、20%和19%。

现阶段,甲醛行业相关企业主要有南通江天化学股份有限公司、河北锦泰达化工有限公司、浙江新安化工集团股份有限公司、镇江李长荣高性能材料有限公司等。

| 企业名称 |

主营业务 |

企业竞争优势 |

| 南通江天化学股份有限公司 |

甲醇下游深加工为产业链的高端专用精细化学品的研发、生产和销售。主要产品包括颗粒多聚甲醛、高浓度甲醛、超高纯氯甲烷及1,3,5三丙烯酰基六氢-均三嗪等 |

绿色高效的生产工艺和技术优势:多年来一直注重产品生产技术的革新与工艺的改进优化,拥有一支业务素质高和研发能力强并在业内具有影响力的研发队伍,已申请获得了7项发明专利和27项实用新型专利 |

| 产品多元化:公司针对不同应用领域开发出不同含量和浓度的产品,可应用于合成树脂、胶黏剂、混凝土外加剂、农药除草剂等多个领域 |

||

| 循环经济综合利用优势:公司通过循环生产工艺,能够降低生产成本、减少污染物排放 |

||

| 经验丰富、专业的管理团队优势:拥有一支长期从事化工行业,技术实力较强,善于决策、懂经营、会管理的管理团队 |

||

| 安全环保优势:高度重视安全环保工作,将公司环境管理工作进一步纳入了科学化、制度化、系统化的管理轨道 |

||

| 优质客户资源优势:经过长期的业务合作,公司与国内外重点客户建立了稳定的合作关系 |

||

| 地缘优势明显:南通市是全国15个精细化工基地之一,也是全国唯一的国家火炬计划化工新材料产业基地。南通市化工行业已形成门类基本齐全、品种丰富、产学研紧密结合的工业体系,是全国著名精细化工基地和科技部定点化学新材料产业化基地 |

||

| 河北锦泰达化工有限公司 |

甲醛溶液、多聚甲醛、甲缩醛、乌洛托品、纤维素生产销售及进出口业务(危化品除外) |

地理位置优势:南邻无繁公路,西邻107国道,距京珠高速两公里、正定国际机场六公里,交通十分便利 |

| 再循环优势:公司采用国内国际上先进前沿的工艺技术,本着高起点、大联合、再利用、资源化再循环的原则,形成资源——产品——废弃物——再生资源的循环利用,从而实现低消耗、低排放、高目标 |

||

| 浙江新安化工集团股份有限公司 |

化学试剂、磷酸、三氯化磷、三氯氧磷生产。化工原料及产品、化工机械、农药、肥料、包装物的制造和经营等 |

健全的企业制度和管理体系:公司严格按照现代企业制度建立了完善的内部管理体系和控制制度,不断推进管理的规范化、信息化和科学化 |

| 行业地位优势:公司属于农药和新材料行业,是我国最大的除草剂草甘膦生产企业之一和我国第二大有机硅单体生产企业。2015年度,公司先后荣获中国化工企业500强、浙江省制造业百强企业、国内农药行业销售百强第一名、全国农药出口前10强等诸多荣誉 |

||

| 镇江李长荣高性能材料有限公司 |

生产异丙醇,甲醛水溶液、多聚甲醛、甲缩醛、甲基异丁基酮、二异丁基(甲)酮等 |

业务布局优势:集团横跨化工、塑料、橡胶、电子化学品、铜箔、太阳能等领域,足迹遍及中国台湾、中国大陆、美国及中东 |

| 产能优势:多聚甲醛,甲基异丁基甲酮及甲缩醛项目为国内最大的生产厂家,产能及品质皆居于领先地位 |

下游方面:甲醛是重要的化工原料,其下游产品主要包括三醛树脂、丁二醇、季戊四醇、多聚甲醛、乌洛托品等。其中三醛树脂的甲醛消耗量最多,占比达40%,其次是丁二醇、乌洛托品,分别占比16%、12%。

现阶段,甲醛行业下游相关企业主要有浙江新和成股份有限公司、浙江五龙新材股份有限公司、彤程新材料集团股份有限公司、南通江山农药化工股份有限公司等。

| 企业名称 |

主营业务 |

企业竞争优势 |

| 浙江新和成股份有限公司 |

主要从事营养品、香精香料、高分子新材料和原料药的生产和销售 |

行业龙头地位:公司是全球最重要的维生素生产企业之一,主导产品VE,VA,VH,VD3,类胡萝卜素,市场占有率都位于世界前列 |

| 规模优势:公司维生素E的中间体三甲基氢醌和异植物醇首家产业化成功,产量居全国首位,维生素E油,维生素A油/结晶,乙氧甲叉生产能力分别达10000吨/年,600吨/年,3800吨/年,规模效益显著 |

||

| 浙江五龙新材股份有限公司 |

混凝土外加剂的研制开发、生产、销售、技术服务 |

产能及行业地位优势:具有年产超100万吨粉剂生产能力,居世界混凝土外加剂行业领先地位 |

| 品牌优势:公司是国家重点高新技术企业、国家建设部定点混凝土外加剂新技术新产品产业化基地、中国水泥制品工业协会定点生产企业、浙江省AAA级重信用守合同单位、中国农业银行浙江省分行AAA级资信企业、浙江省绿色企业 |

||

| 产品质量优势:已通过ISO9001质量保证体系和ISO14001环境管理体系以及OHSAS18001职业健康安全管理体系认证 |

||

| 技术优势:公司已实施国家重点技术改造“双高一优”、国家科技火炬、星火计划等40多项国家级(省级)各类科技成果项目,是一家具有强劲技术创新能力的企业 |

||

| 彤程新材料集团股份有限公司 |

电子专用材料销售、制造、研发;电子专用材料领域内的技术服务、技术开发、技术咨询、技术交流、技术转让、技术推广等。主要产品是服务于轮胎橡胶行业的高新技术产品 |

完善的研发体系:公司目前建立了位于北京的“材料测试与性能研究中心”和位于上海的“功能新材料研发中心”两个研发中心 |

| 绿色环保的生产工艺:公司成功研发出使用多聚甲醛生产功能树脂技术,替代了传统的液醛工艺,使得含酚、含醛工艺废水减少70%,解决了橡胶用酚醛树脂生产过程中产生难以处理的含酚、含醛污水的问题 |

||

| 南通江山农药化工股份有限公司 |

主要从事以除草剂、杀虫剂为主的农药产品,以化工中间体、氯碱为主的化工产品,以及热电联产蒸汽的研发、生产和销售 |

行业地位与品牌知名度:公司在行业内具有较强的影响力,是中国农药生产重点骨干企业,是中国农药工业协会副理事长单位、中国监控化学品协会副理事长单位等;公司产品先后荣获中国名牌产品、国家级新产品、国家重点新产品、江苏省重点名牌产品等称号 |

| 产业链优势:公司主营业务以农药产业为主线,上下游建有电厂、水厂、万吨级长江码头、氯碱化工、农药及其中间体、农药制剂加工、三废治理等配套齐全的工业设施 |

||

| 生产管理经验和技术研发实力:公司有近60年的农药生产历史,积累了丰富的农药生产经验,是国内最大的草甘膦生产企业之一;公司设有4个工厂级研究所、1个公司级研究所 |

相关行业分析报告参考《2020年中国甲醛市场调研报告-行业供需现状与未来趋势预测》。

本文根据互联网公开资料整理而成。我们保持中立立场,与文中提及的公司之间不存在业务往来,不涉及利益。文章仅作参考,不构成任何投资及应用建议。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。