导读:差别化纤维指有别于普通常规性能的化学纤维,即通过采用化学或物理等手段后,其结构、形态等特性发生改变,从而具有了某种或多种特殊功能的化学纤维。

1、 差别化纤维概述

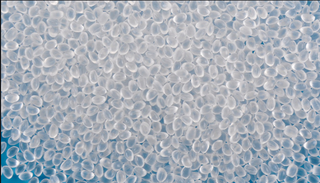

差别化纤维指有别于普通常规性能的化学纤维,即通过采用化学或物理等手段后,其结构、形态等特性发生改变,从而具有了某种或多种特殊功能的化学纤维。主要包括阳离子高收缩纤维、异型纤维、双组分低熔点纤维、复合超细纤维、高吸湿透湿纤维、抗起毛起球、有色纤维、光导纤维、活性炭纤维、离子交换纤维、超细纤维片材、纳米纤维以及高阻燃、抗熔滴、高导湿、抗静电、导电、抗菌防臭、防辐射等多功能复合纤维。

差别化纤维一词来源于日本,它是指对常规品种化纤有所创新或具有某一特性的化学纤维。差别化纤维以改进织物服用性能为主,主要用于服装和装饰织物。采用这种纤维可以提高生产效率、缩短生产工序,且可节约能源,减少污染,增加纺织新产品。

差别化纤维主要通过对化学纤维的化学改性或物理变形制得,它包括在聚合及纺丝工序中进行改性及在纺丝、拉伸及变形工序中进行变形的加工方法。。

2、 差别化是化纤产业升级之道

随着中国现代科技及相关产业的迅速发展,下游行业对化纤材料高品质、高功能性的需求,也将推动高新技术纤维、高性能差别化功能纤维及其复合材料的发展。在发展的过程中,处于世界前列的发达国家,都将高功能纤维,特别是高新技术纤维作为国家的战略物资,其技术和产品的研发情况都对外封锁。

中国化纤工业的技术进步十分明显,装备和创造水平日益精良,品种规格日益丰富,产品差别化率日益提高,纤维及制品应用领域日益扩大,但客观地讲,过去很长一段时间内,中国化纤行业的市场推广工作还存在很多差距与弊端。

3、 产品差别化将成化纤行业发展趋势

中国化纤行业,从“九五”开始,在总量快速发展的同时,积极推动差别化,对分散竞争渠道,开拓市场,满足服装、装饰领域的多样化需求起到了重要作用。就目前中国的化纤工业而言,差别化发展是行业“高附加值”的体现,是行业市场高端竞争力的核心力量,是行业发展的趋势,也是绝大多数企业应该选择的方向。

4、 2015年中国化纤工业差别化率预测

《化纤工业“十二五”发展规划》由工信部正式发布。预计到2015年,化纤产能达到4,600万吨,产量4,100万吨,化纤占纺织纤维加工总量比例达到76%左右,化纤工业增加值年均增长8%。

《规划》提出,2015年,化纤差别化率提高到60%以上;高档面料及制品用化纤自给率达到85%;产业用化纤比例达29%;以弥补棉花不足为主要目标的高仿真、超仿真纤维占化纤总产量的15%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。