1.有机硅总体供给情况

(1)从国际市场来看

道康宁、迈图、信越、埃肯、瓦克等6家国际企业占据所有海外产能,海外产能折DMC合计约110万吨。

| 企业 |

产能 |

地点 |

分地产能 |

备注 |

| 道康宁 |

39 |

美国 |

18 |

- |

| 英国 |

18 |

- |

||

| 日本 |

2 |

- |

||

| 迈图 |

21 |

美国 |

10 |

拟关停 |

| 德国 |

7 |

- |

||

| 日本 |

4 |

- |

||

| 瓦克 |

20 |

德国 |

20 |

- |

| 信越 |

16 |

日本 |

10 |

- |

| 泰国 |

6 |

- |

||

| 埃肯 |

9 |

法国 |

9 |

- |

| KCC |

5 |

韩国 |

5 |

- |

| 总计 |

110 |

- |

- |

- |

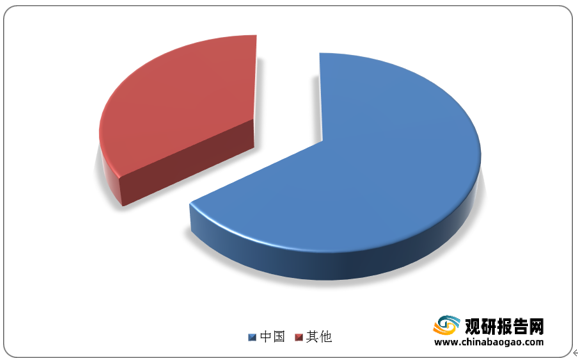

受原材料、成本和市场等因素影响,海外基本无新增产能,全球产能增量取决于中国。数据显示,目前中国DMC产能约占全球产能65%。

(2)从国内市场来看

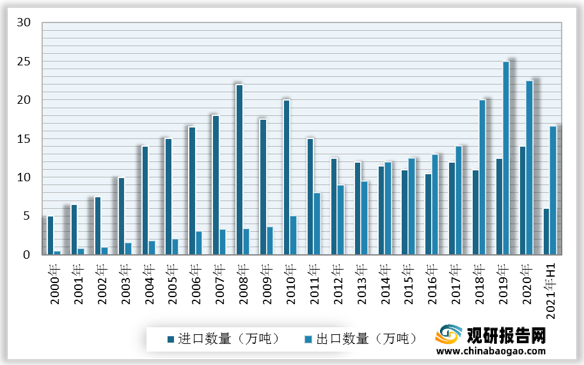

此前,我国有机硅产品主要依赖进口。2008年以来,随着我国产能的快速扩张和产品质量的不断升级,DMC进口数量逐步下降,出口数量持续上升。2014年,我国DMC出口数量开始高于进口数量。数据显示,2021年上半年我国聚硅氧烷出口量16.64万吨,较上年同比增长38%。

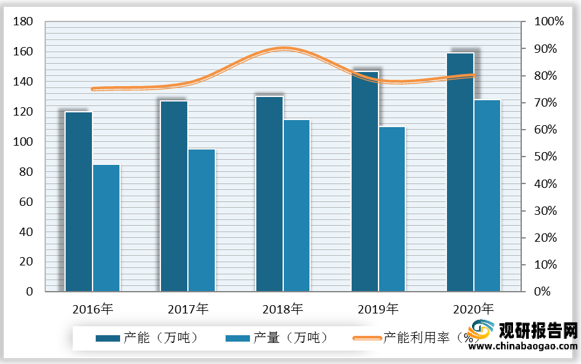

我国有机硅产能进入扩张阶段。数据显示,2020年,我国DMC有效产能159万吨。2016-2020年复合增速为7.4%,预计2021年国内投产20万吨DMC产能,2022年投产55万吨DMC产能,但预计到2023年相关产能才能完全释放。同时,2020年国内产量128万吨,产能利用率超80%,

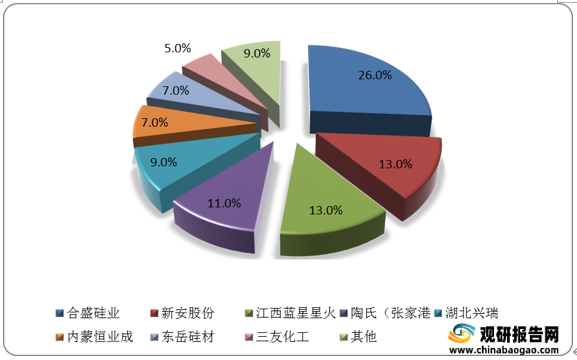

我国有机硅产能持续扩张,行业呈现高景气状态。目前我国有机硅主要在产企业有8家,CR5集中度达72%,行业格局向好。

| 企业 |

所在地区 |

2021年产能 |

规划产能 |

预计投产时间 |

总计 |

| 合盛硅业 |

嘉兴 |

10 |

|

|

|

| 泸州 |

7 |

|

|

|

|

| 鄯善 |

10 |

20 |

预期2022年上半年投产 |

|

|

| 石河子 |

20 |

|

产能逐步释放中 |

|

|

| 云南 |

|

40 |

预期一期于2022年年底投 产 |

|

|

| 小计 |

47 |

|

|

107 |

|

| 新安股份 |

镇江 |

12 |

60 |

|

|

| 新安迈图 |

10 |

|

|

|

|

| 开化 |

2 |

|

|

|

|

| 小计 |

24 |

|

|

24 |

|

| 蓝星星火 |

江西 |

25 |

|

|

25 |

| 陶氏 |

张家港 |

20 |

|

|

20 |

| 兴发集团 |

湖北 |

17 |

20 |

预期2023年6月投产 |

37 |

| 内蒙恒业成 |

内蒙 |

12 |

|

|

|

| 东岳硅材 |

|

15 |

15 |

预期2022年3月投产 |

30 |

| 三友化工 |

|

10 |

|

|

10 |

| 恒星科技 |

|

|

10 |

预期2021年10月试车 |

10 |

| 云南能投化工 |

|

|

10 |

预期2021年10月试车 |

10 |

| 中天东方氟硅材料有限公司 |

|

6 |

7.5 |

预期2022年10月 |

13.5 |

二、需求分析

1.有机硅总体需求情况

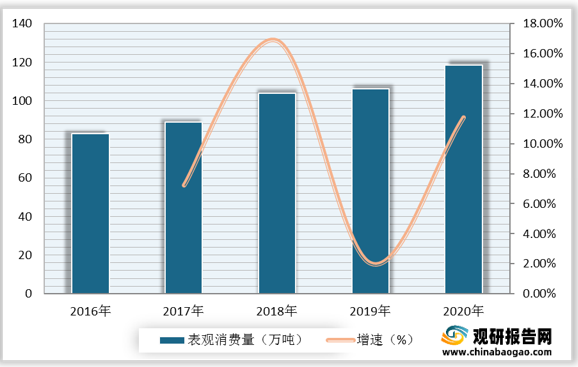

2020年我国DMC表观消费量达118.57万吨,同比高增11.7%,2016-2020年复合增速达9%,超过了DMC有效产能增速,未来随着我国经济转型的逐步推进,有望成为全球主要的有机硅需求增长区域。

(1)从应用产品来看

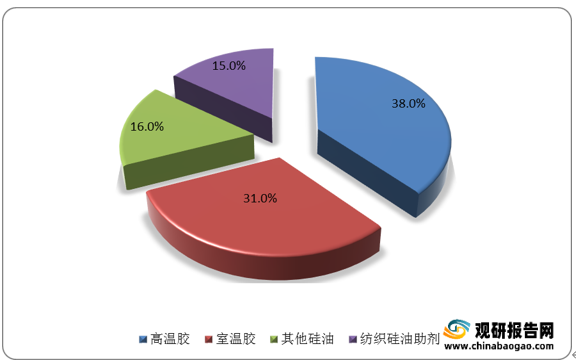

有机硅DMC下游深加工制品主要包括硅橡胶和硅油。其中硅橡胶可以进一步分成高温胶(生胶)、室温胶(107胶)和液体胶(乙烯基硅油)。数据显示,目前DMC下游硅橡胶和硅油的应用比例为69%和31%,其中高温胶、室温胶、纺织硅油助剂、其他硅油的应用比例为38%、31%、15%和16%

| 产品类别 |

产品简介 |

产品主要特性 |

主要应用领域 |

| 室温胶 |

室温胶是指能在室温下交联成弹性体的一种硅橡胶。室温胶一般以107胶为基础胶料,配以补强填料、交联剂、催化剂,经混合配制而成。 |

具有耐高低温、耐候性、疏水性及良好的电气性能,还具有制造简单、使用方便、固化快、粘结力强等优点。 |

主要作为粘合剂、密封剂、灌封和制模材料用于建筑、电子、新能源和汽车等领域。 |

| 高温胶 |

高温胶是高分子量的线型聚硅氧烷(即生胶)加入补强填料、交联剂等各类添加剂,经混炼加工成混炼胶,混炼胶经加压成型(模压、挤出、压延)或注射成型,在高温下硫化成各种硅橡胶制品。 |

具有优异的耐高低温、耐候性、抗压缩永久变形性以及良好的电气性能。 |

广泛应用于电子电器、电力、汽车、医疗、日用品以及航空航天等领域。 |

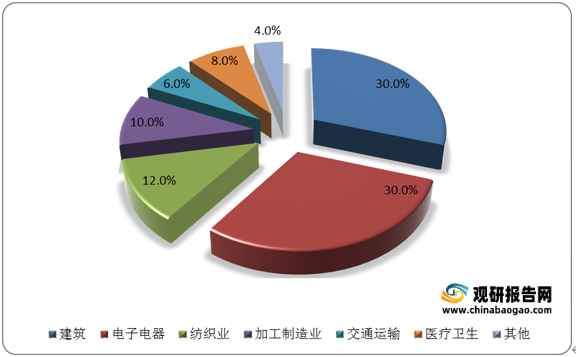

高温胶为电子电器领域主要消耗的聚硅氧烷产品,室温胶为建筑领域主要消耗的聚硅氧烷产品。因此,目前有机硅终端需求以电子电器领域和建筑领域为核心。数据显示,我国DMC终端消费领域中,建筑和电子电器领域占比均达30%。其次是纺织业,占比为12%。

三、总结

需求端电子电器国产化趋势带动高温胶消费量快速提升,室温胶需求随建筑行业呈现稳定增长,硅油整体保持平稳发展态势。供给端新增产能增速不及需求,同时DMC项目建设周期约18个月,产能完全释放需要近2年时间。2021年产能利用率达90%,到2025年平均产能利用率超85%,行业高景气有望维持。

| 供需 |

2020年 |

2021年E |

2022年E |

2023年E |

2024年E |

2025年E |

| 产能 |

159.3 |

169.3 |

206.8 |

234.3 |

257.7 |

283.4 |

| 产量 |

127.7 |

152.9 |

174.8 |

199.8 |

228.5 |

261.5 |

| 进口量 |

15.2 |

14.5 |

13.7 |

13.0 |

12.4 |

11.8 |

| 出口量 |

24.3 |

33.3 |

36.6 |

40.3 |

44.3 |

48.7 |

| 表观消费量 |

118.6 |

134.0 |

151.9 |

172.6 |

196.6 |

224.6 |

| 高温胶 |

45.1 |

54.1 |

64.9 |

77.9 |

93.4 |

112.1 |

| 室温胶 |

36.8 |

40.4 |

44.5 |

48.9 |

53.8 |

59.2 |

| 其他硅油 |

19.0 |

20.9 |

23.0 |

25.3 |

27.8 |

30.6 |

| 纺织硅油助剂 |

17.8 |

18.7 |

19.6 |

20.6 |

21.6 |

22.7 |

| 产能利用率(%) |

80% |

90% |

85% |

85% |

89% |

92% |

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。