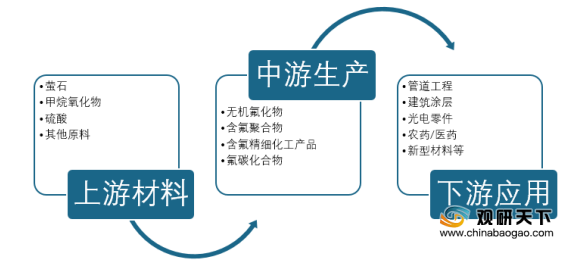

上游方面:萤石是氟化工产业链主要原料,虽然我国是萤石生产大国,但萤石属于不可再生资源,我国探明的萤石资源日益减少,可采度低于其他国家,并且成本提高。供需失衡推动萤石价格上涨,2015-2019年,中国萤石价格增长较快,从2015年12月的1499元/吨增至2019年6月的3100元/吨,价格翻了一倍多。

现阶段,我国萤石开采企业包括浙江金石资源集团股份有限公司浙江巨化股份有限公司、多氟多化工股份有限公司等。

企业名称 |

主营业务 |

企业竞争优势 |

浙江金石资源集团股份有限公司 |

萤石矿及其他非金属矿、铜矿及其他金属矿的投资、技术开发;萤石(普通)地下开采(含选厂,限下属子公司经营)等 |

1. 资源优势: 公司萤石保有资源储量为2,173万吨矿石量,对应矿物量941万吨,且全部属于单一型萤石矿 |

2. 规模优势: 从总量上看,公司及各子公司目前已获取的采矿证可采规模达87万吨/年,在产矿山5座、在建矿山1座、选矿厂3家、在建选厂1家,公司2016年的萤石原矿开采量达到43.62万吨、酸级萤石精粉产量12.29万吨、高品位萤石块矿4.73万吨 |

||

3. 技术优势: 公司及子公司目前已取得专利11项,并自主研发了萤石尾矿砂回收利用、低品位萤石选矿、高钙萤石矿选矿、萤石老采区残矿回采、尾矿砂废水循环利用零排放、萤石选矿环保高效药剂研发、萤石尾砂充填采矿方法、尾矿水力开采及输送、萤石预选工艺等相关领域高水平的专有技术 |

||

浙江巨化股份有限公司 |

化工原料及化工产品生产与销售、食品添加剂的生产等 |

1. 规模技术优势:2017年,公司专利申请受理35件(其中发明专利20件),截至2017年底,拥有有效专利75件(其中境外授权4件)。公司在氟化工、氯碱化工等方面积累了一批先进实用的自有技术,“科研-技术储备-生产”三大环节地有序衔接,形成了具有公司特色的产业集群及规模技术优势 |

2. 资源优势:公司地处浙、赣、皖萤石资源富集中心区域,紧靠江西硫铁矿资源密集区,萤石、AHF就近采购便利。公司产业链完整且持续完善并不断向高端化延伸发展,原料自给率高且可通过管道输送 |

||

3. 品牌优势:“巨化”牌商标为中国驰名商标。公司先后被评为“十一五”全国石油和化学工业环境保护 先进单位、石油和化工行业维护产业安全先进单位、石油和化工行业节能减排先进单位、中国化 工行业技术创新示范企业等称号 |

||

多氟多化工股份有限公司 |

无机盐、无机酸、助剂、合金材料及制品的生产;Led节能产品的生产;电子数码产品,锂离子电池及材料的技术开发及销售等 |

1. 技术优势:在电解铝用无机氟化盐行业,公司与国内多家大型电解铝生产企业保持了良好的业务合作关系;在国际市场,公司外贸出口稳定,产品覆盖美国、俄罗斯、加拿大、巴西、印度、巴林、澳大利亚等主要国家 |

2. 技术优势:公司围绕“氟、锂、硅”三个元素研发,从精益化工出发研究新材料的合成,把氟和硅巧分家,把氟和锂巧结合,利用磷肥副产氟生产高分子比冰晶石,副产硅生产白炭黑及单晶硅,并在锂资源研发取得新突破 |

||

3. 产业链优势:公司从氟化工出发,研究了氟锂硅三个元素,开发了六氟磷酸锂和动力锂离子电池等新产品,通过收购河北红星汽车打通了新能源汽车的全产业链,具备“萤石—高纯氢氟酸—氟化锂—六氟磷酸锂—锂电池—新能源汽车”完整的产业链,发展新能源汽车产业链优势显著 |

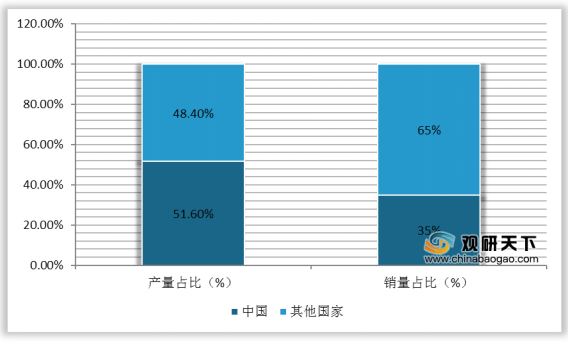

中游方面:随着下游需求不断增强,我国氟化工行业实现了快速扩张,目前成为全球最大的氟化工产品生产国和出口国,总产量和总销量均位列全球第一,占比分别为51.6%、35%。

现阶段,我国氟化工行业主要有永太科技、鲁西化工、国新文化等企业。

企业名称 |

主营业务 |

企业竞争优势 |

永太科技 |

农药(不含危险化学品)的销售(凭许可证经营)。有机中间体(不含危险化学品和易制毒化学品)及其副产物(异丙醇、三苯基氧膦、氯化锂等 |

1. 产品结构优势:经过多年发展,产品结构包含二氟、三氟、五氟、邻氟和对氟等五大产品系列近百个产品,产品链上的品种绝大多数都可以单独作为产品销售,具有极强的市场应变能力和极大的产品结构调整升级空间 |

2. 成本优势:公司完善的产品链带来生产的一体化,生产从源头的基础原料开始,可以有效地降低生产成本,避免外购的中间产品因市场供应短缺或价格波动而产生的影响,保证产品质量的稳定 |

||

3. 客户优势:公司目前已经与德国默克、巴斯夫、拜尔、住友化学、美国默克、先正达、吉利德等国际著名化工企业,以及多家国内知名企业建立了稳定的合作关系 |

||

鲁西化工 |

化学肥料及安全生产许可证范围内化工原料的生产销售(以上限分支机构经营);供热、供汽服务;化工产品(危险化学品、易制毒品除外)的生产、销售等 |

1. 园区优势:化工新材料产业园区一体化、集约化、智能化功能突出,集研发、设计、制造、安装、运行、管理于一体;生产装置关联性强,技术工艺先进,自动化程度高,运行安全可靠,具有用人少、消耗与成本低等特点 |

2. 品牌优势:公司荣获“山东省省长质量奖”、“中国化工行业技术创新示范企业”、“全国石油和化工行业责任关怀最佳实践单位”等十几项省部级以上荣誉称号 |

||

国新文化 |

有机氟材料及其制品,化工产品, 有机氟材料分析测试,委托试制,储运,经营本企业自产产品的出口业务和本企业所需的机械设备、零配件、原辅材料的进口业务等 |

1. 技术优势:公司技术竞争能力较强,有国家认定企业技术中心和省级氟化工工程中心,氟化工的技术底蕴较深,技术储备较多,氟化工下游产品的产品链较宽。PTFE产品、FEP产品都采用了国外先进标准,主要产品都拥有自主知识产权 |

2. 市场优势:公司氟化学品的市场占有率较高,主要CFC替代品市场占有率占主导地位,具有较强市场竞争力;悬浮PTFE细料在填充料方面占有质量优势;PTFE乳液在电池用品级上独占主导地位 |

||

3. 战略发展优势:公司继续加强推进重点项目建设,包括共聚物项目一期破土动工、常熟中昊F1100项目现场开始施工、完成中昊6000吨HFP建设并顺利投产、常熟三爱富5000吨HFP项目进入设备安装阶段完成常熟中昊二期HFO-1234yf项目竣工资料和竣工投资审计的工作 |

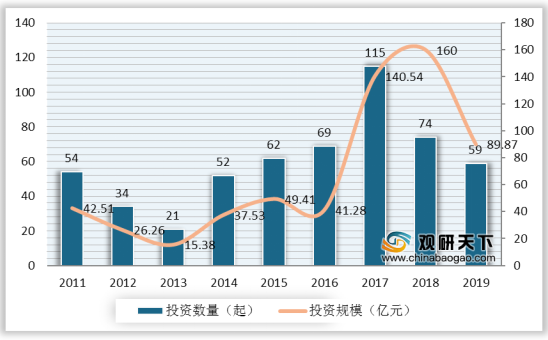

下游方面:氟化工产品在新材料等新兴产业扮演重要角色,新材料行业作为《中国制造2025》制造强国战略提出的十大重点领域之一,民间资本大量涌入,2019年我国新材料行业投资数量为59起,投资规模达到89.87亿元,

现阶段,我国新材料行业主要有三祥新材、中科新材、东阳光科等企业。

企业名称 |

主营业务 |

企业竞争优势 |

三祥新材 |

电熔氧化锆、海绵锆、铸造改性材料等工业新材料的研发、生产和销售等 |

1. 品质管理优势:为配合客户质量控制需要并提升产品配方有效性,公司一直坚持采购、生产、销售全过程的质检留样并持续跟踪,有效地明晰了质量责任,保障了品质,并有利于防范原辅料材质等隐性因素造成的潜在质量隐患 |

2. 研发、技术和工艺优势:公司在充分消化吸收了国外引进技术的基础上,自主研发了“一步法熔炼二氧化锆颗粒技术”、“节能单炉法熔炼稳定型氧化锆”等多项技术成果,获得了多项专有技术,其工艺指标达到国际先进水平,公司综合技术实力位居国内同行业前列 |

||

中科新材 |

从事家电用外观复合材料(PCM/VCM)的研发、生产和销售 |

1. 产能规模、技术、管理优势:目前公司拥有四条三涂三烘PCM/VCM生产线,产品年生产能力理论值达到24万吨,在产能和规模方面均位于行业领先地位 |

2. 协作优势:公司拥有一流的研发中心,被江苏省科学技术厅和江苏省财政厅评为“江苏省(禾盛)家电用复合材料工程技术研究中心”,其保证了公司新产品的开发能力,能够迅速满足客户产品多样化的需求,提升公司与客户的协作能力 |

||

3. 客户优势:公司近年来持续加强与大品牌客户的全面合作,客户网络已经覆盖国内外多数白色家电品牌制造商,核心客户如LG、三星、西门子、松下、夏普、日立、美的、海信、三洋等,同时,在维护现有客户群体的同时加大海外市场新客户的开发 |

||

东阳光科 |

矿产资源的投资;氟化工的投资、研发;新能源相关产品及新型材料的投资、研发;项目投资,高纯铝、电极箔、亲水箔及亲水箔用涂料、铝电解电容器、磁性材料、电化工产品的研发和销售 |

1. 研发创新优势:公司研究院现有专职研发人员接近200人,研发面积8000㎡。公司依托现有的氯碱化工水平、化学合成能力及客户资源,大力发展新一代氟化工产业;依托研究院研发平台,大力发展氟化工新材料产业 |

2. 国际合作优势:公司在国际合作方面与日本最大的铝箔生产企业株式会社UACJ在乳源建立了合资公司,进一步加强铝箔制造工艺的技术合作;和世界上电容器最高生产水平的罗比康、尼吉康、凯美康建立了密切的技术和商贸合作;产品热销日、韩 |

||

3. 产业链优势:公司拥有能源-高纯铝-电子铝箔-电极箔(包含腐蚀箔和化成箔)-电子新材料为一体的电子新材料产业链,不断向下游高附加值的新兴电子产业延伸,具有较强的抵御外部风险能力 |

相关行业分析报告参考《2020年中国氟化工行业投资分析报告-行业现状与发展前景研究》。

本文根据互联网公开资料整理而成。我们保持中立立场,与文中提及的公司之间不存在业务往来,不涉及利益。文章仅作参考,不构成任何投资及应用建议。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。