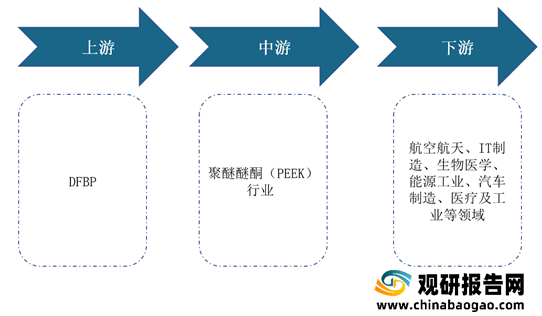

在产业链方面,PEEK产业上游原材料主要为DFBP,中游包括PEEK颗粒、PEEK粉末、PEEK增强颗粒等PEEK产品制造,下游主要应用在汽车、航空航天、医疗器械、IT制造等领域。

1、聚醚醚酮(PEEK)产业链上游

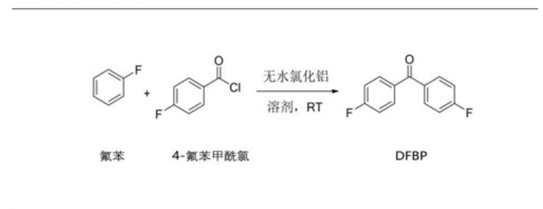

DFBP作为PEEK的关键原材料,按照一般化学反应原理及行业生产经验计算,每生产1吨PEEK需要消耗0.8吨DFBP单体。目前,国内BPEF市场也在逐渐扩大,一方面BPEF可应用于光学树脂,另一方面也可以应用于光敏聚酰亚胺(PSPI)中,预计国内市场需求每年大约3000~5000吨。

现阶段,我国聚醚醚酮(PEEK)行业上游的DFBP相关企业有新瀚新材、中欣氟材等企业。

| 企业名称 |

简介 |

优势 |

| 新瀚新材 |

主营业务为芳香族酮类产品的研发、生产和销售,主要产品包括特种工程塑料核心原料、光引发剂和化妆品原料等 |

生产优势:“年产8,000吨芳香酮及其配套项目”用地在南京市江北新区长芦街道,该项目将新建生产厂房及配套公共设施等,包括三个生产车间及一个辅助车间,项目全面达产后可新增芳香酮产品产能8,000吨。从具体产品方案来看,该项目包括DFBP 2,500吨/年、DPS 800吨/年、1,3-(4,4‘-二氟)三苯二酮100吨/年、ITF 400吨/年、2-氯-4’-苯基二苯甲酮100吨/年、HAP 2,000吨/年、邻羟基苯丙酮50吨/年等 |

| 中欣氟材 |

是一家主要从事氟精细化学品研发、生产、销售的高新技术企业 |

质量及技术研发优势:已先后通过ISO-9001质量管理体系认证、ISO-14001环境管理体系认证、OHSAS18001职业健康安全管理体系认证及清洁生产审核认证。公司拥有省级高新技术企业研究开发中心、省级中小企业技术中心、省级企业研究院—浙江中欣含氟化学品与新材料研究院 |

| 生产优势:建有国内先进的自动化控制生产装置,生产的氟精细化学品主要涉及医药中间体、农药中间体、新材料与电子化学品产品,已形成年产3000吨卤代苯乙酮、年产2400吨氟苯甲酸衍生物、年产1200吨N-甲基哌嗪、年产1200吨2,3,5,6-四氟苯系列产品的生产能力 |

2、聚醚醚酮(PEEK)产业链中游

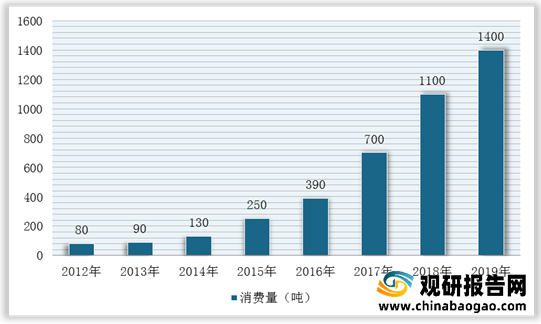

我国是全球聚醚醚酮(PEEK)重要市场之一,消费规模快速扩张,消费量从2012年的80吨增至2019年的1400吨,七年翻近20倍。

现阶段,国内外PEEK的主要生产商包括VICTREX(威格斯)、SOLVAY(索尔维)、EVONIK(赢创)、中研股份、吉大特塑及鹏孚隆等企业。

| 公司名称 |

基本情况 |

产能 |

每年单体需求量 |

| VICTREX (威格斯) |

威格斯(VCT.L)是一家总部位于英国的世界顶级的高性能聚酮解决方案提供商,在伦敦证券交易所挂牌上市,2019年底总市值为21.50亿英镑;威格斯主要从事各种聚合物的生产和销售,产品范围涵盖能源、航天、医疗、汽车、工业制造等各个板块,2019年销售收入2.94亿英镑;其主要产品包括VICTREXWPEEK聚合物和PEEK APTIVT*薄膜及VICOTET涂料。 |

7150吨/年 |

5720吨/年 |

| SOLVAY索尔维 |

索尔维集团是一家总部位于比利时的跨国化工集团,在伦敦证券交易所挂牌上市,2019年底总市值为93.77亿英镑﹔索尔维集团在稀土、白炭黑、工程塑料、聚酰胺和中间体、香料及功能化学品、基础化学品、特种化学品、特种聚合物、新兴生物化学等业务领域占据重要地位,2018年实现销售收入102.19亿英镑。集团KetaSRixe太M、系列PEEK具有业内领先的性能水平,体现了集团在该领域内的技术优势。 |

2000吨/年 |

1600吨/年 |

| EVONIK (赢创) |

赢创(EVK.DF)是一家德国的特种化学品行业公司,2019年底总市值为126.47亿欧元;赢创旗下资源效率部门为汽车、粘合剂和建筑行业等环保和节能产品提供物质解决方案,PEEK 材料的生产销售主要由该部门负责,应用范围主要包括油气能源行业、汽车制造业、航空业、电气半导体行业、医疗特殊器械制造等,其2019年销售收入共131.08亿欧元,相关业务全球排名第三,为行业龙头企业。 |

/ |

/ |

| 中研股份 |

中研股份(835017.0C)主要从事聚配醚香同(FD-PEEK)系列产品的研发、实验、生产及销售。现有产品主要包括纯树脂粉末、颗粒以及增强型复合树脂,适用于注塑、挤出、模压成型等加工方式。公司 2019年实现销售收入11,319.01 万元人民币,完成了REACH正式注册、通过了医用级PEEK材料的亚慢性毒性测试,在该领域实现了突破。 |

1000吨/年 |

800吨/年 |

| 吉大特塑 |

吉大特塑成立于2002年,是由吉林大学、长春吉大高科技股份有限公司合资组建的高新技术企业,主营业务为特种工程塑料聚酰醚香同(PEEK)和聚芳醚矾(PES)树脂生产、高性能改性专用料研发、生产和销售及二次制品生产和销售。 |

500吨/年 |

400吨/年 |

| 鹏孚隆 |

鹏孚隆成立于2011年,注册资本4000万元人民币。公司主营业务包括新材料技术研发;硅树脂涂料、陶瓷涂料、聚醚砜涂料生产、乙醇回收;特种工程塑料树脂、水性涂料、PES水性分散液、PES/PEEK加工制品生产和销售等。 |

700吨/年 |

560吨/年 |

| 合计 |

11850吨/年 |

9480吨/年 |

|

3、聚醚醚酮(PEEK)产业链下游

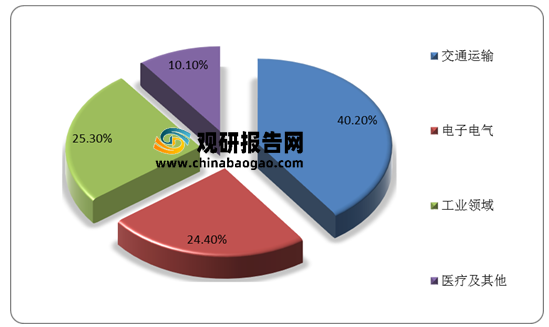

聚醚醚酮(PEEK)在航空航天、医疗器械、汽车制造、核能电力、电子信息、医疗、石油开采、汽车等高技术领域中得到广泛应用。其中,聚醚醚酮在交通运输领域应用最为广泛,占比达到40.2%左右,机械化工领域占比约为25.3%,电子信息领域占比达24.4%,医疗及其他领域应用占比约为10.1%。

| 应用领域 |

应用价值 |

| 航空航天 |

用于轮毂罩、整流罩、环境控制系统叶轮、连接器线缆管道等,可替代金属部件,从而降低航空器重量,提升经济性及其它性能,同时耐极端温度,具有阻燃性。 |

| 汽车制造 |

用作传动部件等,一次成型、密度低且较为轻质,可提升燃油经济性,适宜在汽车制造领域中替代传统塑料和金属部件,并具有自润滑性,能够减少润滑油的使用。 |

| IT制造 |

用作连接件、承接部件等,可通过一次成型制造合并零件并简化结构,低收缩率及低吸湿性有利于保障零件高精密度。 |

| 医疗 |

用于人造骨骼、填充物等,消毒性能优异、质轻、无毒、生物相容性高、可塑性强,并适用于3D打印等新型加工方式。 |

| 工业、消费 |

耐腐蚀性能优异、耐高温磨损性、易塑性强,适宜应用于化工行业领域生产各类部件,以及作为不沾涂层,用在不粘锅等消费品 |

现阶段,我国聚醚醚酮(PEEK)行业产业链下游代表企业包括五洲交通、重庆路桥、中信海直、航天晨光、海特高新等。

| 企业名称 |

优势分析 |

| 五洲交通 |

渠道功能优势:积极利用政府投资、国际金融组织、国内银行贷款;采取社会参与、市场运作,多元化投资模式,引进战略投资者;开辟直接融资渠道,通过上市融资、出让公路经营权和发行银行融资券及企业债券融资等方式,盘活现有资产。 |

| 重庆路桥 |

背景优势:公司是以原重庆市大桥建设指挥部和重庆大桥养护管理处为基础,于1992年经重庆市政府重府函(1992)124号文批准设立的国有企业。公司设立时,以重庆长江大桥和嘉陵江大桥的帐面净资产值作为注册资本,公司注册资本为9299.5万元。 |

| 中信海直 |

规模优势:中信海直目前是中国规模最大的通用航空企业,具有通用航空全业务运营资质和能力,经营范围:陆上石油服务、海洋石油服务、直升机机外载荷飞行、人工降水、医疗救护、航空探矿、空中游览、公务飞行、私用飞行驾驶执照培训、直升机引航作业、航空器代管业务、通用航空包机飞行、出租飞行、航空摄影、空中广告、海洋监测、渔业飞行、气象探测、科学实验、城市消防、空中巡查、航空护林。 |

| 业务优势:中信海直总部设在广东省深圳市,在深圳、天津、湛江、海南东方建有直升机场;在北京、上海、浙江、福建等地设有作业基地;下辖上海、天津、湛江、浙江、海南等五个分公司和海直通用航空有限责任公司、中信海直通用航空维修工程有限公司、海直融资租赁公司、海直航科公司、海直发展公司、海直通航培训公司等六个子公司。业务遍布中国三大海域和全国主要城市。是国内通用航空业务涉及地域最多、保障能力最强的通用航空企业。 |

|

| 航天晨光 |

产业规模优势:公司以核工装备产业和智能制造产业为重点发展方向,并覆盖后勤保障装备、环保设备、能源装备、工业基础件和科研生产服务等多个领域。在南京、上海、沈阳等城市建有7个工业园区,拥有4家分公司、5家合资控股子公司、2家全资子公司以及4家参股公司,建有遍布全国的营销服务网络。 |

| 竞争优势:四川海特高新技术股份有限公司是我国现代飞机机载设备维修规模大、维修设备全、用户覆盖面广的航空维修企业,也是中国一家综合航空技术服务类上市公司。(2004年7月上市,股票代码:002023)。 |

|

| 海特高新 |

人才、设备优势:公司成立于1991年,以成都维修基地为中心,先后在武汉、上海、昆明、贵阳、天津、新加坡、景德镇等地设立10余家子公司和工作站,拥有各类工程技术人员900余人、各类先进设备仪器1000余台。 |

| 品牌优势:一直以来,海特高新坚持“质量第一,服务航空”的质量管理方针,先后通过和获得了ISO9001∶2000国际质量体系认证、CAAC适航维修许可认证、FAA认证,中国民航局、香港民航处、澳门民航局联合维修管理(JMM)认证l以及《零部件制造人批准书》等资质认证和证书。维修能力覆盖波音、空客系列及各类支线飞机、通用飞机、直升机、公务机等40多种机型 |

|

| 客户覆盖优势:公司客户涵盖中国国际航空公司、中国南方航空公司、中国东方航空公司等国家骨干航空企业,以及几乎所有地方航空公司、民营航空公司、中航工业和飞行院校、培训中心(公司)等。 |

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。