现阶段,我国化学纤维行业产业链上游代表企业有中国石化集团、恒力股份、恒逸石化、荣盛石化等。

| 企业名称 |

优势分析 |

| 中国石化集团 |

经营范围优势:公司主营业务范围包括:实业投资及投资管理;石油、天然气的勘探、开采、储运(含管道运输)、销售和综合利用;煤炭生产、销售、储存、运输;石油炼制;成品油储存、运输、批发和零售;石油化工、天然气化工、煤化工及其他化工产品的生产、销售、储存、运输;新能源、地热等能源产品的生产、销售、储存、运输等。 |

| 恒力股份 |

产业优势:恒力股份主营业务囊括石油炼化、石化以及聚酯化纤全产业链上、中、下游业务领域涉及PX、醋酸、PTA、聚酯切片、民用涤纶长丝、工业涤纶长丝、聚酯薄膜、工程塑料的生产、研发和销售。 |

| 恒逸石化 |

产能及利润优势:恒逸石化参控股PTA产能达到565万吨,,自有权益产能292万吨,位居国内第一位;PET产能210万吨,位居国内第一位;首家与中国石化合作在建全球最大单体CPL产能20万吨;产业链综合产能连续五年位居国内化学纤维制造业第一位。公司资产规模和营业收入实现了年均复合增长率超过了50%的快速增长,净利润实现了年均复合增长率超过了50%的高速增长。 |

| 荣盛石化 |

行业水平及设备优势:荣盛是国内较早涉足聚酯直接纺项目的企业之一,目前荣盛聚酯及纺丝、加弹配套项目的生产规模、原料单耗及产品质量均处于国内同行的前列,综合能耗处于行业先进水平,其中在新建的差别化项目中,在国内首次引进了具有卷绕自动落丝—输送—检测—中间立体仓储—包装等全自动一体化功能的德国高端工业自动化纺丝设备,代表了国际先进水平。 |

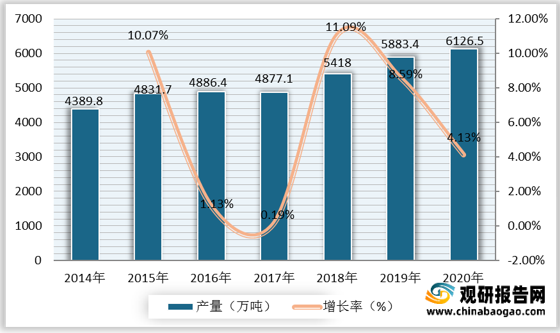

化学纤维行业中游为纤维的生产、研发及销售。纤维材料与人们的衣食住行密切相关,涉及到民生及众多业务领域,未来我国化学纤维行业将伴随着国民经济的发展进入“新常态”。据数据统计,自2014年来,我国化学纤维产量整体呈上升趋势,到2020年我国化学纤维产量达到6126.5万吨,同比增长4.13%。

现阶段,我国化学纤维行业产业链中游代表企业有汇隆新材料、桐昆股份、金霞新材等。

| 企业名称 |

优势分析 |

| 汇隆新材料 |

技术优势:多年来,公司注重在产品研发方面的投入,不断通过设备改造、技术创新,开发并掌握了上千种多色系产品的配色方案;根据终端产品的使用特性,开发出了多种规格的差别化有色涤纶长丝系列产品。经过多年的发展,公司已积累了多项自主研究开发的差别化有色涤纶长丝制备工艺技术。 |

| 节能环保优势:公司生产的原液着色纤维是指在纺丝过程中加入着色剂, 纺丝和着色同时进行,直接产出有色纤维,拥有着色均匀、色牢度好、节能环保等特点,工艺属于物理变化,在纺丝过程中不会产生化学纤维传统染色过程中形成的污水排放问题,更为绿色环保,具有环境友好、节能减排等优势。 |

|

| 桐昆股份 |

产销优势:2019年末,桐昆股份总资产400.01亿元,净资产190.77亿元,2019年实现营业收入505.82亿元,净利润28.96亿元。截至2019年末,桐昆股份涤纶长丝产能为690万吨/年,2019年度,涤纶丝产量为568.21万吨,销售量为579.04万吨,产销量连续多年居行业第一。 |

| 金霞新材 |

产品优势:金霞新材主要从事差别化化纤的研发、生产和销售,具有年产 3 万吨的涤纶长丝生产能力。该公司产品涵盖无染涤纶复丝 FDY

30D-1000D、DTY50D-600D 和无染涤纶单丝 15D-60D。 |

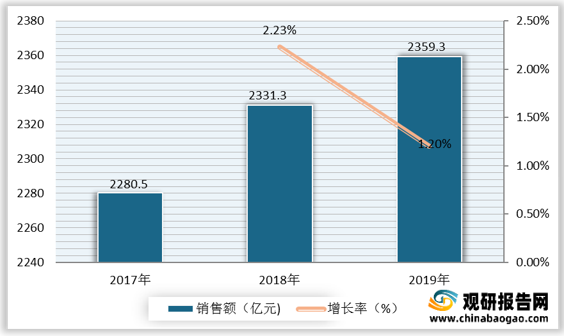

化学纤维行业下游为应用领域,主要应用于纺织行业,包括服装、家纺、产业用纺织品等。据统计,2018年我国产业用纺织品规模以上企业的销售额为2331.3亿元,2019年销售额为2359.3亿元,同比增长1.20%。

现阶段,我国化工纤维行业产业链下游代表企业有魏桥创业集团、新兴际华集团、广东溢达纺织等。

| 企业名称 |

优势分析 |

| 魏桥创业集团 |

管理优势;魏桥创业集团视困难为机遇,生产经营高效运行、创新驱动成效显著、节能减排扎实有力、安全环保稳步提升、资本运行保持稳健、内部管理持续强化、幸福企业建设再上新台阶,使企业得到了更加持续、更加健康的发展。 |

| 新兴际华集团 |

产品优势:际华集团是军需轻工生产制造企业,是国内统一着装部门和行业以及其他职业装着装单位的主要生产供应商,是国内少数几个面向国际军需品市场的销售、加工基地之一。公司拥有职业装、纺织印染、职业鞋靴、防护装具四大制造业务板块,拥有从原材料生产到产品制造与销售的全产业链生产支撑能力。 |

| 广东溢达纺织 |

产业布局优势:溢达集团是世界领先的高档纯棉衬衫生产商之一,集团分布于中国、马来西亚、越南、毛里求斯工厂和强大的销售网络为全球主流市场提供服务。 |

| 业务覆盖及产品优势:广东溢达纺织有限公司是一家大型产品出口型及高新技术型纺织企业,业务范围涵盖纺纱、染色、织布、后整理、制衣及制衣辅料,可提供给客户“棉花---纺纱---织布/辅料---制衣---出口一站式服务”,公司产品“溢达牌纯棉色织布”被认定为中国名牌产品。 |

更多深度内容,请查阅观研报告网:

《2021年中国化学纤维市场分析报告-市场运营态势与发展动向前瞻》

《2021年中国化学纤维市场分析报告-市场供需现状与投资商机研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。