| 分类方式 |

种类 |

| 按印刷版式分类 |

胶印油墨、凹印油墨、柔印油墨、丝网印刷油墨及喷印油墨等 |

| 按溶剂类型分类 |

含苯酮类溶剂油墨、油性油墨、醇/酯类溶剂油墨、水性油墨及无溶剂型油墨 |

| 按干燥方式分类 |

挥发干燥型油墨、氧化结膜干燥型油墨、热固化干燥型油墨、紫外固化(UV)干燥型油墨及其他干燥型油墨 |

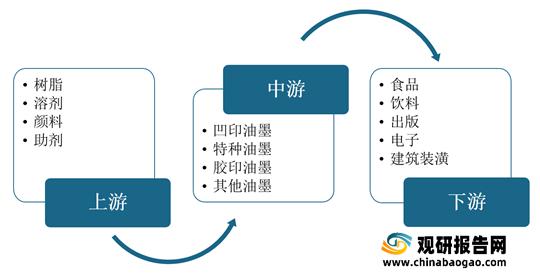

油墨行业产业链上游主要为树脂、溶剂、颜料、助剂等原料,下游广泛应用于食品、饮料、出版、电子、建筑装潢等行业。

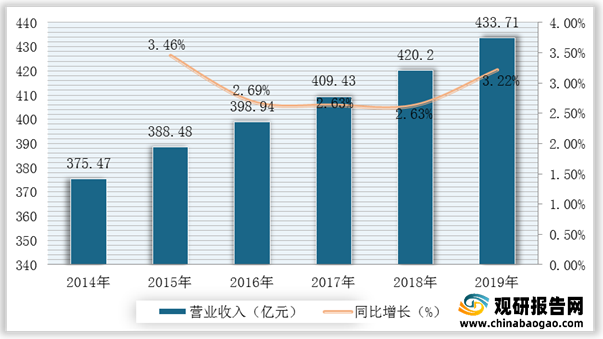

我国油墨工业起步较晚,改革开放后,随着国民经济的快速增长以及下游包装、印刷行业的发展,我国油墨工业取得了长足发展,市场规模不断增长。根据数据显示,我国油墨行业市场规模由2014年的387.10亿元增加至2019年的446.21亿元,年复合增长率为2.87%。

油墨行业主要服务于印刷和包装两大领域,但是随着印刷技术的不断发展,油墨的应用领域也在不断地拓展,产量不断增加。根据数据显示,2019年我国油墨产量为79.4万吨,2020年我国油墨产量为80万吨,同比增长0.76%。

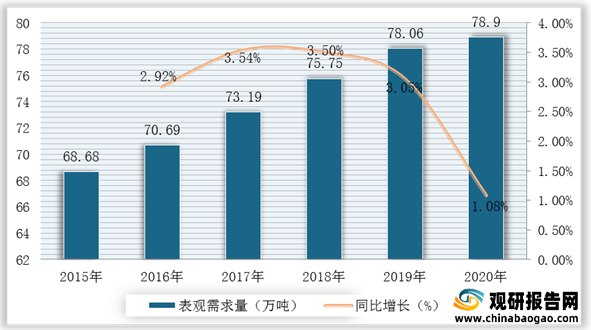

从我国油墨表观需求量来看,2019年我国油墨表观需求量为78.06万吨,较2018年同比增长3.05%;2020年我国油墨表观需求量约为78.90亿元,同比增长1.08%。

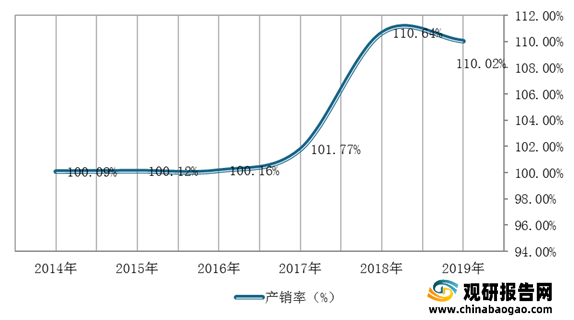

从我国油墨产销率来看,2012-2019年我国油墨行业产销率保持在99%以上,产销趋于平衡。截至2019年我国油墨行业产销率为110.02%,较2018年下降0.62%。

国内油墨厂商现有成熟产品的技术水平基本与国际水平相接近,用量较大的普通胶印油墨、凹印油墨、柔印油墨产品中的大部分产品,国内主要油墨厂家均可生产,基本满足了印刷工业的需要。我国油墨市场规模以上企业主要包括包括天津东洋油墨有限公司、杭华油墨股份有限公司、苏州科德教育科技股份有限公司等。

| 企业名称 |

概述 |

| 叶氏化工集团有限公司 |

叶氏化工集团有限公司创办于1971年,前身为恒昌行。集团专注生产及销售化工产品,核心业务为溶剂、涂料、油墨及润滑油,为中国最大的油墨制造商。叶氏化工旗下油墨品牌主要为「洋紫荆」油墨。 |

| 天津东洋油墨有限公司 |

是中日合资的大型油墨制造企业,注册资金5450万美元,产品商标为“天狮,公司下属有胶印油墨制造厂、溶剂油墨制造厂、颜料制造厂、油脂制造厂,具备大规模的油墨生产能力,年油墨生产能力达到4万吨。 |

| 杭华油墨股份有限公司 |

由杭州市实业投资集团有限公司、株式会社T&K TOKA、杭州协丰投资管理合伙企业(有限合伙)共同投资组建,投资总额5623万美元,注册资本人民币24000万元,主要经营各类油墨及油墨类辅助产品。 |

| 苏州科德教育科技股份有限公司 |

成立于2003年,专注于高分子材料和改性植物油的研发,并将之应用于印刷油墨的生产与销售。公司自2008年以来产品畅销海外80多个国家和地区,销售网络遍布很多地方,是达到发达国家的国际标准的油墨制造企业。 |

| 广东天龙油墨集团股份有限公司 |

前身为肇庆天龙油墨化工有限公司,集团总部位于广东省肇庆市金渡工业园,公司创办于1993年,现在主要从事研发、生产、销售“天龙牌水性油墨”、“天龙牌”溶剂油墨和“天龙牌”胶印油墨三大系列产品。 |

| 深圳市深赛尔股份有限公司 |

始创于2002年,是一家专业从事研发、生产、销售高分子树脂新材料、电子材料及环保型多功能油墨、涂料的国家级高新技术企业。公司专业定位于高档印刷领域(香烟烟盒、高端酒盒、高端化妆品包装等),与各大中烟公司合作,开发出各类高端印刷油墨:UV光固化油墨,LED固化型油墨,水性凹印、柔印油墨管。 |

| 珠海市乐通化工股份有限公司 |

油墨制造业务和互联网广告营销业务。在油墨制造板块,公司主要从事各类印刷油墨技术开发、生产、

销售,主要产品包括中高档凹印油墨、柔印油墨、网印油墨等,广泛应用于饮料包装、食品包装及卷烟包装,少量应用于电 子制品等行业。 |

从我国油墨行业规模以上企业营业收入来看,2019年我国油墨行业规模以上企业营业收入为433.71亿元,较2018年同比增长3.22%。(TJL)

更多深度内容,请查阅观研报告网:

《2021年中国油墨市场分析报告-市场运营现状与发展动向预测》

《2021年中国油墨行业分析报告-市场现状与运营规划研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。