技术分类 |

工艺类型 |

使用情况 |

优劣 |

提取法 |

煤焦油副产物回收 |

中国 |

产量小,不能满足工业需求 |

合成法 |

甲苯氯化水解法 |

美国、德国、中国 |

环境污染大,副产物多,产品质量一般 |

合成法 |

异丙基甲苯法 |

美国、日本 |

产品纯度高,但反应复杂程度高,技术难度大 |

合成法 |

间甲苯胺重氮法 |

国内已淘汰 |

废水、废酸,污染非常严重 |

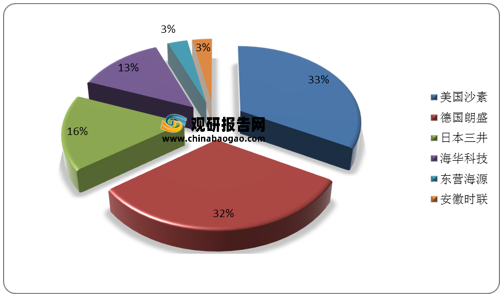

间甲酚技术壁垒主要体现在产品分离难度大、副产物及三废处理较为复杂。此外,该行业还存在较高的资金壁垒和人才壁垒。因此全球间甲酚产能较为集中,国外产能占比约 80%,国内占比约 20%。国外生产厂家有美国沙索、德国朗盛、日本三井,三家企业合计占比达到78%,占据全球间甲酚市场主导地位。国内生产厂家有海华科技、东营海源化工、安徽时联,其中,海华科技占据约13%的市场份额。

技术壁垒 |

简析 |

间甲酚和对甲酚的沸点极其相近,产品分离难度大 |

目前间甲酚主要是从甲酚中分离出来的;甲酚主要包括三种异构体,即邻甲酚、对甲酚、间甲酚,由于间甲酚和对甲酚的沸点相差比较小,使用传统的分离方法很难将其分离,故其核心竞争力体现在化学反应工艺路线选择、核心催化剂的选用及工艺过程的控制上,使用不同技术的公司在生产效率与产品质量上存在较大差异 |

间甲酚生产过程中副产物较多,开工率及成本或受制于副产物的循环利用 |

由于间甲酚生产过程中副产物较多,企业需要充分利用生产过程中的副产物,较高的产业链协同有利于降低公司成本、提高产品附加值以及增加企业抗击市场风险的能力,同时进一步延伸下游产品会使利润最大化;反之,若不能有效利用副产物,不但会增厚生产成本,还可能会有副产物涨库的风险进而影响间甲酚的正常生产 |

间甲酚生产过程中产生较多三废,三废处理问题或抑制企业生产 |

间甲酚生产过程中产生的三废比如盐酸、含酚废盐和二聚/多聚异丁烯、焦油、联苯醚等较多,因而三废的处理非常重要,尤其是含酚废盐和废盐酸的处理,一旦遇到三废处理瓶颈或遇到安环评检查或抑制间甲酚开工率 |

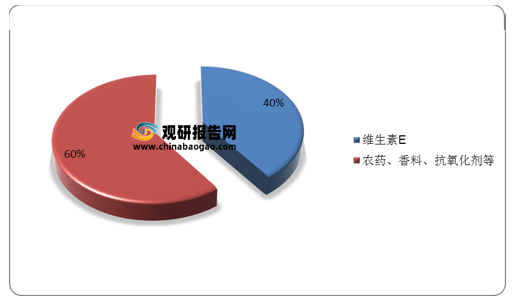

间甲酚主要用于农药、医药、抗氧剂、香料、染料、杀菌剂、防霉剂等领域,如维生素E、氟磺胺草醚、杀螟松、倍硫磷、二氯苯醚菊脂等,其中,维生素E需求占大头,比例达40%。

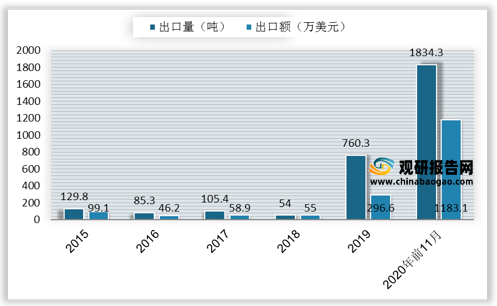

目前国内产量不能满足国内市场需求,每年需要进口相当数量间甲酚。2015-2018年我国间甲酚进口量较多,在4800万吨-6800万吨之间。由于朗盛出现不可抗力,海外间甲酚供给减少,2019年我国间甲酚进口量跌至3000万吨左右。2020年1-11月,进口量为3139.2吨,实现进口额1611.9万美元。

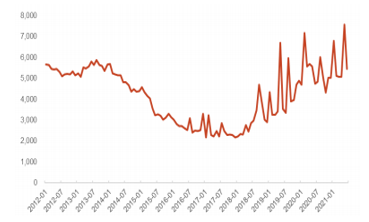

德国朗盛的部分间甲酚生产线转产薄荷醇,海外供给收紧,加上2021年我国发布关于间甲酚反倾销政策,原产于美国、欧盟及英国、日本的进口间甲酚价格走高。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。