时间 |

企业/机构 |

里程碑 |

1970年 |

中石油辽阳石化 |

引进法国罗纳普朗克己二酸氨化法生产工艺,建设2万吨装置,但能耗高、流程长、副反应多,于2002年停产 |

2010年 |

神马股份 |

自2010年开始公司开始研究己二腈的合成技术,虽取得一定进展但并没有最终攻克。 |

2011年 |

山东润兴化工 |

公司电合成己二腈及其产业化、非光气法HDI技术及产业化两项科技成果通过省级鉴定。 |

2015年 |

山东润兴化工 |

公司投资建设的10万吨己二腈装置试生产,后因装置爆炸而停产 |

2015年 |

中国化学 |

由天辰工程有限公司等单位共同开发的丁二烯直接氢氰化法合成己二腈技术通过科技成果鉴定 |

2016年 |

石化联合会 |

己二腈生产技术被列为十三五规划重点突破的关键技术和高端产品 |

2018年 |

重庆紫光化工 |

500吨装置中试已经建成,后续进展无公开信息。 |

2019年 |

天辰新材料 |

中国化学和齐翔腾达合资设立天辰齐翔新材料有限公司,建设己二腈及尼龙项目,首期己二腈20万吨。 |

工艺名称 |

己二酸氨化法(ADA) |

丙烯腈电解法(AN) |

丁二烯氰化法(BD) |

工艺条件℃ |

200-300/300-350 |

50-60 |

100/50 |

原料单耗(己二腈)/t |

|

1.10-1.15丙烯腈 |

583kg丁二烯;994m3天然气;537kg液氨 |

能耗/kwh |

|

3000-4000 |

200 |

公用工程成本/(元/t) |

2218 |

2735 |

1320 |

己二腈收率/% |

84-96 |

90 |

95 |

生产规模 |

中 |

小 |

大 |

投资 |

较低 |

较高 |

高 |

其他 |

华峰集团工艺、辽阳石化已经停产 |

奥升德和旭化成使用,中国润兴10万吨,15年爆炸后关停 |

英威达和巴斯夫(索尔维)正在使用 |

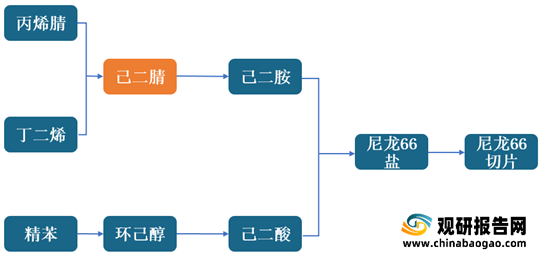

在产业链方面,己二腈是通过上游的丙烯腈法和丁二烯法所得到的,随后经过催化加氢之后得到己二胺,与单体己二酸反应得到尼龙66盐。

一、己二腈行业产业链上游

1.己二腈行业产业链上游现状

己二腈行业上游主要是丙烯腈和丁二烯,其中丁二烯是C链的提供者,是必不可少的基础原料。

(1)丁二烯

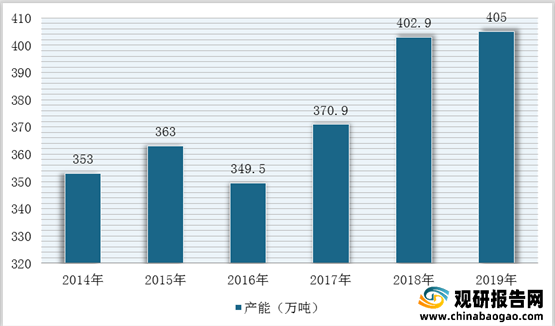

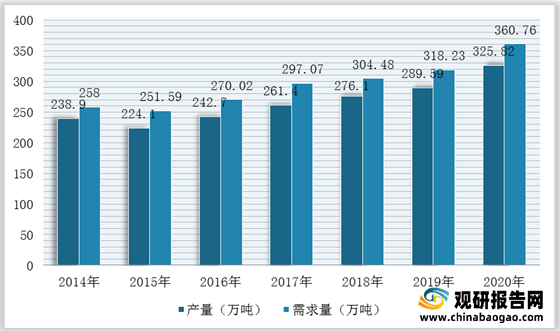

随着乙烯工业不断发展以及下游需求增加,我国丁二烯行业生产能力及消费能力逐年增长。根据数据显示,2019年,我国丁二烯总产能达405万吨/年,年均增长率9%;产量达到325.82万吨,同比增长12.5%,需求量达360.76万吨,同比增长13.4%,供需缺口进一步扩大。由此可见,我国己二腈行业上游中原材料丁二烯的供给或将出现短缺。

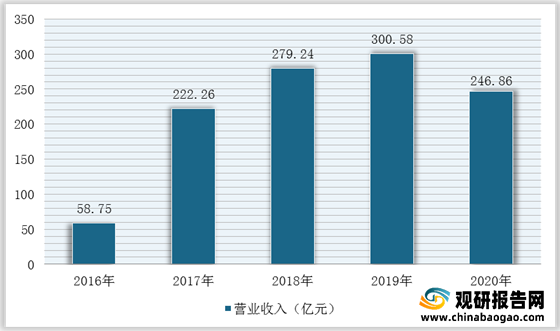

在市场竞争方面,齐翔腾达是丁二烯行业的龙头企业,其生产所需的碳四为石油加工副产品,通过对碳四进行深加工,转化为甲乙酮、丁二烯、MTBE、异丁烯、叔丁醇、顺酐、异辛烷等高附加值产品,其中丁二烯的已经产能达到15万吨/年。根据数据显示,2020年,齐翔腾达营业收入达到2468591.94万元,同比下降17.87%。

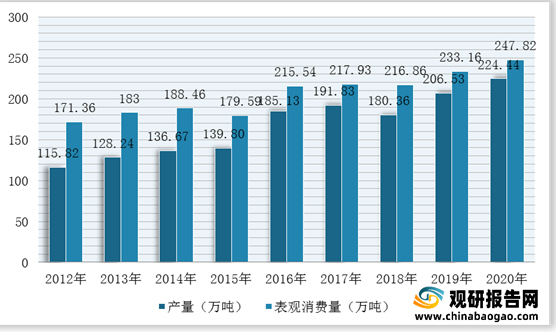

(2)丙烯腈

2014-2020年我国丙烯腈产量及消费量整体呈增长趋势。根据数据显示,据统计,截至2020年我国丙烯腈产量为224.44万吨,同比增长8.67%,表观消费量为247.82万吨,同比增长6.29%。由此可见,我国己二腈行业上游原材料丙烯腈的供给不足。

根据观研报告网发布的《2021年中国己二腈市场分析报告-产业规模现状与发展规划趋势》显示,在市场竞争方面,目前我国丙烯腈生产装置主要集中在中石化、中石油所属企业以及一些民营企业。其中,中石化(含合资企业)的生产能力合计为86万吨,约占总生产能力的34.8%,中石油的生产能力为70万吨,约占总生产能力的28.3%。

公司名称 |

产能/万吨 |

产量/万吨 |

装置地点 |

中石化上海赛科石油化工有限责任公司 |

52 |

52.65 |

上海市金山区 |

江苏斯尔邦石化有限公司 |

52 |

49.46 |

江苏省连云港市 |

中石油吉林石化公司丙烯腈厂 |

42 |

41.08 |

吉林省吉林市 |

浙江石油化工有限公司 |

26 |

13 |

浙江舟山 |

中石化安庆石化腈纶有限公司 |

21 |

21.03 |

安徽省安庆市 |

中石化山东科鲁尔 |

13 |

12.62 |

山东省东营市 |

山东海江化工有限公司 |

13 |

6.17 |

山东省淄博市 |

中石油抚顺石油化工公司 |

9 |

8.81 |

辽宁省抚顺市 |

中石油大庆石化分公司 |

8 |

8.38 |

黑龙江省大庆市 |

中石油大庆炼化分公司 |

8 |

8.75 |

黑龙江省大庆市 |

中石油兰州石化分公司 |

3 |

2.49 |

甘肃省兰州市 |

合计 |

247 |

224.44 |

|

二、己二腈行业产业链中游

1.己二腈行业产业链中游现状

随着我国尼龙66工程塑料需求的快速增长,我国己二腈产品需求处于快速成长期。根据数据显示,2020年,我国己二腈进口量为25.84万吨,消费量为28.84万吨,同比增长15.3%。而在市场方面,2020年由于国内第一家己二腈生产企业——华峰,生产约3万吨己二腈,所以全年产量约为3万吨。

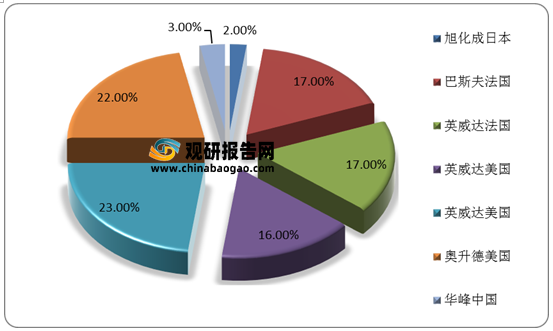

目前,己二腈供应格局相对简单,产能主要集中于巴斯夫(17%)、英威达(56%)及奥升德(22%)三家企业。从区域来看,美国产能占比61%,法国产能占比为34%。

而在国内市场,华峰集团、神马股份、中国化学等国产企业纷纷加大对己二腈的投资与新建产能装置,英威达也投资超70亿元于上海建设40万吨/年己二腈项目。因此,国内外合计在建己二腈产能达143.1万吨,项目投产后我国将实现己二腈的国产化,从而摆脱目前“卡脖子”的局面。同时,己二腈原材料的重组将为PA66行业的发展提供重组的原料供应。

企业名称 |

新增产能(万吨) |

工艺 |

时间 |

备注 |

英威达 |

5 |

丁二烯法 |

2021年 |

美国,OrangeTX |

英威达 |

40 |

丁二烯法 |

2022年 |

中国,上海 |

奥升德 |

18 |

丙烯腈法 |

2022年 |

美国,DecaturTX |

Butachlimie |

5 |

丁二烯法 |

2021年 |

法国,Chalampe |

神马股份 |

5 |

丁二烯法 |

2022年 |

中国,平顶山 |

天辰齐翔 |

20 |

丁二烯法 |

2021年 |

中国,淄博 |

华蜂集团 |

30 |

己二酸法 |

/ |

中国,重庆 |

河南峡光 |

10 |

己二酸法 |

十四五 |

中国,三门峡 |

安庆曙光& |

10 |

丁二烯法 |

|

中国,安庆 |

惠生集团 |

||||

阳煤集团 |

0.1 |

丁二烯法 |

山西﹐平定 |

|

合计 |

143.1 |

|

|

|

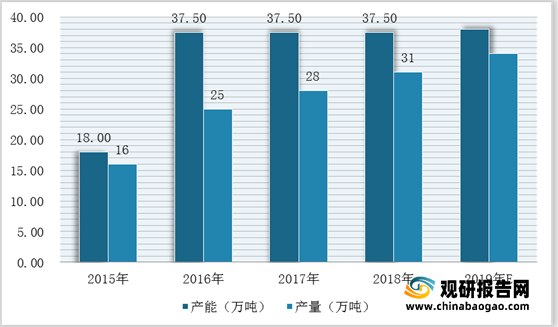

三、己二腈行业产业链下游

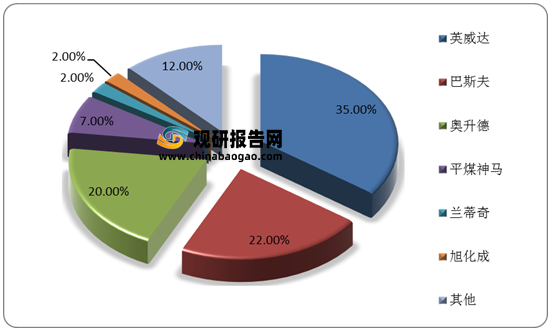

己二胺是由己二腈加氢制得,全球大约75%的己二腈直接配套生产己二胺,同时也是合成尼龙66的核心原料。根据数据显示,2018年我国己二胺产能达37.5万吨,产量达31万吨,2019年产能及产量分布达到己二腈万吨,2020年受疫情影响将有所下降。

市场竞争方面,目前己二胺处于高度垄断行业,其生产主要集中于英威达、巴斯夫、奥升德、神马等企业,CR3占全球总产能的76.9%。

(2)尼龙

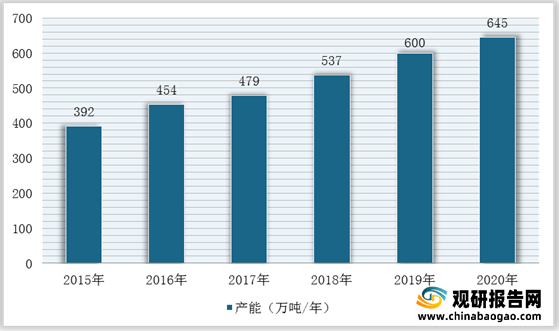

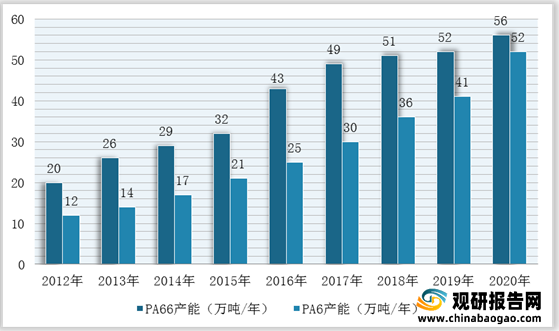

而尼龙作为己二胺的主要消费领域,具有耐热、耐磨损、耐化学腐蚀性等良好性能,主要用于工业尼龙丝及工程塑料等领域。近年来,我国尼龙行业产能增长稳定,主要以PA6和PA66为主,合计占90%以上市场。观研报告网发布的资料显示,2020年国内尼龙产能超过600万吨/年,其中,PA6产能为537万吨/年,产量为362万吨,PA66产能为56万吨/年,产量为39万吨。

从企业生产情况来看,我国PA6生产企业主要有新会美达、石家庄庄缘等厂家,产量7万多吨;PA66生产厂家主要有神马集团、黑龙江省尼龙厂、上海塑料制品十八厂。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。