| 类别 |

湿电子化学品名称 |

单位消耗量(吨/万片) |

||

| 12英寸 |

8英寸 |

6英寸 |

||

| 通用型湿化学品 |

双氢水 |

78.35 |

8.67 |

5.62 |

| 硫酸 |

75.47 |

15.78 |

9.47 |

|

| 氢氟酸 |

12.85 |

|

|

|

| 氨水 |

20.5 |

3.54 |

2.12 |

|

| 硝酸 |

12.59 |

1.35 |

|

|

| 盐酸 |

1.65 |

3.06 |

1.84 |

|

| 异丙醇 |

|

|

|

|

| 磷酸 |

|

0.13 |

0.08 |

|

| 功能型湿化学品 |

显影液 |

22.56 |

5.36 |

3.22 |

| 刻蚀液 |

15.85 |

3.35 |

2.01 |

|

| 剥离液 |

|

2.55 |

1.53 |

|

| 缓冲刻蚀液(BOE) |

|

1.38 |

0.83 |

|

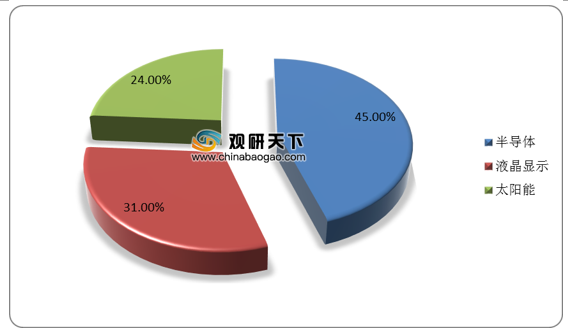

得益于下游行业的快速发展,我国湿电子化学品行业需求向好。预计2020年,我国湿电子化学品市场规模有望超过105亿元,需求量将达到147.04万吨。

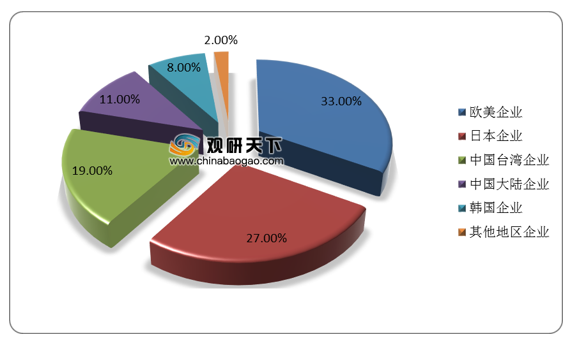

目前,湿电子化学品行业由欧美企业占据最大市场份额,在33%左右,其次是日本企业,份额占比达27%,高端市场基本也由该部分企业占据。此外的提升。此外,中国大陆市场占有率增长至11%,12%,具有较大发展潜力,中国台湾企业在生产技术上具有一定优势,在高端领域与欧美、日本企业相比有一定的竞争力。

国内湿化学品头部生产企业主要有江化微、润玛电子、杭州格林达、晶瑞股份,市场份额占总市场量的70%以上,头部企业集中度较高。目前国内企业在6英寸及以下半导体市场、太阳能电池、3.5代线及以下平板显示市场有着较高的市场占有率,国产化率分别提高到80%、98%、95%,而在用量较大、质量要求较高的8英寸及以上半导体市场和G6、G8代线平板显示市场的占有率较低,仅10%,未来仍有提升空间。

| 企业名称 |

企业性质 |

所在地区 |

产能 |

生产湿化学品主要品种 |

| 江阴江化微电子材料股份公司 |

内资 |

江苏江阴 |

6.1 |

金属膜蚀刻液、氨水、硝酸、氢氟酸、硫酸 |

| 苏州晶瑞化学股份有限公司 |

合资 |

江苏苏州 |

4.6 |

双氧水、氢氟酸、异丙醇 |

| 江阴市润玛电子材料有限公司 |

内资 |

江苏江阴 |

3.8 |

酸蚀刻液、硝酸、氢氟酸 |

| 杭州格林达化学有限公司 |

内资 |

浙江杭州 |

5.0 |

电子级 TMAH |

| 浙江凯圣氟化学有限公司 |

内资 |

浙江衢州 |

3.5 |

电子级氢氟酸、BOE、电子级氟化铵等 |

| 江阴市化学试剂厂有限公司 |

内资 |

江苏江阴 |

1.5 |

光刻胶配套试剂、硫酸、过氧化氢 |

| 旭昌化学科技(昆山)有限公司 |

台资 |

江苏昆山 |

2.0 |

电子级清洗剂、电子级氢氟酸清洗剂、蚀刻液、N-甲基-2-吡咯酮 |

| 联仕(上海)化学材料有限公司 |

合资 |

上海 |

1.5 |

双氧水、硫酸、高纯氨水、盐酸、硝酸、醋酸 |

| 合肥东进世美肯科技有限公司 |

韩资 |

安徽合肥 |

2.0 |

面板用显影液、剥离剂、蚀刻剂、清洗液 |

| 东进电子材料(启东)有限公司※ |

韩资 |

江苏南通 |

2.0 |

面板用显影液、剥离剂、蚀刻剂、清洗液 |

| 市场 |

国内企业市场占有率 |

| 半导体市场 |

25% |

| 6英寸及以下 |

80% |

| 8英寸及以上 |

10% |

| 平板显示 |

25% |

| 3.5代线及以下 |

95% |

| G4.5、G5代线 |

50% |

| G6、G8代线 |

10% |

| 太阳能电池 |

98% |

相关行业分析报告参考《2020年中国湿电子化学品市场调研报告-市场深度调研与前景评估预测》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。