| 分类方式 |

种类 |

具体情况 |

| 按分子结构可分 |

偶氮型 |

偶氮型的色谱较剂全,有黄、橙、红、紫、蓝等各种色泽。偶氮型分散染料可按一般偶氮染料合成方法生产,工艺简单,成本较低 |

| 蒽醌型 |

蒽醌型具有红、紫、蓝等色,生产工艺较复杂,成本较高。 |

|

| 杂环型 |

杂环型为新近发展起来的一类染料,具有色彩鲜艳的特点。蒽醌型及杂环型分散染料的生产工艺较复杂,成本较高。 |

|

| 按应用时的耐热性能可分 |

低温型染料 |

耐升华牢度低,匀染性能好,适于竭染法染色,常称为E型染料 |

| 高温型染料 |

耐升华牢度较高,但匀染性差,适用于热熔染色,称为S型染料 |

|

| 中温型染料 |

耐升华牢度介于上述两者之间,又称为SE型染料 |

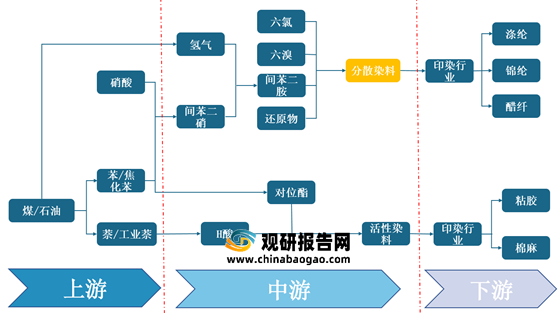

在染料产业链方面,染料上游为生产染料及中间体所需的原料,包括石油化工和煤化工行业,下游则是印染行业,分散染料下游的印染行业主要是涤纶、棉纶、醋纤。

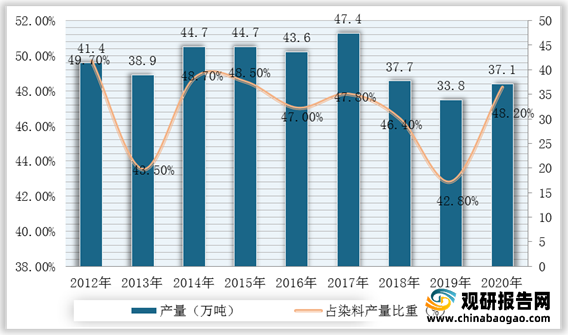

根据观研报告网发布的《2021年中国分散染料行业分析报告-市场供需现状与未来趋势研究》显示,分散染料作为染料产业结构中最重要的类别,同时也是产销量最大的染料品种,其产量在染料总生产量中占比提升。根据数据显示,2018-2019年我国分散染料行业产量明显下降,2020年有所回升,为37.1万吨,占染料总产量的48.2%。

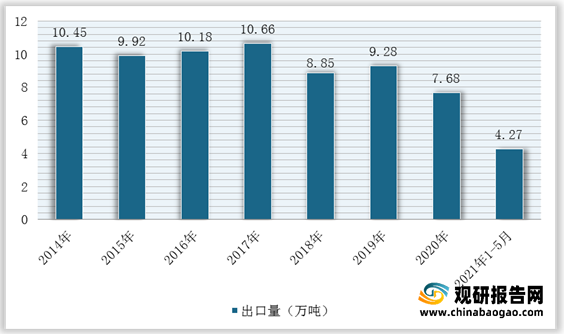

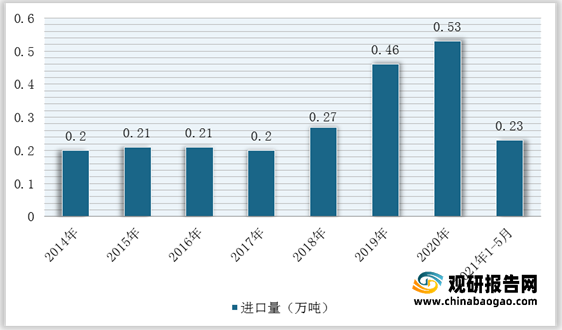

与此同时,目前我国染料已成为染料出口第一大国,但分散染料出口量在2018-2020年呈波动式下降趋势,进入2021年,截止1-5月出口量大幅增长。根据中国海关数据显示,2020年,我国分散染料及以其为基本成分的制品出口量为7.68万吨,进口数量为0.53万吨;截至2021年1-5月分散染料进口量为0.23万吨,同比增长7%,出口量为4.27万吨,同比增长28.14%。

观研报告网发布的资料显示,2020年我国分散染料及以其为基本成分的制品出口金额为5.44亿美元,进口金额为0.63亿美元;截至2021年1-5月分散染料进口金额为0.31亿美元,同比增长8.1%,出口金额为3.12亿美元,同比增长18.97%。

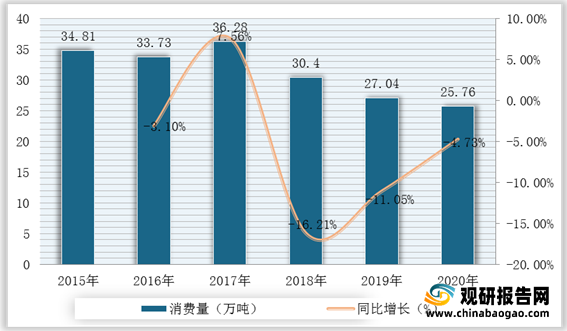

在消费领域,2015-2020年,我国分散染料行业表观消费量呈下降趋势,其主要原因是受环保政策趋严因素的影响。根据数据显示,2020年我国分散染料表观消费量为25.76万吨,同比减少4.73%。

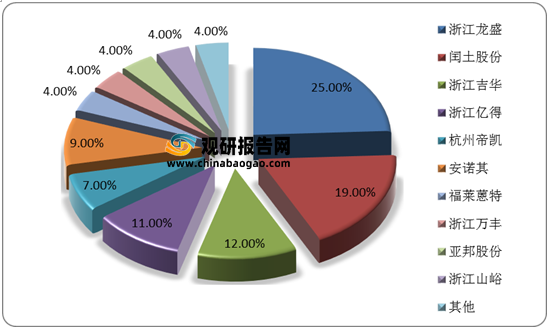

在市场竞争方面,由于我国分散染料行业发展较为成熟,市场竞争格局较为稳定。从产能来看,浙江龙盛、闰土股份、杭州吉华和浙江亿得合计占据67%以上的产能市场份额,属于寡头垄断的竞争格局。其中,浙江龙盛份额占比较高,为25%,其主要有原因是由于分散染料技术壁垒和环保要求较高,而浙江龙盛对分散染料量价控制能力很强。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。