一、赤藓糖醇行业机遇分析

1、肥胖问题日益突出,低糖产品赛道前景明确

观研报告网发布的资料显示,肥胖问题日益突出,低糖产品赛道前景明确。据国际糖尿病联盟(IDF)统计,2019年全球成人糖尿病人数已达4.63亿,且预计未来仍将有大幅上涨。

2020年12月31日发布的《中国居民营养与慢性病状况报告(2020年)》显示,中国成年居民超重/肥胖率已超过50%,6至17岁青少年超重/肥胖率接近20%,6岁以下儿童超重/肥胖率也达到了10%,肥胖问题已成为影响中国居民身体健康的重要问题。

“甜”是人类永远戒不掉的味觉追求,随着人类对健康的追求和食品质量的要求不断提升,低糖替代化成为食品行业主流。具有无糖无热量、健康安全等优势的赤藓糖醇已在市场中得到验证,未来有望伴随零糖零脂消费理念普及而快速发展。

2、消费量持续攀升,国内需求处于快速增长阶段

从增量市场角度来看:赤藓糖醇消费量上涨迅速,欧美等较发达国家是目前主要市场。中国赤藓糖醇消费量未来空间巨大,2019年涨幅接近100%。全球蔗糖消费量在巨大基数上保持低速平稳增长,甜类配料需求持续提升。

3、目前行业渗透率较低,发展空间广阔

根据观研报告网发布的《2021年中国赤藓糖醇市场分析报告-产业格局现状与发展机会预测》显示,目前全球甜味配料市场仍由蔗糖主导,人工合成甜味剂和其他甜味剂只占10%,行业渗透率较低,性价比显著占据优势的三氯蔗糖等优质人工甜味剂未来有望带动各类甜味剂产品进一步开拓市场,加速蔗糖替代进程。在各类甜味剂产品中,有安全隐患的糖精和甜蜜素产量仍占58%,未来将逐步淘汰。由于甜味剂需要多种复配后使用,新型甜味剂之间完全替代不会发生。赤藓糖醇与三氯蔗糖两者复配使用可起到协调口味、定制甜度和宣传概念的综合效果,未来应用前景广阔。

4、元气森林爆红,打开赤藓糖醇需求空间

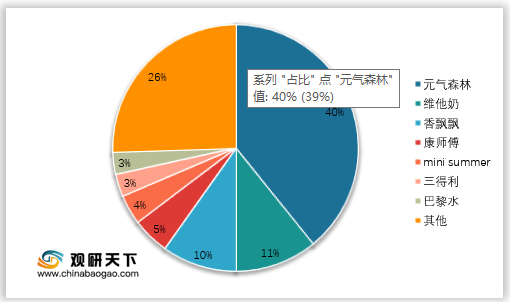

随着年轻代健康意识的提升,2017年,元气森林横空出世,以“无糖”战略为核心,一路迅速扩张市场。2020年,元气森林前5月销售业绩达到2.6亿,超出2018全年销售总和;天猫618,超过可口可乐成为水饮品类榜单第一名;上半年销售超8亿;“双十一”预售活动中,元气森林以40%的预售额占比排名饮料类品牌第一,在预售额前五单品中元气森林独占三席。元气森林首个自建生产基地已经在安徽滁州落成,其中一期投产后将拥有3条高速生产线,可生产燃茶、苏打气泡水、乳茶、功能性饮料,年产量可达4.5亿瓶。

元气森林在产品宣传中主打赤藓糖醇这一“更贵的代糖方案”口号,潜移默化中进行了市场培育,使得赤藓糖醇“天然”“0糖”“抗龋齿”等特征深刻消费者观念之中。同时,元气森林的估值也随着其产品的爆火不断大幅增长,“爆火品牌”与“优质代糖原料”两者强强联合,形成正反馈循环。

在元气森林带动的无糖潮流下,赤藓糖醇市场培育已见成效,众多厂商推出添加赤藓糖醇的饮料。新晋无糖饮料产品包括“喜小瓶”、“奈雪的茶”等纷纷采用赤藓糖醇作为代糖选择。赤藓糖醇方案与其他方案相比,在无糖饮料市场竞争中已领先一个身位。

二、赤藓糖醇行业集中度分析

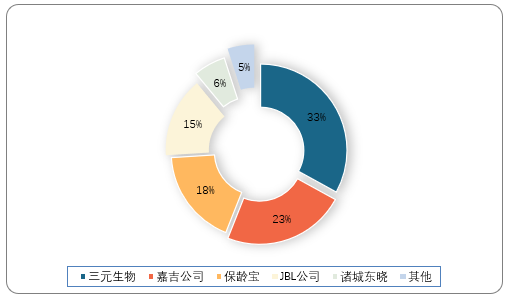

赤藓糖醇产业集中度高,CR3达到74%,CR5则接近95%,进入壁垒较高,竞争激烈。中国逐渐成为赤藓糖醇全球制造中心,2019年中国赤藓糖醇产量占世界总产量半数以上。截至2020年6月末,我国三元生物拥有赤藓糖醇产能5万吨,已成为全球赤藓糖醇行业内产能和产量最大、市场占有率最高的企业,2019年赤藓糖醇外销占比超过80%。

目前,赤藓糖醇主要生产厂家国内有三元生物、保龄宝、诸城东晓,国外主要有嘉吉公司和JBL公司等。

1、技术壁垒

生产环节多,技术复杂;产品质量与发酵菌关系密切,需要经验积累;相关行业人才少,技术被严格保密;

2、规模壁垒

下游多为食品行业,难以短期内获得客户信任,下游企业与现有厂商合作关系稳定;

3、市场壁垒

目前业内公司较少,处于博弈市场;需要具有较大规模产量才能赢得客户,而赤藓糖醇生产工艺复杂,新进者往往工率不高,生产不稳定,且成本较高;

4、资质壁垒

生产赤藓糖醇需要ISO9001、ISO14001、ISO22000等质量体系认证;在国内外销售赤藓糖醇需要SQF、BRC、HALAL、FDA等资质认证。(xlx)

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。