| - |

碳酸二甲酯(DMC) |

碳酸甲乙酯(EMC) |

碳酸二乙酯(DEC) |

碳酸乙烯酯(EC) |

碳酸丙烯酯(PC) |

| 相对介电常数 |

3.12 |

2.96 |

2.82 |

89 |

65 |

| 粘度 |

0.59 |

0.65 |

0.75 |

1.4 |

2.53 |

| 主要应用领域 |

电解液、聚碳酸酯、涂料、制备DEC和EMC |

电解液 |

电解液 |

电解液、制备DMC |

电解液、制备DMC |

| 电解液中用量 |

30%-40% |

10%-15% |

10%-15% |

20%-30% |

5%-10% |

我国碳酸酯行业技术已基本成熟,生产工艺主要包括五种:光气法、甲醇氧化羰化法、酯交换法、尿素醇解法、二氧化碳直接氧化法。其中光气法已基本淘汰,二氧化碳直接氧化法尚处于基础研究阶段。

| 工艺路线 |

概述 |

优点 |

缺点 |

| 光气法 |

由于光气剧毒、“三废”污染严重、产品质量较差而被淘汰。 |

-- |

-- |

| 液相甲醇氧化羰化法 |

甲醇与一氧化碳和氧气在催化剂的参与下生成碳酸二甲酯。 |

原料易得、技术成熟、投资省、成本低、装置规模灵活、生产安全性高。 |

在处理产物时需要克服碳酸二甲酯和水、甲醇形成共沸体系,产物提纯麻烦。 |

| 气相甲醇氧化羰化法 |

甲醇与氧气、一氧化氮和一氧化氮在催化剂的作用下生成。 |

减少了混合物爆炸的危险。 |

催化剂价格较贵,反应过程中产生少量有强腐蚀性的硝酸,碳酸二甲酯选择性差。 |

| 酯交换法 |

包括碳酸丙烯酯法和碳酸乙烯酯法。其中,碳酸丙烯酯法制备碳酸二甲酯是目前国内主流技术。 |

技术成熟,避免了一氧化碳、光气、氮氧化合物等其他流程可能接触的有毒有害物质。 |

原料碳酸乙烯酯和碳酸丙烯酯来源受石化行业制约,且副产物有大量的乙二醇、丙二醇,单位体积设备生产能力低、费用高。 |

| 直接尿素醇解法 |

-- |

原料易得、流程较短,无腐蚀无污染 |

甲醇大大过量,分离能耗高,碳酸二甲酯选择性较低,尿素易分解生成副产物,产业化困难。 |

| 简接尿素醇解法 |

-- |

原料易得、流程较短 |

尿素易分解、DMC产品中的杂质可能会影响其在高端领域的应用。 |

| 二氧化碳直接氧化法 |

目前处于基础研究阶段,采用金属镁、碳酸钾等做催化剂。 |

利用二氧化碳,流程短 |

受热力学限制、收率很低。 |

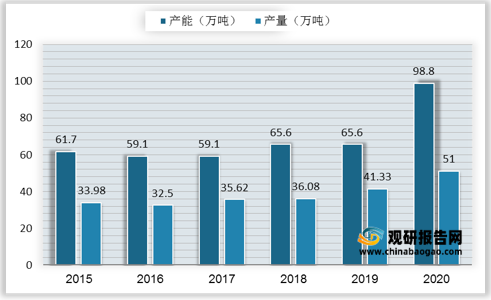

供给端:据相关数据统计,2015-2020年我国DMC产能及产量整体呈增长态势,其中,2020年,国内DMC整体产能达到98.8万吨/年,同比增加80%,占全球产能的70%以上。此外,我国DMC产能利用率已逐渐从疫情中恢复,但整体处于较低水平。2020 年国内DMC产量约为51万吨,较去年同期增加约 6%。

从国内企业来看,2020年我国DMC产能增至98.6万吨/年,浙石化拥有20万吨/年的DMC生产能力,占国内总产能的比例为20.3%,石大胜华为国内生产DMC的龙头企业,其2020年DMC产能为12.5万吨/年,产能占比12.7%。从工艺路线来看,我国以酯交换法和甲醇氧化羰基化法为主。

| 企业 |

产能(万吨/年) |

工艺路线 |

| 浙江石化 |

20 |

环氧乙烷酯交换法 |

| 石大胜华 |

12.5 |

环氧丙烷酯交换法 |

| 安徽红四方 |

10 |

甲醇氧化羰基化法 |

| 铜陵金泰 |

9 |

环氧丙烷酯交换法 |

| 重庆东能 |

7 |

甲醇氧化羰基化法 |

| 维尔斯化工 |

6 |

环氧丙烷酯交换法 |

| 云化绿能 |

5.5 |

环氧丙烷酯交换法 |

| 中科惠安 |

5 |

尿素醇解法 |

| 海科新源 |

5 |

环氧丙烷酯交换法 |

| 浙铁大风 |

4 |

环氧丙烷酯交换法 |

| 山东德普 |

4 |

环氧丙烷酯交换法 |

| 东营顺新 |

3 |

环氧丙烷酯交换法 |

| 华鲁恒升 |

3 |

甲醇氧化羰基化法 |

| 江苏澳克 |

2.6 |

环氧乙烷酯交换法 |

| 山东飞扬 |

2 |

环氧丙烷酯交换法 |

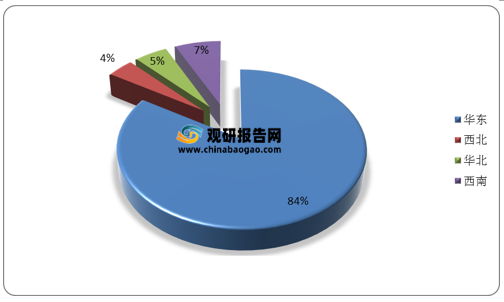

我国DMC产能集中在华东地区,CR3 占比稳定。目前国内 DMC 产能区域集中度较高,主要集中在华东地区,占比高 达 84%,特别是山东地区是我国碳酸二甲酯生产的主要地区,主要原因是靠近消费地。

2021年上半年,碳酸二甲酯市场价格波动较为频繁,价格多在5500-7000元/吨区间内波动。相比于2020年上半年,2021年上半年价格同比上涨18.49%左右,整体利润较为可观。2021年来看,场内装置整体开工率较高,供应量增加。截止目前,年内价格最高点出现在2月末,山东市场主流成交价在8900元/吨左右,国内市场成交均价在8967元/吨左右;年内价格低点出现在5月末,山东市场主流成交价格在5400元/吨左右,国内市场成交均价在5633元/吨左右。截止6月30日,山东市场主流成交价在6500元/吨左右,华东地区主流成交价在6700元/吨左右,华南地区主流成交价在7000元/吨左右。

| 月份 |

2021年 |

2020年 |

山东同比 |

||||

| 山东 |

华东 |

华南 |

山东 |

华东 |

华南 |

||

| 1月 |

7061 |

7161 |

7490 |

5490 |

5616 |

6039 |

28.62% |

| 2月 |

7011 |

7068 |

7418 |

5717 |

5700 |

6100 |

22.63% |

| 3月 |

7394 |

7442 |

7666 |

5374 |

5465 |

5939 |

37.59% |

| 4月 |

6653 |

6797 |

7043 |

5770 |

5937 |

6163 |

15.3% |

| 5月 |

6529 |

6639 |

6981 |

6813 |

6913 |

7258 |

-4.17% |

| 6月 |

6600 |

6713 |

6966 |

5417 |

5417 |

5740 |

21.84% |

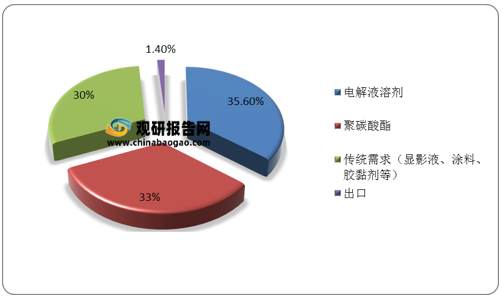

需求端:国内来看,近年来我国DMC下游消费结构出现明显变化,电解液溶剂、聚碳酸酯、传统领域三分天下。近年来随着新能源汽车的快速发展和PC国产化的持续推进,相关应用极大地带动了对DMC的需求。2020年我国DMC表观消费量为42万吨,电解液溶剂及聚碳酸酯(PC)合计约占我国DMC消费量的近70%。未来看,下游消费结构中电解液溶剂和PC占比或将持续扩大。

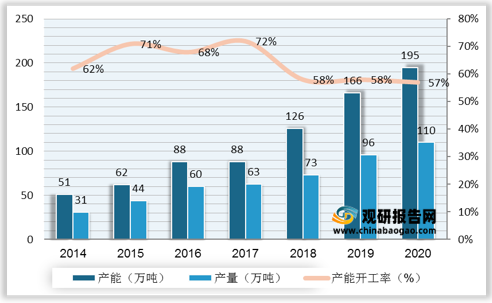

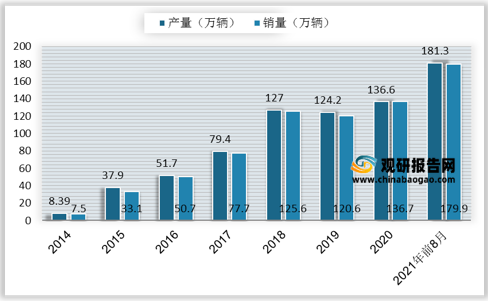

电解液溶剂领域:政策推动,新能源汽车替代化石燃料大势所趋。随着全球一体化愈加深入,环境保护、能源消费结构调整受到各国政府高度关注,低碳、绿色、环保已经成为未来发展趋势,新能源汽车产业成为各国政府发展规划和 鼓励扶持的重点领域。2021年1-8月,我国新能源汽车产销分别达到181.3万辆和179.9万辆,同比增长均为1.9倍。

|

|

2020 |

2021E |

2022E |

2023E |

2024E |

2025E |

| 中国锂电池出货量(GWh) |

142 |

229 |

314 |

410 |

508 |

611 |

| 中国电解液需求量(万吨) |

25.2 |

40.5 |

55.5 |

72.5 |

89.9 |

108.1 |

| 国内电解液溶剂出货量(万吨) |

20.7 |

33.3 |

45.6 |

59.6 |

73.9 |

88.8 |

| 国内DMC需求量(万吨) |

14.3 |

22.8 |

31.3 |

40.8 |

50.6 |

60.8 |

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。