| 种类 |

应用领域 |

| CR122型氯丁橡胶 |

传动带、运输带、电线电缆、耐油胶板、耐油胶管、密封材料等橡胶制品 |

| CR232型氯丁橡胶 |

电缆护套、耐油胶管、橡胶密封件、粘合剂等 |

| CR2441 2442型氯丁橡胶 |

粘合剂生产的原料,用于金属、木材、橡胶、皮革等材料的粘接 |

| CR321 322型氯丁橡胶 |

电缆、胶板、普通和耐油胶管、耐油胶靴、导风筒、雨布、帐篷布、传送带、输送带、橡胶密封件、农用胶囊气垫、救生艇等。用作改性丙烯酸酯快结构胶黏剂(SGA)的增韧剂 |

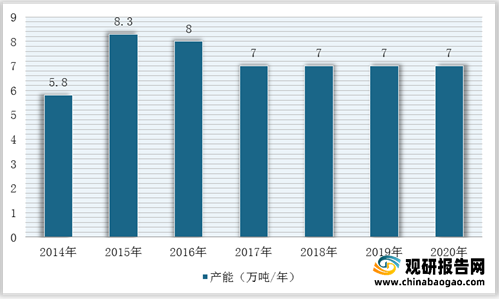

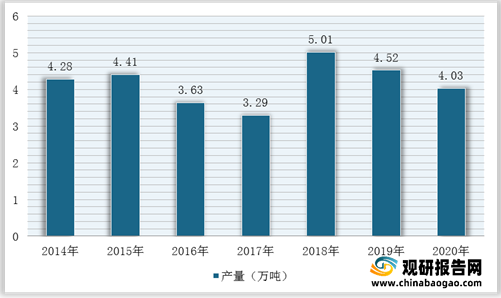

自2017年开始,我国氯丁橡胶产能维持在7万吨/年,产量在近三年呈持续下降趋势。根据数据显示,2020年,我国氯丁橡胶行业产能为7万吨/年,产量下跌至4.03万吨,同比下降10.84%。

在进口方面,2020年我国氯丁橡胶的进口量为1.57万吨,同比降低0.63%,进口金额为7034.13万美元,同比降低7.40%;2021上半年进口数量为1.1万吨,进口金额为4499万美元。

|

|

初级形状氯丁橡胶(胶乳除外) |

氯丁橡胶板、片、带 |

| 进口量(万吨) |

1.36 |

0.21 |

| 同比增长(%) |

-2.86 |

16.67 |

| 进口金额(万美元) |

6055.50 |

978.63 |

| 进口金额同比增长(%) |

-9.71 |

10.01 |

| 出口量(万吨) |

1.08 |

0.02 |

| 同比增长(%) |

-10.74 |

16.94 |

| 出口金额(万美元) |

3739.79 |

238.17 |

| 出口金额同比增长(%) |

-23.92 |

498.72 |

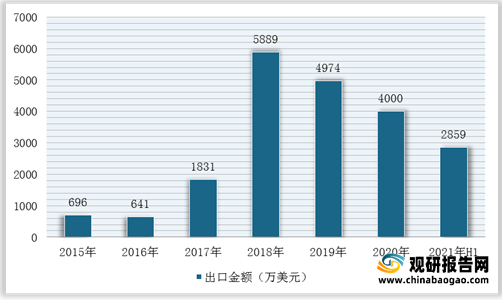

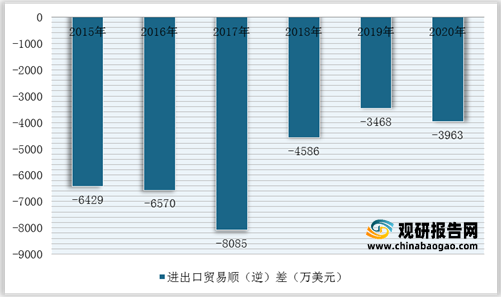

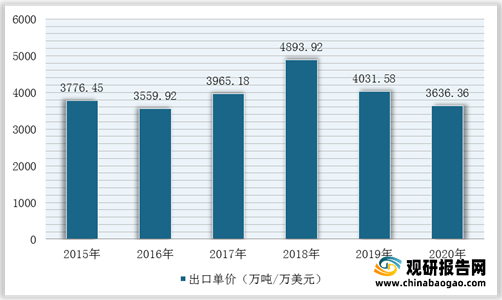

因此,2015-2020年我国氯丁橡胶行业进出口逆差规模较大,进口平均单价相对平稳,涨跌幅度较小,进口平均单价高于出口平均单价。根据数据显示,2020年,我国氯丁橡胶顺(逆)差为-3963万美元,进口单价为3981.50万吨/万美元,出口单价为3636.36万吨/万美元。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。