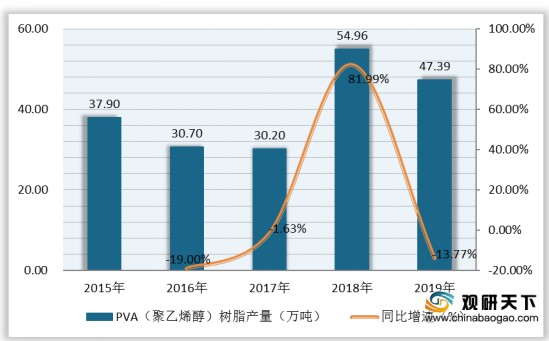

上游市场:我国PVB中间膜行业上游原材料的价格波动取决于其产量。近些年,我国PVA(聚乙烯醇)树脂产量起伏较大,2015-2017年呈逐年下滑趋势,2018年涨幅明显,回升至54.96万吨,同比上涨81.99%;2019年略有下滑,PVA(聚乙烯醇)树脂产量为47.39%,同比下滑13.77%。意味着PVB中间膜行业上游PVA(聚乙烯醇)树脂原材料价格相对波动会较大。

现阶段,我国PVB中间膜行业上游相关企业主要有内蒙古双欣环保材料股份有限公司、南京海之蓝化工有限公司、欧季亚新材料(南京)有限公司、南京卓诚石油化工有限公司、东阳市翡朗特塑料助剂有限公司、长春化工(江苏)有限公司等。

企业名称 |

主营业务 |

企业优势 |

内蒙古双欣环保材料股份有限公司 |

专业从事聚乙烯醇、聚乙烯醇纤维等化工产品研发与销售。 |

产业链优势:公司是PVA完整产业链企业(煤炭/石灰石开采—发电厂—电石乙炔—醋酸乙烯—PVA—PVA纤维)。 |

企业荣誉优势:公司获得国家知识产权示范企业荣誉称号,生产的聚乙烯醇产品荣获“内蒙古名牌产品”荣誉称号等。 |

||

设备优势:配套建设综合利用电石渣新型干法水泥熟料、污水处理及中水回用系统、煤矸石电厂和220KV变电站。 |

||

品牌优势:“双欣牌”PVA产品已顺利进入国内市场。 |

||

客户资源优势:“双欣牌”高强高模聚乙烯醇纤维已成功出口到欧美和东南亚地区。 |

||

南京海之蓝化工有限公司 |

危险化学品(按许可证所列范围经营)批发;日用化学品等。 |

客户资源优势:与广大用户建立了长期的商贸关系,特别是与一些规模较大的石化流通企业和直接用户建立了长期的战略伙伴,如扬子石化-巴斯夫,德国巴斯夫,美国塞拉尼斯等等。扬农集团,红太阳集团及金陵帝斯曼所需石化产品大部分由我公司长期供应。 |

产品优势:丙醛、正丁醇、异丁醇、辛醇、异丁醛、正丁醛等。同时经营苯乙烯、丙烯酸、丙烯酸正丁酯、甲基丙烯酸甲酯、三乙胺、硫酸羟胺等。 |

||

欧季亚新材料(南京)有限公司 |

化学原料和化学制品制造业。 |

人才规模优势:公司全球员工约1460人。 |

销量优势:年销售额为15亿欧元。 |

||

产品优势:产品超过60多种。 |

||

应用领域优势:产品的主要应用领域为建筑,汽车,消费品,医疗保健,农药以及化工原料。羰基化学品是欧季亚有竞争力的核心产品,我们拥有全球大的羧酸产能。 |

||

企业规模优势:目前公司在德国、美国和荷兰拥有生产基地,并且在奥伯豪森、卢森堡、墨西哥、东京、新加坡、达拉斯和上海等国家地区设立商务中心。 |

||

南京卓诚石油化工有限公司 |

大宗化工原料的生产、进口代理,医药、农药、中间体及其它精细化工品的研发和生产。 |

客户资源优势:公司经营的部分品种已占华东地区乃至国内的主导地位。 |

原料优势:公司在基础化工原料、合成材料、医药中间体、农药中间体、液晶中间体及各种精细化学品、催化剂、化学助剂、食品添加剂、防腐剂和化工新材料等原料的经营上具有强大的优势。 |

||

仓库和基地优势:在南京、天津、上海、宁波、常州、广州、等地拥有仓库和散装液体化工中转基地。 |

||

应用领域优势:公司品种广泛应用于医药、农药、涂料、彩印、日用化工、有机合成等众多领域。 |

||

实力及团队优势:公司拥有雄厚的资金实力和有着丰富国际贸易经验和高素质化工的专业人才。 |

||

东阳市翡朗特塑料助剂有限公司 |

专业生产磷系阻燃剂,增塑剂等。 |

产品优势:产品涵盖芳香族磷酸酯和亚磷酸酯;主要提供产品为合成材料阻燃剂等。 |

长春化工(江苏)有限公司 |

危险化学品生产及储存(按危险化学品生产、储存企业安全审查批准书上范围经营)等。 |

人才及技术优势:拥有丰富的人才和技术资源。 |

研发及专利优势:以研发新工艺著称,拥有各项专利产品。 |

||

人才规模优势:员工1000余人。 |

||

产品优势:生产二十五项产品及建办配套热电厂、码头,现有产品聚乙烯醇、环氧树脂、胺基树脂、光致抗蚀干膜、塑胶桶、PBT、聚醋酸乙烯酯乳化胶、溶剂等。 |

中游市场:目前,我国高端PVB中间膜行业市场仍被国外企业所占据;而国内企业多采用回收边角料来生产PVB中间膜,质量较差,且仅能运用于中低端市场。

| 序号 |

竞争情况 |

| 1 |

高端PVB中间膜市场长期以来为国外企业占领,美国的首诺、日本的积水化学和可乐丽三大公司的PVB中间膜销售几乎垄断了我国的高端市场。 |

| 2 |

目前,国内企业多数采用回收边角料生产PVB中间膜,品质较低,只能用于中低端市场,直接采用PVB树脂粉生产的企业很少,而同时能够大规模自产PVB树脂粉来生产PVB中间膜的厂家家数则更少。 |

现阶段,我国PVB中间膜行业相关企业主要有浙江德斯泰新材料股份有限公司、建滔(佛冈)特种树脂有限公司、忠信(清远)光伏材料科技有限公司等。

企业名称 |

主营业务 |

企业优势 |

浙江德斯泰新材料股份有限公司 |

专业生产和研发PVB玻璃中间膜。 |

产品优势:主要产品有PVB树脂粉、PVB玻璃中间膜。 |

应用领域优势:广泛应用于汽车、建筑、光伏等领域。 |

||

研发优势:公司拥有较强的研发力量,研发中心被评为省级科技研发中心和省级企业研究院。 |

||

客户资源优势:公司与多家院校及研究机构以联合开发、共享仪器设备和聘用技术顾问等形式进行长期合作关系。 |

||

专利优势:公司累计获得多项申请专利、授权专利。 |

||

建滔(佛冈)特种树脂有限公司 |

生产聚乙烯醇缩丁醛系列树脂和夹层玻璃PVB树胶和胶片等。 |

生产基地优势:目前公司是国内夹层玻璃用PVB树脂和胶片的生产基地,其规模和工艺水平在国内名列前茅。 |

自主研发优势:自主开发的工艺享有知识产权保护。 |

||

设备及系统优势:生产线上的设备和自动检测控制系统皆由世界知名专业生产厂家提供,性能可靠。 |

||

工厂及生产线优势:公司拥有2间工厂共5条生产线。 |

||

生产能力优势:树脂产量达6000多吨,胶片达8000多吨。 |

||

忠信(清远)光伏材料科技有限公司 |

特种胶凝材料、光伏材料系列产品(聚乙烯醇缩丁醛树脂、聚乙烯醇缩丁醛薄膜)研发、生产和销售。 |

公司面积优势:占地面积超过100000平方米,建筑面积30000多平方米 |

产品优势:公司产品为聚乙烯醇缩丁醛系列产品。 |

||

设备优势:公司所生产、监控及检测系统均采用世界先进的专业设备。 |

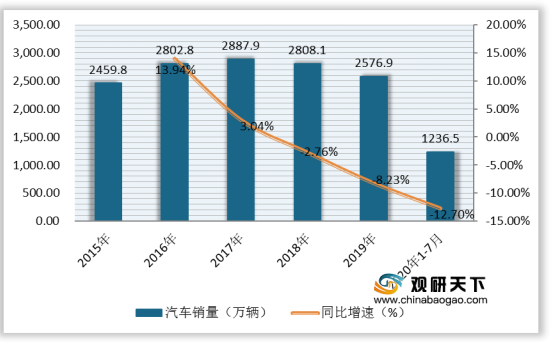

下游市场:汽车及其夹层玻璃是PVB中间膜行业下游及终端市场的主要组成部分,能对PVB中间膜企业的盈利产生影响力。数据显示,2020年因受新冠病毒的影响,1-7月我国汽车产销量分别为1231.4万辆和1236.5万辆,同比分别下滑11.8%和12.7%;汽车的产销量与汽车夹层玻璃的需求量息息相关,产销量的下滑意味着我国汽车夹层玻璃的需求量也将呈下降趋势;随着未来市场的复苏,下半年或将有所回暖。

现阶段,我国PVB中间膜行业下游相关企业主要有上海耀皮玻璃集团股份有限公司、杭州磊磊进出口贸易有限公司、重庆万盛福耀玻璃有限公司、江苏铁锚玻璃股份有限公司、台玻太仓工程玻璃有限公司等。

企业名称 |

主营业务 |

企业优势 |

上海耀皮玻璃集团股份有限公司 |

生产和销售浮法玻璃、建筑加工玻璃、汽车加工玻璃。 |

人才团队优势:拥有一支勇于进取、锐意创新、具有丰富专业经验的管理团队和技术骨干队伍。 |

研发专利优势:研发出一系列拥有自主知识产权的新产品,独立拥有30多项专利技术。 |

||

技术优势:具有先进技术的各种低辐射镀膜玻璃、在线节能能源再生玻璃和节能中空玻璃。 |

||

生产基地优势:目前在上海、常熟、天津、江门、重庆、武汉、仪征建有生产基地。 |

||

产品优势:主要产品包括高端汽车玻璃原片、在线硬镀膜低辐射玻璃和航空玻璃等特种玻璃 |

||

客户资源优势:公司成为上海通用、上海大众、美国福特、法国标致雪铁龙、韩国现代等国际知名汽车厂商的合格供应商。 |

||

杭州磊磊进出口贸易有限公司 |

以生产加工的模式经营五金;汽摩等。 |

人才规模优势:员工人数100人。 |

加工方式优势:加工方式为生产加工。 |

||

服务领域优势:服务领域主要为五金;汽摩;五金工具代理加盟;汽摩及配件代理加盟等。 |

||

重庆万盛福耀玻璃有限公司 |

经营范围包括一般项目:设计、开发、生产、加工、销售交通工具用安全玻璃和防弹玻璃等。 |

人才规模优势:现有员工1000多人。 |

生产设备优势:从德国,意大利,日本等国引进先进的玻璃深加工生产设备。 |

||

产品优势:专业生产汽车安全玻璃系列产品。 |

||

工厂优势:公司设有夹层厂、钢化厂、包装厂三个工厂,主要生产钢化、夹层、防弹玻璃。 |

||

江苏铁锚玻璃股份有限公司 |

专业生产汽车玻璃和特种玻璃。 |

产品优势:可生产E/EW/EI各种防火等级的、耐火时间达120分钟的防火玻璃。 |

应用领域优势:可应用于车辆、建筑,船舶,海上石油平台,工业设备等各种设备和场所。 |

||

客户资源优势:现已与一汽、二汽、陕汽、重汽等国内主要汽车集团合作配套。 |

||

人才规模优势:2000多名素质优良的员工。 |

||

研发团队优势:拥有一支由美国、英国、德国、芬兰、韩国等中外专家组成的300多人的研发团队。 |

||

生产能力优势:年生产能力1500多万平方米。 |

||

台玻太仓工程玻璃有限公司 |

开发生产轻质高强多功能墙体材料、高效保温材料(高档低辐射镀膜玻璃、节能玻璃、安全玻璃)等。 |

产品优势:主要产品有low-e玻璃、节能玻璃、安全玻璃、汽车玻璃、透明浮法玻璃、浮式色板玻璃、优白玻璃、玻璃纤维布等上百种玻璃产品。 |

应用领域优势:产品广泛应用于国内外大中城市的地标性建筑。 |

||

生产工艺、设备及技术优势:公司拥有世界最先进的生产工艺、设备和技术能力。 |

||

销售范围优势:产品畅销国内外,远销日本、韩国、东南亚、北美、澳洲、中东、欧洲、南非等地区。 |

||

品牌知名度优势:在全球玻璃行业中享有极高的品牌知名度。 |

相关行业分析报告参考《2020年中国PVB中间膜市场现状分析报告-市场供需现状与未来商机预测》

本文根据互联网公开资料整理而成。我们保持中立立场,与文中提及的公司之间不存在业务往来,不涉及利益。文章仅作参考,不构成任何投资及应用建议。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。