我国大多数中小企业集中在锐钛型钛白粉市场,据国家化工行业生产力促进中心钛白分中心统计,2020年锐钛型钛白粉的总产量仅为53.8万吨,但这主要来源于全行业超过10家仅能生产不到3万吨锐钛型钛白粉的中小企业。

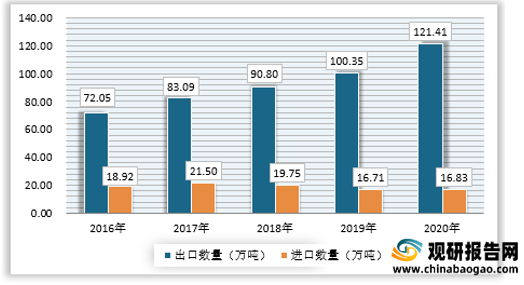

少数大中型企业集中在中、高端金红石型钛白粉市场,生产的金红石型钛白粉除满足国内需求外,还出口到欧美、韩国、日本和巴西等国家或地区,参与国际竞争,且出口规模逐年扩大,促进了整个行业出口比例的提升。

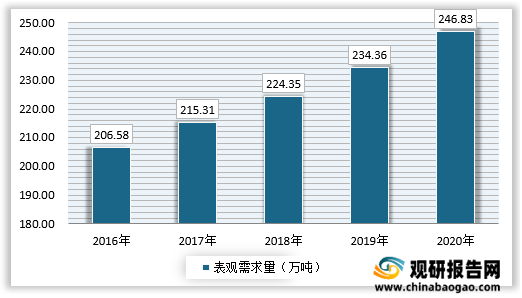

国内高端金红石型钛白粉产品市场曾长期被国外氯化法工艺生产厂家占据,近几年每年的进口规模约为20万吨,随着国内氯化法生产工艺的逐步成熟,产品产量规模已超10万吨;同时,我国硫酸法钛白粉工艺技术已接近国际水平,流程自动化水平、产品的系列化和专业化程度大幅提高,资源综合利用达到国际水平,产品质量与国外产品的差距进一步缩小。国内氯化法工艺生产的产品以及部分企业硫酸法生产工艺生产的产品亦可用于高端领域,对进口氯化法工艺的金红石型钛白粉产品形成了替代,进口数量占国内表观需求的比重逐渐降低。

我国钛白粉生产企业家数较多,据国家化工行业生产力促进中心钛白分中心统计数据显示,全国能维持正常生产的全流程型规模化钛白粉企业共计42家,其中以生产钛白粉为主要经营业务的上市公司有龙蟒佰利、中核钛白、金浦钛业、安纳达、惠云钛业。除此之外,其他产量较大的钛白粉上市企业还包括攀钢钒钛。

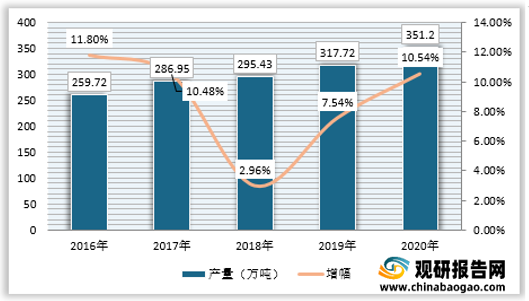

据钛白分中心和钛白粉联盟秘书处最新统计,2020年全国所有42家全流程型钛白粉生产企业的各类钛白粉及相关产品综合产量为351.2万吨,比2019年增加33万吨,增幅为10.54%。

据钛白分中心主任、联盟秘书长毕胜介绍,在351.2万吨总产量中,金红石型钛白粉为285.6万吨,占比为81.31%;锐钛型钛白粉为53.8万吨,占比为15.33%;非颜料级钛白粉为6.0万吨,占比为1.71%;催化和功能材料钛白粉为5.8万吨,占比为1.65%。

2020年中国钛白粉出口数量为121.41万吨,较2019年增加了21.06万吨;2020年中国钛白粉进口数量为16.83万吨,较2019年增加了0.12万吨。

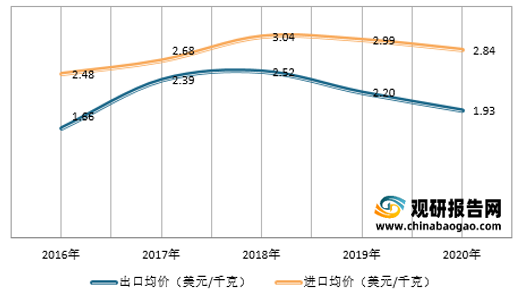

中国钛白粉进口均价稍大于出口均价,2020年中国钛白粉出口均价为1.93美元/千克,进口均价为2.84美元/千克,差值为0.91美元/千克。

对国内钛白粉生产企业来说,近年来钛白粉的市场需求除原有下游行业的需求外还存在以下增量的需求因素:出口规模的增大,这主要得益于国内钛白粉生产企业技术的提升,带来了产品质量的提高,可在国外中高端市场抢占部分市场,这成为近年来支撑国内钛白粉行业旺盛景气度的最重要因素之一:钛白粉应用领域的不断扩大,除了传统的涂料、油漆、塑料等下游行业对钛白粉的需求外,钛白粉的下游行业逐渐扩大至化妆品、玩具、食品、医药等领域,随着经济的发展、科技进步及应用研究的深入,钛白粉的应用领域将更加宽广。

由于运用钛白粉的领域的需求量进一步扩大以及相关行业的快速发展,钛白粉的运用会更加广泛,市场容量会更大,我国未来的钛白行业市场还是很有前景的。虽然目前我国钛白行业的生产规模、生产工艺及产品质量还与国外有一定差距,但相信未来中国钛白企业很快有能力与国际接轨,生产工艺也会有所改进,产品质量也会有很大提高,整体竞争力也会相应提高。(CJ)

更多深度内容,请查阅观研报告网:

《2021年中国钛白粉市场分析报告-市场现状与投资定位研究》

《2021年中国钛白粉行业分析报告-市场深度研究与运营商机前瞻》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。