一、行业概述

1.定义

化肥是指用化学方法制造或者开采矿石,经过加工制成的肥料,也称无机肥料,包括氮肥、磷肥、钾肥、微肥、复合肥料等,它们具有以下一些共同的特点:成分单纯,养分含量高;肥效快,肥劲猛;某些肥料有酸碱反应;一般不含有机质,无改土培肥的作用。化学肥料种类较多,性质和施用方法差异较大。只含有一种可标明含量的营养元素的化肥称为单元肥料,如氮肥、磷肥、钾肥以及次要常量元素肥料和微量元素肥料。含有氮、磷、钾三种营养元素中的两种或三种且可标明其含量的化肥,称为复合肥料或混合肥料。化肥的有效组分在水中的溶解度通常是度量化肥有效性的标准。品位是化肥质量的主要指标,它是指化肥产品中有效营养元素或其氧化物的含量百分率,如:氮、磷、钾、钙、钠、锰、硫、硼、铜、铁、钼、锌的百分含量。

2.作用

中国是一个人口众多的国家,粮食生产在农业生产的发展中占有重要的位置。通常增加粮食产量的途径是扩大耕地面积或提高单位面积产量。根据中国国情,继续扩大耕地面积的潜力已不大,虽然中国尚有许多未开垦的土地,但大多存在投资多、难度大的问题。这就决定了中国粮食增产必须走提高单位面积产量的途径。施肥不仅能提高土壤肥力,而且也是提高作物单位面积产量的重要措施。化肥是农业生产最基础而且是最重要的物质投入。据联合国粮农组织(FAO)统计,化肥在对农作物增产的总份额中约占40%~60%。中国能以占世界7%的耕地养活了占世界22%的人口,可以说化肥起到举足轻重的作用。

二、行业市场运行情况

1.产量情况

2016年全国共生产化肥7004.92万吨(折纯量,下同),同比下降4.8%,产量由升转降。化肥产能在增加,但去年化肥产量却下降,主要原因是化肥价格过低,企业开工率下降。分品种看,氮肥产量降幅最大,2016年共生产氮肥4458.8万吨,同比下降7.9%。尿素产量降幅更是高达10.1%,创历年来最大降幅。尿素价格连创新低,企业亏损严重,不得不停产或低负荷生产;2016年年末时的环境整治风暴也导致开工率进一步降低,最低时尿素开工率仅在45%左右。

2.亏损面扩大

2016年,全国肥料制造业主营业总收入为9039亿元,同比减少4.5%;利润总额为57.16亿元,同比减少82.9%;主营业务收入利润率仅为0.63%,同比去年下降了2.9个百分点;亏损面为16.1%,同比增加2.9%。肥料行业亏损企业的亏损总额为346.2亿元,亏损额同比增加141.7%。其中,亏损主要来自氮肥制造业,氮肥行业的亏损企业亏损总额高达281.4亿元,亏损额同比增加141.9%。

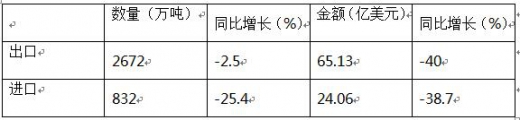

2016年全年中国累计出口化肥2672万吨,同比下降22.5%;累计出口金额65.13亿美元,同比下降40%。同时,去年中国化肥进口也出现下滑。尽管2016年出口关税方面继续保持较为优惠的政策,但出口量却出现较大幅度下降,主要有三方面原因:一是国际市场不景气,农业化肥需求平淡,中国化肥出口难以继续保持增长;二是随着国际新产能增加,国际化肥市场竞争日趋激烈,而中国化肥生产成本较高,国际市场竞争力下降;三是自去年10月份后,国内市场需求转旺,尿素等产品价格大幅上涨,企业把重点转向了保国内需求,出口减少。

1.机遇

“一带一路”战略下,化肥行业和企业的机遇也逐渐来临。主要体现在:首先,农业问题是沿线国家发展的重点,为化肥技术及产品输出奠定了基础。“一带一路”沿线覆盖 60多个国家和地区,其中的大多数国家和地区都是发展中国家,农业是国民经济中最重要的部分,中国要推进“一带一路”战略,农业领域的合作是重要的抓手。一带一路沿线国家是中国重要的非粮农产品进口来源地。2015 年中央一号文件,提出“完善支持农业对外合作财税、贸易等政策,落实到境外从事农业生产所需农业投入品出境的扶持政策”;同时,一些企业已经开始建设海外农业基地,或者与国外种植园建立紧密的合作关系。海外农业种植基地需要大量化肥,中国相对过剩化肥产能出口到这些海外种植基地,种植产品后输入国内,可实现双赢。其次,一带一路沿线国家是化解国内化肥行业过剩产能的重要区域。东南亚、南亚等“一带一路”沿线受经济条件、装备技术等条件限制,化肥生产相对较少,不能自给,氮肥、磷复肥和钾肥都需要大量进口。我国肥料出口至南亚、东南亚,运输距离近,海运费较低,是我国肥料出口的重要区域。最后,产能合作、技术合作均有较大潜力和空间。氮肥、磷复肥和钾肥生产领域。我国的生产技术和装备水平已经达到全球先进水平,在建设工程、生产装备制造和生产管理解决方案方面均有一定的优势、实力和经验。在新型肥料领域,部分产品已在国际上处于领先优势,如缓控释肥等。中亚、西亚等一带一路沿线国家具有较好的资源优势,如化肥生产所需的天然气、磷矿资源,价格在国际上处于中下水平,在产能合作方面有较大的潜力。

2.挑战

(1)行业竞争激烈、效益低下。我国的化肥行业从生产环节上看,出现了产能过剩,开工率不足的情况,根据氮肥协会统计的数据,氮肥和磷肥产能过剩率分别高达 30%、48%。钾肥因资源不足仍需进口,目前自给率 53%。复合肥产能 2亿吨,产量 5000-6000 万吨,开工率不足 30%。此外,国内化肥的需求也在放缓,出口对产能化解十分有限。

(2)化肥利用率低,面源污染普遍。我国化肥利用率仅为 30-40%。而发达国家化肥利用率为 50%-60%,欧盟国家的氮肥利用率高达 70%-80%,以色列化肥利用率达到90%。这便造成了我国的资源浪费、环境污染、农产品品质下降等问题。

(3)优惠政策取消,环保压力变大。虽然,国家在关税上做了通过出口调整产品、氮肥、磷肥取消关税,三元复合肥由 30% 降至 20% 等诸如此类的调整,但是作用有限。并且随着电价、运输、增值税、土地、劳动力等成本的增加,企业经营压力逐渐增大。部分现行政策落实不到位,对行业发展不利,部分新型肥料行业标准和农业标准并行,部分条款存在差异。

(4)行业转型加速,农业需求升级。在使用环节,种植结构和种植经营主体发生了很多的变化,这便对肥料产品有需求之外,更需要提供服务和一揽子的解决方案。为此,科技部,农业部,工信部等相继出台了相关政策来引导化肥企业转型升级。

中国化肥行业发展面临着六大困境

一、产能严重过剩,新增产能持续增加;

二、基础肥料品种发展不平衡,盈利能力差, 竞争激烈;

三、产品同质化严重、产需不相符;

四、产品利用率低,投入高、有污染;

五、肥料产业优惠将逐步取消,同样监管力度将减弱,农产品价格低迷导致肥料行业市场低迷;

六、化肥“减施增效”“有机肥替代”政策催生肥料市场新的布局。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。