战略性新材料,市场空间巨大

碳纤维是发展国防军工和国民经济的重要战略物资,属于技术密集型的关键材料,碳纤维产业也是国家重点发展的战略性新兴产业。碳纤维复合材料具有极高的比强度和比刚度,是大型整体化结构的理想材料。与常规材料相比可使飞机减重20%-40%;碳纤维复合材料还克服了金属材料容易出现疲劳和被腐蚀的缺点,增强了飞机的耐用性;碳纤维复合材料的使用比例是衡量军用飞机先进程度的重要标准之一,世界主要战机F35、F22碳纤维材料使用比例为20%左右,先进军用直升机碳纤维使用率超过40%,无人机使用率超过90%。除航空领域外,碳纤维复合材料还广泛应用于风电、新能源汽车、航天等领域,具有极高的战略价值和经济效益。

参考观研天下发布《2018年中国碳纤维市场分析报告-行业深度调研与发展趋势研究》

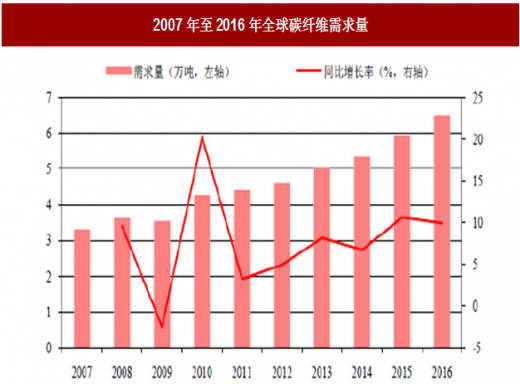

全球碳纤维应用市场不断扩大。随着碳纤维的应用范围不断扩大,碳纤维的需求也在逐年增长。自2004年起,碳纤维出现了供不应求的局面;此后,随着航空航天、体育休闲和工业应用对碳纤维的需求大幅度增加,全球碳纤维市场规模快速增长。2008年全球碳纤维的需求量为3.64万吨,较2001年增幅超过100%,2016年全球碳纤维的需求量在6.51万吨左右。

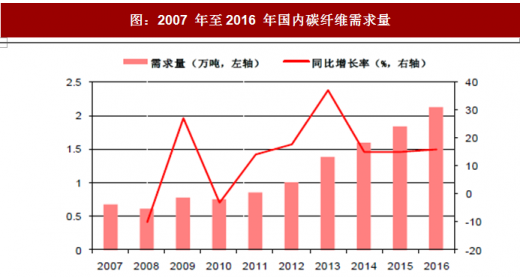

国内碳纤维市场基数低增长迅速。近年来,我国碳纤维的需求量总体呈波动状态,主要原因是在全球碳纤维供应不足的情况下,美国、日本等国家对中国实行出口限制,导致中国碳纤维需求长期被抑制。尤其是2006年、2008年和2010年,国内碳纤维市场需求量出现零增长或负增长。2011-2016年,我国碳纤维需求量快速增长,2013年达到1.39万吨,2016年达到2.13万吨左右。

供给严重依赖进口,国产替代需求强烈

我国碳纤维行业经过长期自主研发,打破了国外技术装备封锁,碳纤维产业化取得了初步成果。但目前全行业存在关键技术落后、下游应用开发滞后、生产成本居高不下、市场竞争力较弱等突出问题。2000年,我国只有山东、吉林等地有极少数企业涉足碳纤维产品,年生产线规模仅为几十吨,且产品水平落后。2005年后,随着国家出台相关扶持政策,碳纤维产业驶上发展快车道。

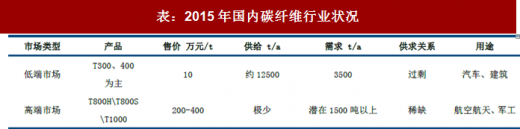

目前我国碳纤维行业仍处于初级阶段,掌握高性能碳纤维研发核心技术并能够实现稳定、成本可控的规模化生产的企业较少。绝大多数企业不能满足航空航天等高端产业的规模化应用需求,大部分产品的质量仅能满足体育休闲等低端领域的需求,同时还面临着大量国外产品的倾销和竞争压力。在产品规格上也没有形成系列化,高端产品方面远没有实现产业化,无法满足航空航天等高端市场的需求。同时,低端产品产能过剩问题严重,在有限的市场需求面前,各企业竞争激烈,大部分处于亏损状态。

目前国产龙头企业普遍技术水平在T700级别。T700虽然材料性能比T300优异,但与T300同属于第一代产品。航天级的T800高强中模产品仅光威复材和中复神鹰实现了百吨级别量产,T700级别产品也仅有光威复材、兰州蓝星、中复神鹰和恒神股份具备了千吨级产能,同时具备千吨级产能和稳定生产工艺的企业则更少。

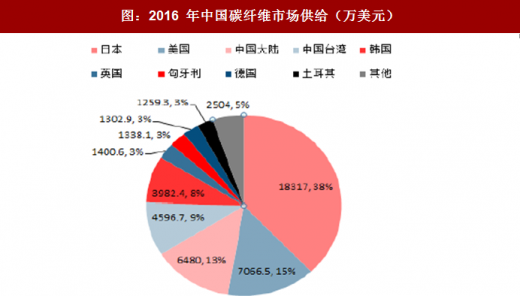

我国碳纤维产能不足、种类少、质量不高,大量依赖国外进口,国产替代需求强烈。从产品供给来源看,国内占比不足20%。2016年,以东丽为代表日资企业提供了各类碳纤维产品共6603吨,总额达18317万美元,占据着中国近40%的市场份额,这部分的份额主要是航空航天级碳纤维。日本、美国为首的部分企业仍然牢牢地控制着我国的碳纤维市场供给,国产化替代需求非常强烈。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。