离子交换与吸附树脂提取方法主要包括吸附分离法、溶剂法、蒸馏、分馏、沉淀法、升华法,其中,吸附分离法效果好且应用范围广,因此得到了广泛的使用。

| 提取分离方法 |

基本原理 |

优缺点 |

| 吸附分离法 |

利用吸附剂对液体或气体中某一组分具有选择吸附的能力,将其富集在吸附剂表面 |

优点:效果好、污染物易于回收,其中吸附树脂的物理结构便于设计,适用范围很广 缺点:吸附剂需要再生,工艺较为复杂,运行费用较高 |

| 溶剂法 |

根据被提取成分在不同溶剂中的溶解度不同,选用对有效成分溶解度大,对杂质成分溶解度小的溶剂,将有效成分溶解出来 |

优点:能简便低分离原混合物 缺点:对溶剂的选择要求很高,难以找到合适又经济的溶剂,提取困难,提取效率低 |

| 蒸馏、分馏 |

蒸馏是提纯或分离沸点不同的液体混合物;分馏则利用物质的沸点不同,将所需要的的物质提取出来 |

优点:流程、设备、操作等方面的技术都比较成熟,成本低而产量大,设备及操作都比较简单 缺点:只适用于具有挥发性的,能随水蒸气蒸馏而不被破坏,与水不发生反应的提取,适用范围小 |

| 沉淀法 |

利用沉析剂升化物质在溶解中的溶解度降低而形成无定型固定的过程 |

优点:操作简单、经济、浓缩倍数高 缺点:分离度不高、选择性不强 |

| 升华法 |

用高温将所需要的物质升华,然后通过冷凝提纯的方法 |

优点:升华可得到较高纯度的物质 缺点:操作时间较长,产品损失较大,不适合大量产品的提纯 |

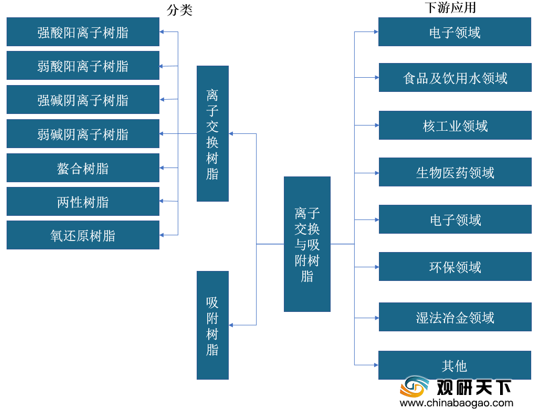

离子交换与吸附树脂按是否含有交换基团可分为离子交换树脂与吸附树脂,其中,离子交换树脂根据所带活性基团的性质,可分为强酸阳离子树脂、弱酸阳离子树脂、强碱阴离子树脂、弱碱阴离子树脂、螯合树脂、两性树脂及氧化还原树脂。

离子交换与吸附树脂通常具有易再生、可重复使用的特点,被广泛应用在能源、冶金、化工、轻工、医药、食品、水处理、环保等行业中。

随着离子交换与吸附树脂在新兴领域应用规模不断拓展,加上环保高要求成为新常态使得离子交换与吸附树脂拥有良好市场空间,刺激其产能释放,产量不断得到增长。2019年,我国离子交换树脂产量约为32.1万吨,同比增长5.1%;大孔吸附树脂产量约为6.52万吨,同比增长7.1%。

离子交换与吸附树脂行业具有一定技术壁垒,在兴起之初,国内市场就被罗门哈斯、朗盛、三菱等国际大厂占领,但随着我国在交换与吸附树脂领域的技术工艺水平不断提升,市场竞争力不断增强,以蓝晓科技、鲁抗立科、浙江争光、江苏苏青、东大化工等为代表本土企业正逐步打破国外大厂的垄断,以性价比、专业服务为优势进行国产替代。

|

|

企业名称 |

简介 |

| 国际厂商 |

罗门哈斯 |

国际上品种最齐全的吸附分离树脂制造商,其产品广泛应用于各个主要领域,已被陶氏化学收购 |

| 德国朗盛 |

产品种类丰富,专注于高端领域,在螯合树脂和均匀粒度技术方面具有优势 |

|

| 日本三菱 |

产品品种较多,具备多种吸附分离树脂的合成及应用技术,在酶载体和螯合树脂领域具有加大优势 |

|

| 日本住友化学 |

日本领先综合性化学公司,吸附分离树脂是其产品的一个分支 |

|

| 漂莱特 |

专门生产离子交换树脂的企业,产品主要用于电力、电子、化工等行业的水处理,此外还广泛应用于冶金、医药、食品加工、催化等行业 |

|

| 国内厂商 |

蓝晓科技 |

国内吸附分离树脂行业领军企业,在湿法冶金、制药、食品加工、环保和化工等五大新兴应用领域实现了产业化发展 |

| 鲁抗立科 |

鲁抗医药的下属企业,主要树脂产品有强酸、弱酸、强碱、弱碱、大孔离子交换与吸附树脂,主要专注于医药行业 |

|

| 浙江争光 |

主要生产各类离子交换树脂,产品主要应用于工业水处理,在国内水处理行业具有较强的实力,同时也涉及食品、冶金、环保等行业 |

|

| 江苏苏青 |

国内最大的离子交换树脂生产商之一,产品以离子交换树脂为主,也生产吸附树脂、螯合树脂等其他种类的特种树脂 |

|

| 东大化工 |

国内最大的离子交换树脂制造商之一,现已开发生产强酸、弱酸、强碱、弱碱以及螯合、吸附树脂等,主要市场在水处理 |

|

| 南开和成 |

国内较早的树脂生产企业,背靠南开大学,基础研究水平较强,主要从事药用吸附树脂、固定化酶载体、固相合成载体、离子交换树脂等产品的研发、生产与销售,但生产规模较小 |

更多深度内容,请查阅观研报告网:

《2021年中国离子交换与吸附树脂市场分析报告-市场运营现状与投资前景研究》

《2021年中国离子交换树脂市场分析报告-市场竞争现状与未来商机预测》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。