随全球光电产业、消费电子产业、半导体产业逐渐向我国转移,光刻胶下游产业PCB、LCD、半导体等产业迅速发展,国内对光刻胶的需求猛增。我国光刻胶行业发展起步较晚,生产能力主要集中于 PCB 光刻胶、TN/STN-LCD 光刻胶等中低端产品,而 TFT-LCD、半导体光刻胶等高端产品仍需大量进口。

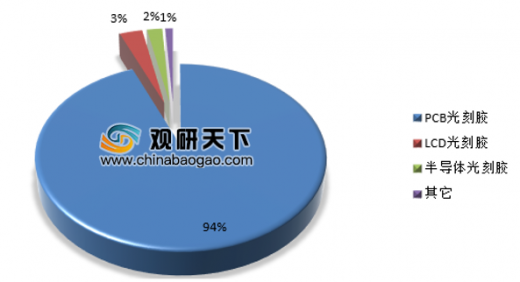

我国光刻胶应用结构较为单一,劳动密集型的 PCB 光刻胶应用占 94%,产品以低端为主,2011 年来均价持续走低。

二、我国光刻胶行业竞争情况分析

1、低端光刻胶

我国 PCB 电子油墨行业岂不于上世纪 90 年代,行业发展初期,国内品牌的 PCB电子油墨技术主要来自于韩国、日本、台湾。随着 PCB 电子油墨行业的快速发展,我国 PCB 电子油墨产品日益专业化和多样化,由于技术壁垒相对其他化学品较高,目前国内形成规模的 PCB 电子油墨企业也近十余家。

国内 PCB 产业蓬勃发展带动了 PCB 光刻胶(线路油墨)的消费,也使得国内企业迎来发展良机,目前在 PCB 领域,国产光刻胶具备了一定的技术和量产能力,已经实现对主流厂商大批量供货。容大感光、广信材料、东方材料、飞凯材料、永太科技等在内的大陆企业占据国内 46%左右湿膜光刻胶和光成像阻焊油墨市场份额。技术门槛更高的 LCD 光刻胶,国内也有所突破,晶瑞股份等企业在面板行业光刻胶已经有一定的供应,飞凯材料也处于客户验证阶段。经过十几年的研发努力,国产企业在低端光刻胶领域已经开始发力,有望逐步实现进口替代。

2、中端光刻胶

我国中端光刻胶的主要生产企业有苏州瑞红(晶瑞股份 100%控股)和北京科华微电子。

除了苏州瑞红和北京科华之外,国内的上海新阳也进入光刻胶领域,上海新阳的进入,表明国内对光刻胶的研发投入呈现上升的势头。

3、高端光刻胶

半导体光刻胶是光刻胶中最高端的组成部分,我国本土企业市场占有份额极低。

| 厂家 |

| 晶瑞股份(子公司苏州瑞红) |

| 南大光电 |

| 北京科华 |

| 容大感光 |

| 上海新阳 |

半导体光刻胶作为制作集成电路的重要一环,离不开集成电路的飞速发展。集成电路(IC)产业是国民经济和社会发展的战略性、基础性和先导性产业,发展集成电路产业已上升成为国家战略。近年来在市场拉动和政策支持下我国集成电路产业整体实力显著提升,设计、制造、封装测试能力均逐步接近国际先进水平。

三、我国光刻胶行业价格走势分析

近年来随研发资金投入,国内部分厂家在 LCD 光刻胶和半导体光刻胶方面已有较大进展,光刻胶均价有上涨趋势,除 PCB 外的光刻胶应用占比有望提升。

以上数据资料参考《2020年中国光刻胶市场分析报告-产业规模现状与发展前景研究》。

各类行业分析报告查找请登录chinabaogao.com或gyii.cn

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。