珠光颜料按基材可分为天然韵母基、合成云母基、氧化铝基、氧化矽基、其他材料;按下游应用领域可分为工业级珠光颜料、汽车级珠光颜料、化妆品级珠光颜料、其他珠光颜料。

| 划分依据 |

种类 |

简介 |

| 按基材种类分 |

天然韵母基 |

天然云母基珠光颜料成本低,主要用于低端制造范围 |

| 合成云母基 |

合成云母基珠光颜料价格 昂贵,主要用于中高端制造、汽车及化妆品方面 |

|

| 氧化铝基 |

氧化铝基珠光颜料价格昂贵,主要用于汽车及化妆品方面 |

|

| 氧化矽基 |

氧化矽基珠光颜料价格昂贵,主要用于汽车及化妆品方面 |

|

| 其他材料 |

其他材料主要包括玻璃基及彩铝基珠光颜料,价格高,主要用于化妆品方面 |

|

| 按下游应用领域分 |

工业级珠光颜料 |

涂层、塑料、油墨及皮革等工业应用范畴 |

| 汽车级珠光颜料 |

用于汽车、火车等的面漆及汽车涂层 |

|

| 化妆品级珠光颜料 |

唇膏、眼影、粉底、眼线、眉笔、指甲油、发乳及保湿霜等化妆品 |

|

| 其他珠光颜料 |

应用于其他范畴的珠光颜料 |

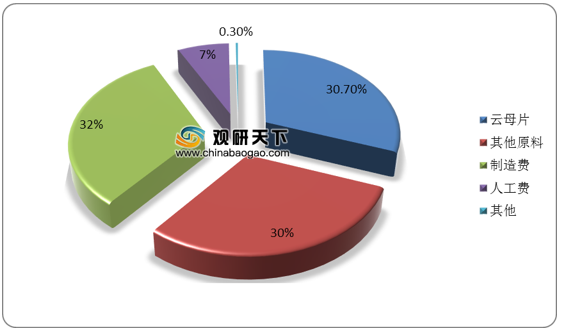

在珠光颜料产品生产中,珠光材料的原料成本占据总成本的60%以上,其中云母占据一半的原料成本。

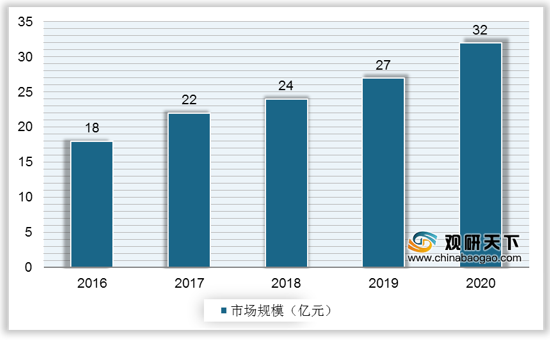

随着国内经济和工业制造业的发展,国内市场对于珠光颜料的需求持续增长,因此促使珠光颜料市场规模攀升,我国珠光颜料市场规模由2016年的18亿元增至2020年的32亿元。

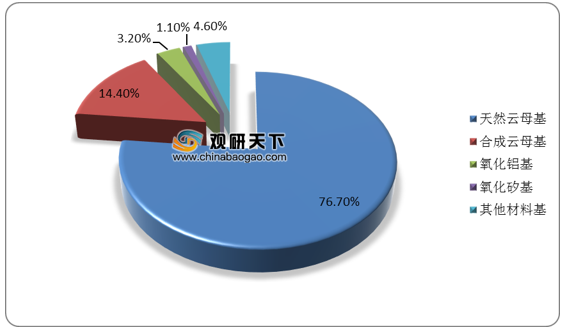

天然云母原本占据珠光颜料绝大部分,但是随着我国不断推出新型珠光颜料基材,加上天然云母资源开采过度而导致资源紧缺,为保证珠光颜料行业可持续发展,我国珠光颜料原料来源逐渐形成以天然云母为主,以及合成云母、天然二氧化硅、氧化铝、人造玻璃等新兴基材珠光颜料并存的局面。

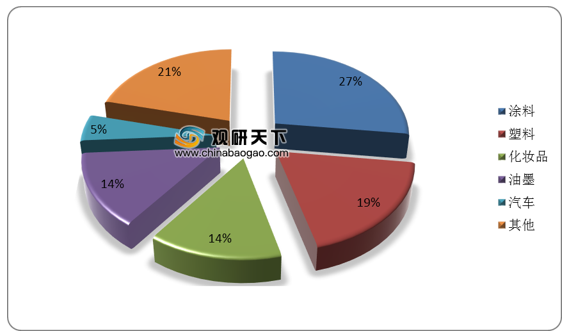

目前,涂料、塑料、化妆品和油墨为我国珠光颜料市场四大应用领域,占比分别为27%、19%、14%、14%。

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国珠光颜料市场分析报告-产业深度研究与发展趋势分析》

《2020年中国珠光颜料市场调研报告-产业现状与发展潜力评估》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。