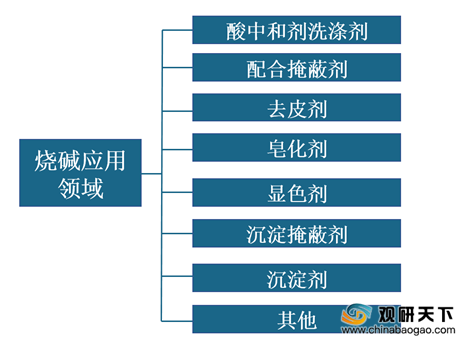

烧碱用途广泛,用于生产染料、纸、肥皂、人造丝,石油精制、冶炼金属、煤焦油产物的提纯棉织品整理,以及木材加工、食品加工及机械工业等方面。我国烧碱行业产能出现了四种不同发展阶段:快速增长阶段、稳定发展阶段、增速下降阶段、降后平稳阶段。

烧碱基本都来源于原盐电解,会产生液氯等带有污染性的副产品,对生产企业有较高要求。整合现有资源及时调整行业政策,推动烧碱的科技发展。

| 颁布单位 |

颁布时间 |

政策法规 |

概述 |

| 国务院安委会 |

2019年11月 |

《全国安全生产集中整治工作方案》 |

国务院安全生产委员会11月23日印发《全国安全生产集中整治工作方案》,在全国范围内对危险化学品等重点行业领域开展为期三个月的安全生产集中整治。 |

| 生态环境部 |

2019年10月 |

《危险废物填埋污染控制标准》 |

为贯彻《中华人民共和国环境保护法》《中华人民共和国固体废物污染环境防治法》《中华人民共和国土壤污染防治法》,防治污染,保护和改善生态环境,规范危险废物填埋过程的环境管理工作,生态环境部批准《危险废物填埋污染控制标准》为国家固体废物污染控制标准,并由生态环境部与国家市场监督管理总局联合发布。 |

| 国家发改委 |

2018年11月 |

《国务院关于化解产能严重过剩矛盾的指导意见》 |

要严格执行《国务院关于化解产能严重过剩矛盾的指导意见》及国家投资管理规定和产业政策,坚决遏制产能盲目的扩张。 |

| 国家安全监管总局 |

2017年9月 |

《危险化学品安全生产“十三五”规划》 |

到2020年,形成较为完善的危险化学品法律法规标准、政府安全监管、安全科技支撑、宣传教育培训体系,企业安全生产主体责任得到有效落实,较大及以上危险化学品生产安全事故和有重大影响的事故得到有效遏制。 |

| 工信部 |

2016年10月 |

《国务院关于化解产能严重过剩矛盾的指导意见》、《关于利用综合标准依法依规推动落后产能退出的指导意见(征求意见稿)》 |

要在近年来淘汰落后产能工作的基础上,以钢铁、煤炭、水泥、电解铝、平板玻璃等行业为重点,通过完善综合标准体系,加严常态化执法和强制性标准实施,推动建立法治化、市场化产能退出机制,争取到2020年再退出一批产能,产能过剩矛盾得到缓解,产业结构持续优化升级。 |

| 国家安监总局 |

2015年1月 |

《烧碱装置安全设计规范》 |

该《规范》的制定,是从“设计安全”入手,立足于生产安全,在技术可行、经济合理的前提下,采用适宜、可靠的安全措施与对策,将烧碱装置的安全风险降低到合理、可行的最低程度。这将有利于促进烧碱行业使用先进生产工艺及提高行业安全标准化水平,从而从源头上保证氯碱企业的本质安全。 |

| 国家发改委 |

2014年 |

《环境污染第三方治理指导意见》、《水污染防治行动计划》(“水十条”) |

水十条”的重要目标就是治理劣五类水。依据地表水水域环境功能和保护目标,我国的地表水按功能高低可以分为五类,而劣五类水,就是污染程度已超过V类的水。环境污染第三方治理的原则已经确定,即“污染付费,专业化治理;责任共担;集中治理;末端控制”。而模式也基本确定为两种,即委托治理和托管运营。 |

| 国家安监总局 |

2013年 |

《氯碱行业安全准入标准》 |

《烧碱行业安全准入条件(征求意见稿)》,从生产企业布局、生产装置及工艺要求和安全设施、液氯储存和运输要求、安全标准化要求以及责任、监督与管理等几个方面对烧碱行业实行安全准入。 |

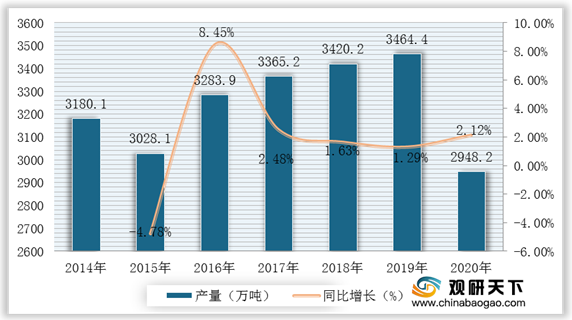

近年来我国烧碱产量逐年增加,2019年我国烧碱产量为3464.4万吨,较2018年增加了44.2万吨,同比增长率达1.29%。2020年1-10月中国烧碱产量完成2948.2万吨。

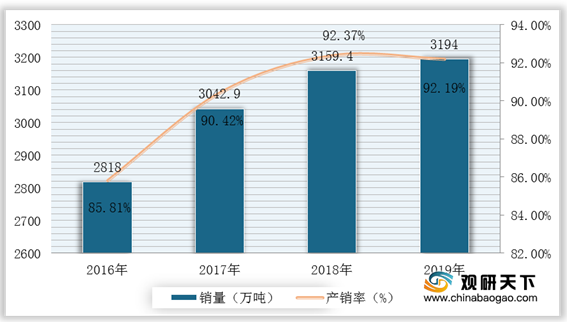

根据数据显示,2018年我国烧碱销售量3159.1万吨,2019我国烧碱销售量3194万吨,产销率92.19%。

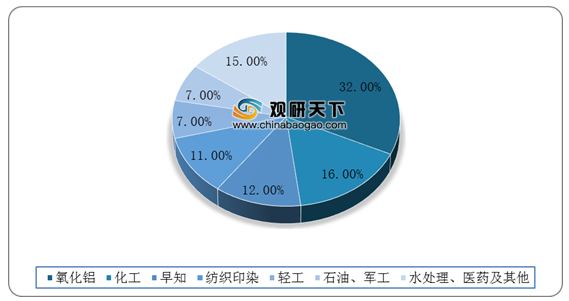

烧碱在国民经济中具有广泛的应用,主要应用于氧化铝生产。目前我国烧碱的下游消费分布中,氧化铝是需求最大的行业领域。根据数据显示,2019年氧化铝占烧碱下游消费比重为32%。

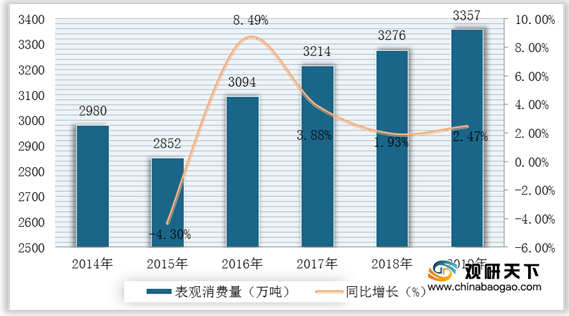

从我国烧碱行业表观消费量来看,2016年以来我国烧碱的表观消费量不断上升。2019年我国烧碱的表观消费量为3357万吨,同比增长2.47%。

| 企业 |

概述 |

| 英力特 |

宁夏英力特化工股份有限公司于1996年在深圳交易所挂牌上市。公司主营业务为电力、热力生产销售,氯碱类和氰胺类产品生产销售。生产规模为年发电量20.5亿千瓦时;年产电石46万吨、聚氯乙烯26万吨(其中:糊状树脂4万吨)、烧碱21万吨、盐酸3.6万吨、石灰氮5万吨、双氰胺1万吨。 |

| ST亚星 |

潍坊亚星化学股份有限公司创立于1994年8月,注册资本31559.4万元。是一家集研发、生产、经营和进出口贸易为一体的大型国内A股上市公司。主营氯化聚乙烯(CPE)、离子膜烧碱、水合肼、ADC发泡剂等产品。公司拥有国家认定的企业技术中心,先后荣获全国五一劳动奖状、国家科技进步二等奖、全国质量管理先进企业、中国石化行业技术创新示范企业、山东省高新技术企业等荣誉称号。 |

| 亿利洁能 |

亿利洁能股份有限公司(原名内蒙古亿利能源股份有限公司),于1999年1月由亿利资源集团有限公司作为主发起人发起设立的股份公司。公司于2000年07月04日经中国证券监督管理委员会批准,在上海证券交易所公开发行上市。股票代码:600277。公司于2015年12月更名为亿利洁能股份有限公司,股票简称相应变更为:亿利洁能。 |

| 君正集团 |

内蒙古君正能源化工集团股份有限公司,2003年创建于乌海市,是全国循环经济示范基地、自治区循环经济示范企业、中国化工企业500强和自治区60户重点企业之一。 |

| 滨化股份 |

滨化集团股份有限公司(简称滨化股份,601678SH)注册资本15.444亿元,总资产103.9亿元,具有五十年丰富的烧碱和环氧丙烷生产经验,是我国重要的环氧丙烷及烧碱产品生产商和三氯乙烯、油田助剂供应商。现为中国氯碱工业协会常务理事、中国PO/PG行业协会会员、全国表面活性剂协作组理事会会员。 |

| 三友化工 |

唐山三友化工股份有限公司成立于1999年12月28日,坐落于渤海之滨的唐山市曹妃甸区,交通便利,区位优势明显,是唐山三友集团的核心公司,是河北省重点化工骨干企业,是全国纯碱和化纤行业的知名企业。2003年6月18日,三友化工A股股票在沪市挂牌上市。2005年,完成股权分置改革。 |

| 中泰化学 |

新疆中泰化学股份有限公司是一家专注于生产化学化工产品的企业.其主要经营聚氯乙烯树脂(PVC)、离子膜烧碱、纳米PVC、盐酸等氯碱化工产品,并从事相关的物资流通和进出口业务.公司是全国大型氯碱化工企业之一。 |

| 天原集团 |

宜宾天原集团股份有限公司(简称“天原集团”)是著名爱国实业家、中国氯碱化工创始人吴蕴初先生于1944年创办,是我国早期的氯碱化工企业之一,现为中国氯碱工业协会理事长单位,所属产业涉及化工、电石、热电、矿业、建材、塑料制品、物流、对外贸易等多个领域,名列中国企业500强、中国石油和化学工业百强,是四川省突出贡献企业和宜宾市支柱骨干企业,是深圳证券交易所挂牌上市企业。 |

| 氯碱化工 |

上海氯碱化工股份有限公司制造和销售碱、氯、塑等产品系列,计有26类40余个品种。主要产品均按国际标准组织生产,质量达到当代国际先进水平,其中烧碱的年生产能力达到40万吨、氯乙烯40万吨、聚氯乙烯树脂37万吨、糊状聚氯乙烯树脂6万吨、盐酸25万吨。 |

| 中盐化工 |

中盐内蒙古化工股份有限公司(简称“中盐化工”)成立于1998年,2000年在上海证券交易所挂牌上市,隶属中国盐业总公司。属“国家高新技术企业”、“内蒙古自治区盐化工企业研究开发中心”、“内蒙古自治区盐化工工程技术研究中心”、“内蒙古自治区高新技术特色工业产业化基地”。 |

| 阳煤化工 |

阳煤化工股份有限公司前身为东新电碳股份有限公司,于1993年在上海证券交易所挂牌上市。2012年8月,阳煤集团以煤化工资产为主体,通过反向收购实现借壳上市,截至2016年12月末,公司注册资本1756786906元,总股本1756786906股,阳煤集团持有564947000股,持股比例32.16,位公司的控股股东。 |

根据资料显示,2020年1-9月英力特总资产为31.83亿元;ST亚星总资产为15.83亿元;亿利洁能总资产为345.8亿元;君正集团总资产为388.2亿元;滨化股份总资产为138.9亿元;三友化工总资产为243.7亿元;中泰化学总资产为630.4亿元;天原集团总资产为148.7亿元;氯碱化工总资产为62.45亿元;中盐化工总资产为138.9亿元;阳煤化工总资产为428.8亿元。

从我国烧碱行业主要企业市场份额占比来看,中泰化学是市场份额占比最多的企业,占比3.53%;排名第二的是阳煤化工,占比为2.98;其次是亿利洁能占比为2.65%。

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国烧碱市场分析报告-行业深度分析与投资商机研究》

《2020年中国烧碱市场调研报告-市场运营现状与未来趋势研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。