苯酚、丙酮在产业链中的地位和作用

“苯酚、丙酮-双酚A-聚碳酸酯”一体化产业链如下图所示:

竞争发展格局

(1)苯酚、丙酮行业竞争格局

苯酚是重要的有机合成原料,其用途相当广泛。全球苯酚生产主要集中在亚太、西欧和北美地区,其中亚太地区的产能占到总产能的44.9%,西欧地区的产能占25.6%,北美地区的产能占21.6%。国内市场方面,截至2019年底,我国苯酚总产能约为264.5万吨,我国苯酚产能前五大厂商分别为:台化苯酚(宁波)有限公司和长春化工(江苏)有限公司产能均达到30万吨/年,西萨化工(上海)有限公司和上海中石化三井有限公司产能25万吨/年。

丙酮也是一种重要的有机合成原料,常温下为无色透明液体,有特殊的辛辣气味,可用于制造双酚A、异丙醇、丙酮氰醇、甲基丙烯酸甲酯(MMA)、甲基异丁基酮(MIBK)、环氧树脂、己二醇等.截至2019年底全球丙酮总产能约914.2万吨/年,约90%的产能集中分布在亚洲、美洲和欧洲。从生产商来看,主要生产企业包括英力士美国有限公司、太阳石油(sunoco)公司、西萨化工(上海)有限公司、日本三井化学株式会社、荷兰皇家壳牌集团、台湾长春化工集团、韩国锦湖石油化学株式会社、韩国LG化学株式会社、泰国国家石油公司等。

市场供求状况及变动原因

(1) 苯酚市场供求情况及变动原因

1) 苯酚的供给情况

2013-2016年我国苯酚产能增速较快,2013年产能仅为164.0万吨/年,2016年产能增长至252.0万吨/年;2016-2019年产能增速放缓,2019年产能增长至264.5万吨/年。在产能集中投放期已过、产能增速放缓的情况下,国内苯酚开工率已达较高水平,2016年行业开工率为68.5%,2019年已增长至98.3%左右。

2) 苯酚的需求状况

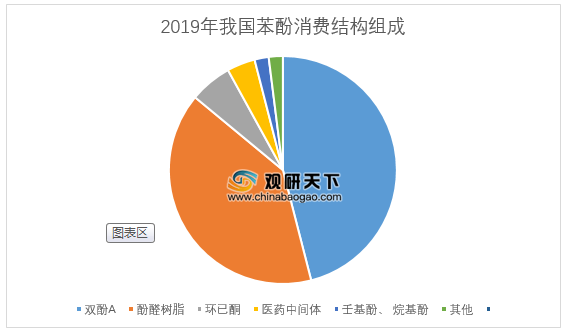

苯酚下游主要为双酚A及酚醛树脂。苯酚主要用来生产双酚A及酚醛树脂,此外还用于生产环己酮、水杨酸、壬基酚、烷基酚等。在国内,双酚A为苯酚最大的消费领域,其次是酚醛树脂,分别占比46%以及40%。

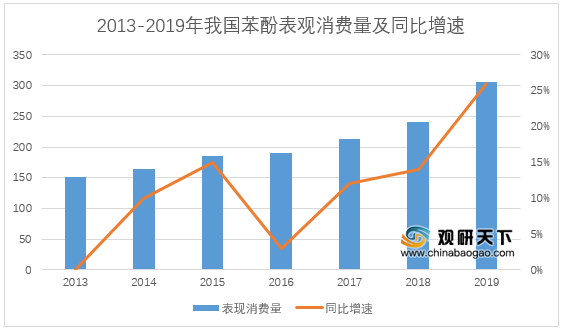

2013年以来我国苯酚表观消费量一直呈现稳步增长趋势,2013年表观消费量为152.0万吨,2019年增长至306.1万吨,复合增长率为12.4%。

2019年我国进口苯酚46.4万吨,较2018年的41.9万吨有所增长。2015年苯酚进口依存度不足10%,达到近年来最低点;自2016年起,我国苯酚的进口依存度持续增长,截至2019年已上升至15%左右,依然存在一定进口替代空间。

(2)丙酮市场供求情况及变动原因

1)丙酮的供给情况

2012-2015年是我国丙酮产能的集中投放期,丙酮产能从2012年的79.4万吨快速增长至2015年的151.5万吨,接近翻倍;在此期间,因为大量新增产能投产时间的影响,名义开工率保持相对稳定,甚至略有下滑。2015年至今,产能集中投放期已过,丙酮产能保持相对的稳定;但开工率从2015年的64.8%稳步提升至2019年的94.1%。在产能增速放缓,行业开工率提升的情况下,我国丙酮行业经营效率得以提高,盈利能力进一步增强。

2)丙酮的需求情况

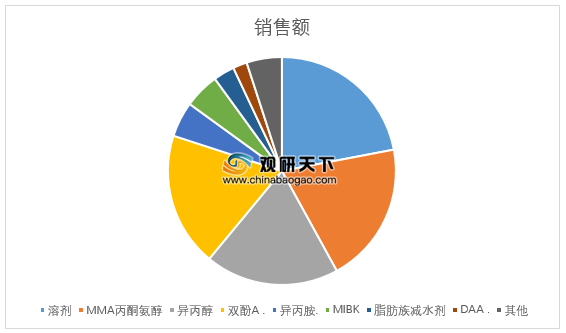

丙酮主要用于溶剂、MMA、异丙醇、双酚A,此外还用于异丙胺、MIBK、脂肪族减水剂以及DAA等。

2)丙酮的需求情况

丙酮主要用于溶剂、MMA、异丙醇、双酚A,此外还用于异丙胺、MIBK、脂肪族减水剂以及DAA等。

行业利润水平的变动趋势及变动原因

(1)苯酚、丙酮行业利润水平的变动趋势及原因

近年来,双酚A产品的发展带动上游苯酚、丙酮产品的发展,从而拉动苯酚、丙酮的需求。2014年下半年至2017年下半年,苯酚国内市场价格从7,000元/吨上涨至12,000元/吨;丙酮国内价格从4,000元/吨上涨至5,500元/吨。2018年酚酮市场呈现了酚强酮弱的趋势,主要原因是市场对苯酚日益增加的需求导致了副产品丙酮的生产较多。2019年以来,苯酚、丙酮开工率大幅提升,进口依存度较2018年也有所增长,随着苯酚、丙酮产能集中投放期已过,开工率提升,我国苯酚、丙酮行业盈利能力提升。2020年以来,丙酮原材料纯苯低位运行,丙烯市场震荡继续,给苯酚丙酮工厂让渡了很大的空间。同时,因为新冠疫情影响持续发酵,丙酮下游异丙醇消毒液需求旺盛,使得丙酮价格快速上涨,进一步提升利润空间。

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国苯酚、丙酮市场分析报告-行业规模现状与发展潜力评估》

《2020年中国苯酚市场分析报告-行业运营态势与前景评估预测》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

中国报告网专注于行业分析与产业研究,多年来持续追踪数千个细分行业,是业内领先的资深行业分析报告提供方,曾为数千家企业(包括多家世界五百强企业和数十家国内五百强企业)提供了详实的行业分析报告,并获得了客户认可。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。