1. 全球:寡头格局下供给偏紧,本轮景气周期持续至2019 年

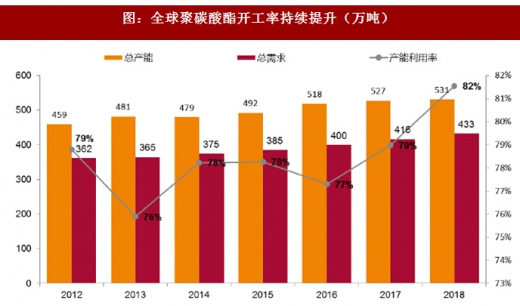

聚碳酸酯作为主流大化工品种之一,2016 年全球消费量433 万吨,市场规模高达733 亿人民币。2011 年之后,由于前期新产能投放较多,供给略大于需求,开工率持续低于80%,产品价格整体呈下行趋势,从2 万/吨降至1.74 万/吨。2017 年开始,随着新增产能被需求增长消化完毕,行业重回供需平衡状态,迎来景气上行周期。

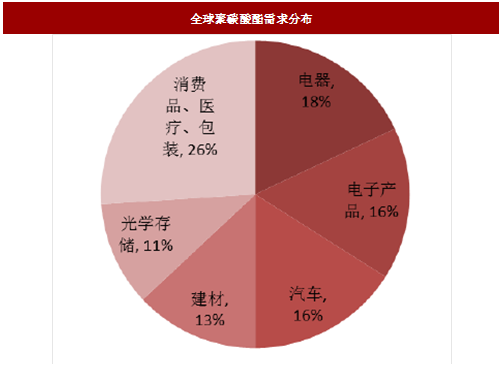

PC 下游主要分布在电器、电子、汽车、建材、光学存储等领域,根据预计,未来几年全球需求每年继续增长5%。行业新增产能有限,2018 年行业开工率有望达到82%的历史高位,行业高景气度望延续至2019 年。

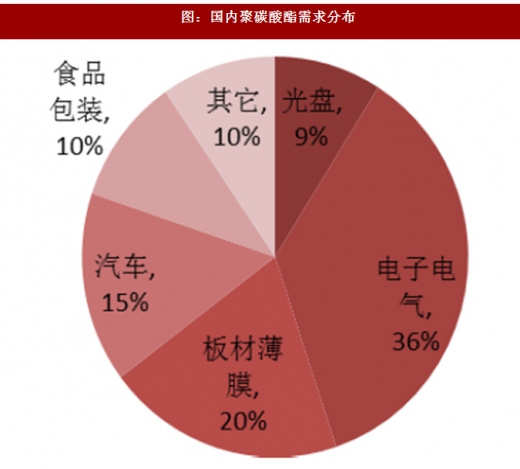

图:国内聚碳酸酯需求分布

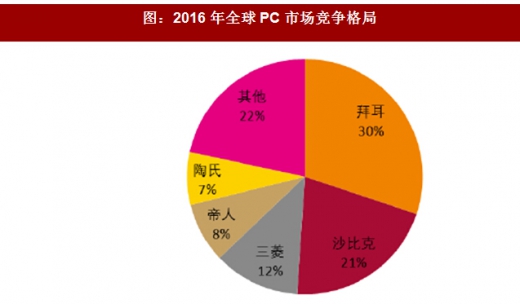

由于行业技术壁垒极高,全球聚碳酸酯和MDI 行业竞争格局类似,市场长期由拜耳、沙比克、帝人、三菱、陶氏等海外巨头占据,以上5 家2016 年全球市占率78%。经历2011-2015年这一轮因扩产导致价格低迷、盈利低下的周期后,寡头竞争格局下,预计各家大厂竞争策略很可能由抢占市场份额向利润导向转变,扩产较为谨慎,我们统计2017-2018 年行业新增有效产能不到20 万吨,且主要集中在中国。

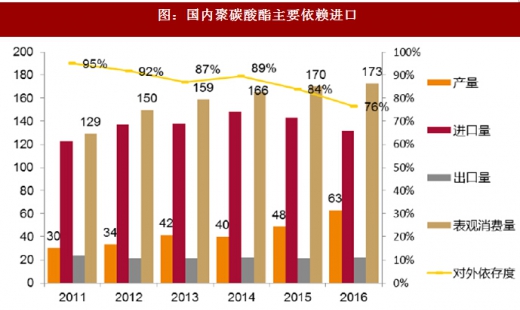

2. 国内:进口替代空间广阔,国产龙头受益显著

2010 年,国内聚碳酸酯每年需求量已超过100 万吨,市场规模超过200 亿元,2016 年国内消费量达173 万吨,市场规模约300 亿元,在电子电器更新换代、汽车轻量化等拉动下,未来每年需求增速望达10%。由于国内厂商长期无法实现技术突破,产品主要靠进口,2016年进口依存度仍高达76%,并且国内所产PC 基本来自帝人、三菱、科思创等海外巨头在华合资工厂。2015 年前后,国内浙铁大风(江山化工)、鲁西化工先后实现技术突破,新产能陆续投建后,真正的国产产品才见诸市场。

未来几年,国内PC 市场将由海外进口产品、外资在华投资厂商、国产一线厂商共同占据,并且随着国产厂商技术进步和产品品质提升,由于国产产品性价比较高,有望逐步挤占外资市场份额。我们判断,未来国产龙头厂商将是已经进入市场的江山化工、鲁西化工,以及技术沉淀深厚的万华化学,以上厂商将明显受益于进口替代;对于其他声称准备进入的厂商,其技术实力能否取得突破、产能投放是否顺利、产品质量能否被下游客户接受,存在很大不确定性,尚需要时间检验。

3. 价格:厂商集中检修,价格继续看涨

在装置检修、库存低位、旺季来临等因素叠加下,聚碳酸酯价格8 月初开始加速上涨,价格从21000 元/吨扩大至31000 元/吨,价差从6000 元/吨扩大至12000 元/吨,企业吨净利超过8000 元。目前全球聚碳酸酯厂商开工率约80%,已处于行业最高负荷状态。今年下半年到明年上半年,海外多套聚碳酸酯装置进入集中检修期,供给偏紧有望加剧,价格继续看涨,厂商继续保持高盈利状态。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。