二、工程塑料行业上游市场发展情况

1、石化

2016年,石油和化学工业规模以上企业29624家,全行业增加值同比增长7.0%;实现主营业务收入13.29万亿元,增长1.7%;利润总额6444.4亿元,与上年基本持平,分别占全国规模工业主营收入和利润总额的11.5%和9.4%;完成固定资产投资2.15万亿元,下降5.9%,占全国工业投资总额的9.4%;资产总计12.54万亿元,增幅3.9%,占全国规模工业总资产的11.7%;进出口贸易总额4778.2亿美元,下降9.2%,占全国进出口贸易总额的13.0%,其中出口1708.7亿美元,降幅6.1%,占全国出口贸易总额的8.1%。

2016年,石油和化工行业主营收入利润率为4.85%,同比下降0.08点;每100元主营收入成本为84.30元,上升0.25元。全年产成品存货周转天数为13.2天;应收账款平均回收期25.0天;全行业亏损面13.6%。

根据中国石油和化学工业联合会发布的景气指数显示,2016年12月,中国化学工业景气指数为92.38,较上月上升1.52点;油气行业景气指数为94.08,较上月大幅上升7.59点。均创两年来新高。

2016年,全国石油天然气总产量3.31亿吨(油当量),同比下降3.0%。其中,原油产量2.00亿吨,下降6.9%;天然气产量1368.3亿立方米,增长2.2%;液化天然气产量695.3万吨,增幅29.9%。全年进口原油3.81亿吨,同比增长13.6%;进口天然气752.4亿立方米,增长22.0%。

石油天然气开采业主营收入利润率为-6.92%,上年为9.03%;每100元主营收入成本87.87元,同比增加13.40元。全年产成品存货周转天数为5.7天;应收账款平均回收期为34.1天;行业亏损面为39.2%。

2016年,石油和化工行业经济增长显著分化。从增加值看,全行业增加值同比增长7.0%,比上年回落1.5个百分点。其中,化学工业增幅8.0%,炼油业增长7.3%,油气开采业则是下降3.6%。化学工业中,专用化学品、农药和合成材料制造等增加值增速较高,分别为10.8%、10.8%和10.0%。但是,化肥制造和化学矿采选等增加值增速只有3.6%和5.4%。

从主营收入情况看,三大板块中,油气开采降幅较大,达17.3%;石油加工业则小幅下降2.0%。化学工业收入增长5.3%,其中专用化学品和合成材料收入增幅较快,均为7.6%;基础化学原料制造增幅次之,为6.7%;而化肥行业则是下降4.5%,橡胶制品业增速也只有2.6%。

从主要产品产量看,原油产量降幅达6.9%,2010年以来首次下降。汽油、煤油产量增幅分别为6.4%和8.9%,而柴油则下降1.3%。主要化学品中,无机化学原料产量增幅仅为2.2%,但有机化学原料和合成材料增幅分别为5.7%和8.0%。

2016年,石油和化工行业价格总水平连续第5年下降。但是,石油和主要化学品市场呈现触底回升走势,价格降幅不断收窄,特别是进入第3季度后,回升明显加快。价格指数显示,石油和天然气开采业全年价格总水平下降16.4%,同比收窄约21个百分点,比上半年收窄12.8个百分点。化学原料和化学品制造业下降2.8%,为5年来最低降幅,同比收窄3.9个百分点,比上半年收窄2.8个百分点。

2、树脂

2015年,我国合成树脂新增产能主要来自聚烯烃,其中聚乙烯(PE)新增产能60万吨/年,聚丙烯(PP)新增产能110万吨/年。新建装置多采用煤制烯烃(CTO)和丙烷脱氢(PDH)工艺,因此非石脑油基路线产能占比由 2014年的25.9%提升至2015年的30.0%。

2015年,国内五大合成树脂总体需求增速约为5.6%,各产品需求增减不一。其中,房地产行业低迷拖累聚氯乙烯(PVC)和可发性聚苯乙烯(EPS)的消费,尤其是东北地区房地产的不景气更大地影响EPS消费(东北为EPS外墙保温的主要消费地),PVC表观消费基本保持2014年水平,EPS表观消费则明显低于2014年;受益于包装行业的稳定发展及聚烯烃应用领域的拓展和对其他材料及废旧塑料的替代,PE和PP表观消费保持了较高增速增长;小家电的发展及丙烯腈–丁二烯-苯乙烯共聚物(ABS)与共聚PP价差的缩小推动了ABS消费增长,增速约为6.4%。预计2016年我国合成树脂产业将迎来又一轮扩能高峰,超过500万吨/年的新增产能将加剧国内市场竞争;受全球经济稳步增长和国内经济增速进一步下滑的影响,国内合成树脂需求增速将小幅回落;受原油价格缺乏上扬动力影响,聚烯烃价格仍存在下行风险,毛利基本保持上年水平或略低。

2015年,受原油价格大幅下跌影响,国内多套非石脑油基新建项目延后,五大合成树脂扩能速度明显低于预期,新增产能仅为173万吨/年,不及2014年新增产能的三分之一。受2014年下半年和2015年年初新增产能释放的影响,2015年国内五大合成树脂产量约5 3 2 6万吨,同比增长1 1 . 8 %。其中,P E产量1 3 8 5万吨,同比增加7 . 8 %;P P产量1 5 7 9万吨,同比增长1 3 . 5 %;PVC产量1 609万吨,同比减少1.7%。

1)PE

截至2015年底,我国PE生产企业近30家,生产能力合计为1 511万吨/年,较上年增加60万吨/年,新增能力来自于年初投产的蒲城清洁能源全密度聚乙烯装置和年底投产的神华陕西低密度聚乙烯(LDPE)装置。分产品来看,LDPE产能增加30万吨/年至219万吨/年;高密度聚乙烯(HDPE)没有新建装置,产能仍保持在585万吨/年;线性低密度聚乙烯(LLDPE,含全密度聚乙烯)产能增加30万吨/年至707万吨/年。2015年国内PE产量约为1 385万吨,较上年增加100万吨,同比增幅达7.8%。

从生产企业结构来看,PE产量仍然集中在中国石化和中国石油两大集团,分别占全国总量的53%和31%左右。但两大集团占比呈下降趋势,与2014年对比,中国石化和中国石油产量占比分别下降2.5和3.4个百分点。

从生产工艺路线看,来自CTO工艺路线的产量进一步大幅提升,在国内总量中的占比较2014年提高6.8个百分点,达到10.9%。

2)PP

2015年,随着江苏扬子江石化和神华陕西新建装置的先后投产,国内PP产能增加70万吨/年至1 964万吨/年。受上年及本年新建产能释放影响,PP产量达到了1 579万吨,较上年增加188万吨,增幅高达13.5%,明显高于产能增幅。

从生产企业结构来看,PP生产仍集中在中国石化和中国石油两大集团,分别占全国总产量的41%和21%左右。但随着西部煤炭企业转向煤化工和东部沿海地方企业的发展,与2014年相比,中国石化和中国石油的PP产量占比已分别下降4.0和1.6个百分点。从生产工艺路线看,近两年新建装置主要来自CTO工艺和PDH工艺,两种工艺路线的PP产量迅速增加,2015年分别达到242万吨和116万吨,在全国总产量中的占比较2014年分别提高7.3和0.6个百分点。

3)PVC

我国PVC产业已进入严重的产能过剩状态,在低价格市场情景下,西北地区PVC生产企业拥有发电和自备电石等成本优势,企业利润仍然得到保障。处于西南、华中及华北地区的企业则无成本优势,在西北低价货源冲击下,被迫采取检修停产来规避风险。受国内房地产低迷拖累和出口受阻的影响,国内PVC装置平均开工负荷下降,产量仅为1 609万吨,同比减少1.7%。

我国PVC以电石法工艺为主,装置主要分布在中西部地区。2015年,新疆和内蒙古PVC产量仍位居全国前两位,分别达353万吨和341万吨,占全国总产量的21.9%和21.2%;其次为陕西、天津和山东,产量分别为131万吨、121万吨和100万吨,分别占全国总产量的8.1%、7.8%和6.2%。

近年来,中国石化和中国石油两大集团停止了PVC产业的发展,只有齐鲁一家PVC生产企业,产能为60万吨/年,而2015年产量不到23万吨。可见,国内PVC生产企业所有制形式已多元化。

2015年,合成树脂价格大幅下跌,新料与回收料价差明显缩小,导致在下游消费领域回收料使用比例下滑。由于新料替代回收料促使新料需求量增加,因此即使在国内五大合成树脂产量大幅增加的情况下,进口量仍较2014年增加2.9%达1 8 0 8万吨。分产品来看,P E进口大幅增加,PVC进口基本保持2014年水平,其他三种产品进口同比减少,具体呈现以下特点。

1) 进口主要来自周边国家和地区,其中来自日本、韩国、中国台湾省的进口进一步下降,来自东盟的进口持续增加。

2015年,在我国五大通用树脂的进口量中,来自亚太地区的进口量约1 044万吨,占总进口量的57.7%,比2014年增加68万吨,占比与2014年基本持平。

近年来,受原料成本和人工成本影响,日、韩、台地区合成树脂工业发展放缓,尤其是日本,部分装置关停。2015年,从日、韩、台地区进口的合成树脂仅579万吨,较2014年减少10万吨,同比下降1.7%。

中国–东盟自贸区的建立,促进了东盟国家对我国合成树脂的出口。2015年,来自东盟的五大合成树脂进口量约365万吨,较2014年增加18万吨,同比增幅达5.1%。

2)中东地区已成为我国聚烯烃主要进口来源地

中东地区拥有廉价资源,大力发展石化产业,尤其是聚烯烃产能增长迅猛。其产品成本竞争力强,近年来对我国的出口呈增长态势。2015年,我国自中东进口聚烯烃产品共计630万吨,同比增长8.2%,约占我国聚烯烃进口总量的42.7%。

我国自中东进口的聚烯烃主要来自沙特、伊朗、阿联酋、卡塔尔和科威特。2015年,自沙特进口的聚烯烃约235万吨,较2014年下降2.9%,但仍高于其他中东国家;来自伊朗的聚烯烃较上年增加14万吨,增幅最大,达到8.9%。

分品种来看,2015年,我国自中东进口PE 516万吨,约占PE进口总量的52.3%,较2014年提高0.7个百分点;进口PP 114万吨,约占PP进口总量的23.3%。其中伊朗、沙特和阿联酋已位居我国PE进口来源地的前三位;沙特位居我国PP进口来源地第三位。

3)PP进口结构趋向于高端化

2015年,我国进口PP 488万吨,较2014年减少近15万吨。其中,共聚PP进口量约149万吨,在PP进口总量中的占比较2014年提高2.7个百分点。

4)五大通用合成树脂主要进口地仍为广东省,但比例逐年下降

2015年,我国五大通用合成树脂进口集中在广东、浙江、上海、山东、江苏五省市,进口量均在150万吨以上,合计占全国总进口量的80.5%。广东省塑料加工业发达,合成树脂进口量多年位居全国榜首。2015年,该省五大合成树脂进口量增至568万吨,占全国进口总量的31.4%,超过第二大进口省份浙江省约250万吨。浙江省也是我国塑料加工大省,2015年其五大合成树脂进口量增至313万吨,占全国进口总量的17.3%。

5)一般贸易比例小幅提高,来进料加工贸易比例略有下降

2015年,我国五大合成树脂进口贸易方式中,一般贸易进口量达到1 027万吨,在全国总进口量中的占比升至56.8%,较2014年提高4个百分点;来进料加工贸易的进口量进一步降至606万吨,占比降至33.5%,较上年下降了2.6个百分点。

6)进口价格小幅下滑

2015年,受原油价格一路下滑影响,五大通用合成树脂进口总金额降至2 5 5 . 2亿美元,较2014年减少15.2%;平均进口单价为1 460美元/吨,较2014年下跌185美元/吨,跌幅为11.2%,低于合成树脂价格同期跌幅,说明进口产品中高端产品占比在不断提升。

7)PVC出口减少,由净出口再次回归净进口

2015年,受印度对华实施PVC新反倾销税大幅提升税额和俄罗斯受低油价拖累经济下滑的共同影响,我国PVC出口约88万吨,较2014年减少30余万吨,由净出口再次回归净进口。

三、工程塑料行业中游市场发展现状

近几年,在经济新常态下,塑料加工业受市场倒逼作用尤其明显,率先进行适应调整,从2016年行业运行情况看,塑料加工业回暖趋势明显。

经济指标回暖。2016年1-12月,塑料加工业增加值增速8.0%,高于轻工业1.21个百分点,高于全国工业2.0个百分点,在轻工业各行业中位居前列。全年完成主营业务收入22855.11亿元,同比增长6.21%,占轻工行业比重为9.26%,占全国工业比重为2%。全年累计实现利润1398.60亿元,同比增长7.32%,占轻工行业比重为8.67%,占全国工业比重也为2%。据中国轻工业联合会统计发布,12月份中轻塑料景气指数为88.35,虽运行在蓝色渐冷区间,但已接近绿色稳定区间底部,全年指数走势比较平稳。

产量探底回升,产品结构优化。国家统计局数据显示,2016年1-12月我国塑料制品累计产量为7717.19万吨,同比增长2.66%,与2015年0.9%的产量增长率相比提高了1.8个百分点,显示回升迹象。

塑料薄膜、日用塑料、塑料零件等子行业在2016年产销两旺、营收利润大幅增长,而人造革、合成革等子行业生产下降,显示行业正在适应市场的发展变化,调整、优化产品结构。

东部地区“稳”,西部地区“快”。2016年1-12月,东部十省市塑料制品产量4226.03万吨(占比54.77%),同比增长4.09%,高于全国平均值2.66%,显示东部地区塑料制品行业稳定增长,并仍然是我国塑料制品主要生产区域。其中江苏省、河北省、福建省产量有较大提高,同比增长率分别为10.45%,10.30%,7.67%。中部六省塑料制品产量1839.63万吨(占比23.83%),同比增长率为0.15%。西部地区具有劳动力成本低、优惠政策多、资源丰富等优势,在促进区域平衡发展目标下,塑料制品业正在加快发展。 西部十二省区塑料制品产量1330.59万吨(占比17.24%),同比增长率14.33%,部分省区的塑料加工业正以较快速度增长,发展势头迅猛。如四川省1-12月累计产量达到486.30万吨(占全国比重6.30%),累计同比增长16.75%。贵州省1-12月累计产量达到132.77万吨,累计同比增长67.35%。广西壮族自治区1-12月累计产量达到208.78万吨,累计同比增长率9.61%;东北地区有所下降。

行业发展亮点不断闪现,产业升级突破口正在打开。积极探索绿色发展之路。2016年,在环保政策越来越严格的巨大压力下,行业切实贯彻落实“节能降耗”工作,加快绿色、节能、高效新型加工成型工艺的发展,进一步促进行业健康发展。复合膜软包装行业无溶剂复合和水墨印刷都得到了快速的发展,目前无溶剂复合国内机台数已经突破1000台,技术创新势头强劲,国内首创的双头涂布快干型无溶剂复合机、水墨专用印刷机和国际首创的无溶剂凹印机陆续出台,为从源头削减VOCs提供了装备基础。改性塑料制品行业很多企业主动淘汰粉尘飞扬的工艺设备,投入资金更新设备,建成负压操作、密闭输送、布袋集尘的清洁生产线数十条,充分重视绿色环保,在生产过程中努力实现无尘化。2016年12月,聚氨酯泡沫行业获批约1.4亿美元联合国多边基金,XPS泡沫行业获批约1.1亿美元联合国多边基金,用以实施聚氨酯(PU)泡沫行业HCFC-141b淘汰计划(第二阶段)和挤出聚苯乙烯(XPS)泡沫行业HCFC淘汰计划(第二阶段),未来十年期间,这两个行业将逐步实现HCFCs消费量的削减,并最终在2026年完成全行业HCFCs淘汰。“互联网+”助力行业新发展。随着电商平台的发展,通过电商平台销售塑料制品的B2C模式在2016年得到了发展。2016年4月份由获得“中国塑料行业A级以上信用等级”的16家塑料家居用品企业作为首批成员,在上海诚信联盟成员企业集体与阿里巴巴签署了战略合作协议,其品牌产品在“天猫聚划算”、“出口优品”等电商平台得到了更好的宣传和推广。2014年来,打造塑化行业的一站式B2B电商平台纷纷诞生,为客户提供免费撮合交易的服务,并根据撮合交易的大数据来做代售代购、物流等服务。如找塑料网、化塑汇、塑米城等。2016年5月金发科技子公司金发大商旗下的电商平台易塑家正式上线。这类电商平台为国内中小制品生产企业提供一站式的原料采购服务,降低企业生产成本,帮助他们提升行业竞争力。“智能制造”尝试推广。在原材料和劳动力成本不断上涨的情况下,通过改良工艺以及利用智能设备提高生产效率,以赚取更多利润,是塑料企业智能转型的动力。沿海地区广东、浙江等地在转型升级上走在行业前列,不少企业开始使用机器人。如浙江省台州市黄岩区作为塑料制品行业“机器换人”试点,通过加大工业机器人购置奖励,坚持补优补强,搭建“机器换人”技术交流平台,加强人才支撑等措施,取得了阶段性的成效。作为浙江省首批“机器换人”示范企业,永高公司近年来先后投入6亿元,用于企业的智能化改造。塑料配线器材行业注塑机取件大部分采用机械手操作;烘料、配料、加料系统基本采用集中加料系统;后期的产品包装作业采用全自动包装机等等,一系列的全自动改造,将企业从劳动密集型转向技术创新型。

在经济新常态下,塑料加工业既面临自身结构调整的问题,也要承受关联行业需求变化的压力,创新发展任重道远。

进出口量、价分化明显,产品结构急需加快调整。根据海关总署的统计数据显示,2016年,全国塑料制品累计出口量为1761.08万吨,同比增长6.64%,增幅提高了4个百分点,但出口额不增反降,实现579.02亿美元,同比下降5.17%,为近几年中首次下降。除了外需走弱、国际贸易保护主义抬头等原因外,也在于我国出口以中低端产品居多及2016年年初以来人民币贬值的影响。同时,2016年塑料制品九大分类产品中,均有高端塑料制品进口,累计进口161.62万吨,进口额175.49亿美元,平均进口单价10.86美元/千克。同期平均出口单价为3.29美元/千克,平均进口单价是平均出口单价的3.3倍。说明低端产品过剩,中高端产品不足,高端产品进口依存度仍居高不下。

原材料市场价格波动大,企业生产成本控制难。由于石油煤炭价格上涨、物流运费上升、人民币贬值等多重因素叠加,2016年塑胶原料价格大幅上涨。例如:TDI价格从3月分主流厂家商谈价在11700-11800元/吨至10月TDI价格突破50000元/吨大关;PE价格从年初的7000元/吨一路上涨到10月突破每吨万元大关;PVC现货价格上涨了150%左右;ABS原材料价格从年初的10000元/吨左右上涨到年末14000元/吨,仍处在供不应求的状态。对企业成本造成上升,给下游相关塑料生产企业带来很大的经营困难。

产业集中度低、创新能力不强。塑料加工业规上1.5万家企业中,大型企业只有143家,占0.97%,中型企业1666户,占11.28%。前十名企业主营业务收入占比仅3.1%,最大规模企业的主营收入不足200亿元。产业集中度低,企业小而分散,专业化水平较低,引发重复建设、产能过剩、恶性竞争等突出问题。全行业创新体系不健全,协同创新和成果转化存在体制机制约束,行业企业技术科研机构缺乏前瞻性系统性,且研发投入不足,技术人才匮乏,利润水平不高。这些突出的问题亟待通过创新驱动,不断化解,实现突破。

四、工程塑料行业下游市场发展现状

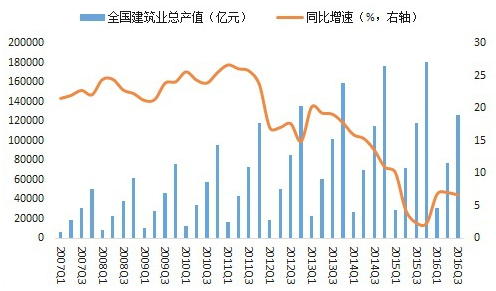

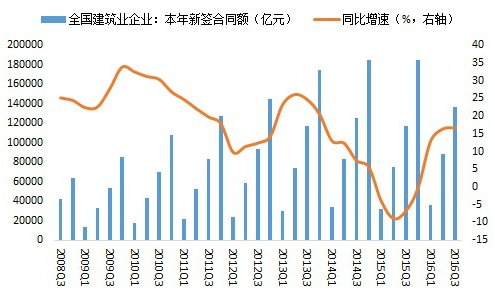

1、建筑

2016年前三季度全国建筑业总产值125792亿元,同比增长6.65%,较二季度收窄0.35个百分点,较去年同期扩大4.31个百分点,今年以来持续呈平稳复苏态势。建筑业增加值33193亿元,同比增长6.9%,较二季度扩大0.9个百分点。全国建筑业房屋建筑施工面积107.8亿平方米,同比增长1.6%,较二季度下降0.3个百分点。

基建投资今年以来一直保持在15%以上的平稳较快的增长态势,是政府稳投资的主要利器。国家发改委批复一系列铁路、公路、城市轨道交通等基础设施建设项目,前三季度累计批复基建投资项目逾万亿元。四季度基建投资继续加码,10月份发改委批复投资项目超2900亿元,11月份发改委累计批复8个铁路项目总投资4829.95亿元。另外,城市的基础设施新建和改造的空间也非常大,尤其是交通设施和地下管廊、海绵城市的改造将会给市政企业带来巨大的机会。

2016年1-10月份民间投资增速为2.9%,较三季度扩大0.4个百分点,增速小幅回升。民间投资增速回升主要得益于两个方面。一是经济大环境有所改善,特别是工业企业出现生产平稳、效益持续改善。此外,受商品房销售快速增长的影响,房地产开发民间投资增长加快。二是相关政策效果正在逐步显现。今年国务院先后组织了两次针对民间投资的专项督查,并下发了《国务院办公厅关于进一步做好民间投资有关工作的通知》,对做好民间投资工作提出具体要求。国家采取的一系列措施促进了政策落地速度,有助于解决民间投资发展中面临的各种问题,加快了民间投资的建设进度。在经济下行压力下,有效调动民间投资是稳增长的关键之一。

2016年1-10月份,全国房地产开发投资83975亿元,同比名义增长6.6%,增速比前三季度提高0.8个百分点。商品房销售面积120338万平方米,同比增长26.8%,增速比前三季度回落0.1个百分点。商品房销售额91482亿元,增长41.2%,增速回落0.1个百分点。今年以来,房地产投资在政策利好及货币宽松等因素助力下实现超预期反弹,前期需求得到快速释放,销售面积和销售额一直保持较高增速。同时,房地产去库存效果明显,截止10月末商品房待售面积69522万平方米,比9月末减少90万平方米,待售面积已连续8个月下降。

但从投资先行指标表现来看,未来房地产投资前景稍显不乐观。1-10月份房地产开发企业土地购置面积16873万平方米,同比下降5.5%,其中三季度房地产开发企业土地购置面积同比增速由正转负,大幅下跌至-11.1%;房屋新开工面积137375万平方米,增长8.1%,增速提高1.3个百分点,其中三季度房屋新开工面积同比增速也转负至-4.7%,而由于高基数影响,9月单月增速大幅下跌19.4%。先行指标的低迷均指向未来房地产投资表现堪忧,或将呈稳中趋缓走势。

2、汽车

当前,汽车产业正围绕安全、环保、节能的主旋律转型,零部件行业也随之向“低碳化、信息化、智能化”发展,其产品结构、生产方式、服务模式、产业链等都发生了深刻改变。

互联网、信息技术等与零部件产业的深度融合带来了零部件产品的转型升级,零部件行业正在由制造业向服务型制造业转型。在跨界与融合的大背景下,把握住零部件行业的发展脉络,紧跟行业发展趋势至关重要。

伴随汽车工业的蓬勃发展,中国汽车零部件产业规模与生产研发能力在持续提升。一方面,国际零部件巨头的“本土化”战略推进,有效促进了我国汽车零部件产品功能和生产制造水平的提高;另一方面,我国零部件企业加快技术升级,积极参与全球竞争,品牌影响力不断扩大。

数据显示,2015年,中国汽车零部件企业累计实现主营业务收入32117亿元,实现利润总额2464.7亿元,呈现持续稳步增长的态势。

此外,自主创新体系初步形成也是中国零部件行业在发展中的一大亮点。86家汽车零部件上市公司2015年研发支出数据显示,86家公司累计研发投入为132.14亿元,与2014年的125.98亿元同比增长4.89%。动力总成方面,中国自主品牌逐步掌握了缸内直喷、涡轮增压、高压共轨等技术;变速器方面,自主品牌也逐步实现了AT、DCT、CVT等变速器的自主研发和生产,部分产品已经成功投放市场。

虽然汽车零部件产业取得了巨大进步,但整个行业仍存在着数量多、规模小、产业化水平低等问题。比如电控等关键零部件还不能自主研发,部分上游基础产业关键原材料、原器件、装备等还依赖进口。因此自主企业必须重新梳理,动态调整企业战略、产品和技术方向,重新审视发展之路,对现状和趋势进行有效评估。

诚然,尽管中国汽车零部件在产业规模、产业链协同等方面取得了显著成绩,但行业整体发展依然落后于整车,核心技术缺失等问题依然存在,自主品牌零部件企业面临严峻考验。

以自动变速器行业为例,我国大部分自动变速器市场被合资及外资企业占据,自主品牌所占市场份额较小。虽然DCT、AT、CVT等自动变速器都有相关企业进行研发和生产,但部分核心零部件仍需依赖进口,已上市产品可靠性仍待提高。

同时,自主零部件企业采用兼并重组、合资合作、海外并购等方式加速全球化发展,在“走出去”的过程中,零部件企业同样面临激烈竞争与挑战。自主零部件走出去,遇到的问题比较多,应该主要从几个方面来解决。首先是提高产品质量与可靠性,第二是实现现有技术的升级和突破,第三是要结合实际,并把相关服务加以跟进。

新能源汽车与智能网联汽车作为新兴产业,正逐步成为汽车产业中重要的组成部分,相关零部件产业化进程逐步加快,在产品技术、可靠性等方面有显著提高。如新能源汽车零部件,基本形成了以动力电池、电机、电控系统为主的产业链条。数据显示,2015年,我国动力锂电池产量达到15.45GWh,同比增长277.67%。

与此同时,智能网联汽车零部件领域也在迅速发展。自主零部件企业和IT企业纷纷加速布局,力图抢占技术与市场高点。目前在智能网联汽车领域,尤其是信息技术与IT技术领域,国内外差距并不大。自主零部件企业有条件迅速实现转型升级,开发出相应产品。

2017年中国汽车及零部件行业发展趋势

(1)产业转移不断加速

当前,中国、印度等新兴汽车市场已成为世界上市场容量最大、最具增长性的汽车消费市场,同时这些国家劳动力资源丰富、劳动力成本较低、劳动力素质不断提高。随着国际汽车及零部件行业竞争日趋激烈,为了开拓新兴市场,有效降低生产成本,汽车及零部件企业开始加速向中国、印度、东南亚等国家和地区进行产业转移。

(2)采购全球化

在全球经济一体化的背景下,面对竞争日益激烈的市场环境,世界各大汽车公司和零部件供应商在专注于自身核心业务和优势业务的同时,进一步减少汽车零部件的自制率,转而采用全球采购的策略,在世界范围内采购有比较优势的汽车零部件产品。采购全球化已成为当今潮流。

(3)零部件系统的集成化、模块化

汽车零部件系统的集成化、模块化就是通过全新的设计和工艺,将以往由多个零部件分别实现的功能,集成在一个模块组件中,以实现由单个模块组件代替多个零部件的技术手段。汽车零部件系统集成化、模块化具有很多优势,首先,与单个零部件相比,集成化、模块化组件的重量更轻,有利于整机的轻量化,从而达到节能减排的目的;其次,集成化、模块化组件所占的空间更小,能够优化整机的空间布局,从而改善整机性能;再次,与单个零部件相比,集成化、模块化组件减少了安装工序,提高了装配的效率。汽车零部件系统的集成化、模块化已成为汽车零部件行业,尤其是乘用车汽车零部件行业一个重要的趋势。

(4)节能环保新技术的应用

随着全社会对环境问题的日益重视,节能环保技术将成为汽车及零部件行业未来的技术趋势。以燃料电池汽车、混合动力汽车为代表的新能源汽车正在加速发展,汽车零部件的轻量化设计,电子化和智能化设计以及汽车零部件再制造技术等正逐步得到应用。根据相关统计,2015年累计生产新能源汽车37.90万辆,同比增长4倍。节能环保新技术将成为未来汽车零部件产业竞争的制高点。

四、汽车零部件行业下游市场发展现状

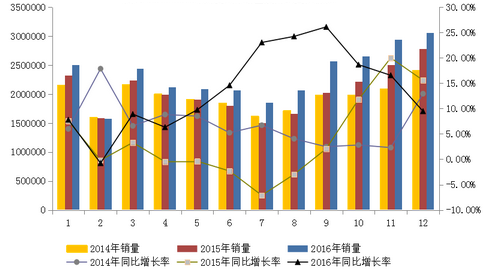

据中国汽车工业协会统计,2016年我国汽车产销较快增长,产销总量再创历史新高,全年汽车产销分别完成2811.9万辆和2802.8万辆,比上年同期分别增长14.5%和13.7%,高于上年同期11.2和9.0个百分点。

12月,汽车产销分别完成306.3万辆和305.7万辆,单月销量首次突破300万辆,产销比上月分别增长1.7%和4.0%,比上年同期分别增长15.0%和9.5%。

12月乘用车产销分别完成264.4万辆和267.2万辆,产销量比上月分别增长0.2%和3.2%;与上年同期相比,产销量分别增长13.6%和9.1%,产销同比均呈较快增长。其中,轿车销售125.5万辆,同比下降2.3%;SUV销售108.2万辆,同比增长35.6%;MPV销售27.2万辆,同比下降0.5%;交叉型乘用车销售6.4万辆,同比下降32.6%。

12月商用车生产41.9万辆,环比增长12.4%,同比增长25.1%;销售38.5万辆,环比增长10.5%,同比增长12.1%。

2016年新能源汽车生产51.7万辆,销售50.7万辆,比上年同期分别增长51.7%和53.0%。其中纯电动汽车产销分别完成41.7万辆和40.9万辆,比上年同期分别增长63.9%和65.1%;插电式混合动力汽车产销分别完成9.9万辆和9.8万辆,比上年同期分别增长15.7%和17.1%。

12月新能源汽车生产8.9万辆,销售10.4万辆,同比分别增长16.8%和23.5%。其中纯电动汽车产销分别完成7.7万辆和9.2万辆;插电式混合动力汽车产销均完成1.2万辆。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。