一、全地形车行业发展概况

1、全地形车行业基本情况

(1)全地形车行业发展历程

全地形车的前身是三轮且使用低压气胎的机车,在上世纪 60 年后开始在美国市场销售,开始时该类型车只是为越野赛设计。全地形车因其宽大的轮胎能增加与地面的接触面积,产生更大的摩擦力而且能降低车辆对地面的压强,再配合独特的胎纹使轮胎不易空转打滑,使其容易行驶于沙滩、河床、林道、溪流,以及恶劣的沙漠地形,同时可载送人员或运输物品,其全天候、全地形运输的特性逐步获得消费者的认可,并逐步开始大量用于特殊场地竞赛、户外休闲娱乐、农牧、高尔夫、军事行动等诸多方面。

全地形车的兴起开始于上世纪 70 年代,各个厂商开始投入到各种用途全地形车的生产中。全地形车在1985 年至1987 年迅速在美国市场流行,同时全地形车也由三轮变至四轮。本田(HONDA)、铃木(SUKUZI)、雅马哈(YAMAHA)开发出了多款适合运动休闲的车型迅速得到市场认可。本田公司在1986 年生产的ForTrax 开创了四轮驱动全地形车的先河,卓越的越野能力和拖挂能力,不仅受到运动赛手的欢迎,同时受到猎手、农场主、牧场主和建筑工人的欢迎。

上世纪 80 年代中后期,北美部分生产商如北极星(Polaris)、庞巴迪(Bombardier)也开始进入全地形车行业,在众多生产厂商的加入和推广下,全地形车市场逐步快速发展阶段,产品的用途也日趋多元化。

(2)国际全地形车行业发展现状及市场容量

①全地形车消费现状

全地形车作为以休闲娱乐及日常实用为主要目的的非公路车辆,其发展主要依赖于消费者休闲时间的增多和户外工作、生活方式升级带来的机遇,北美、欧洲等发达经济体长期以来一直是全地形车的主要消费地。

从全地形车消费群体上看,主要分为三类:个人、商业客户和政府客户。2002 年以前,市场主要消费群体以商业客户为主;自2002 年以后,个人客户市场逐渐崛起。以全地形车的主要市场北美区域为例,2000 年北美市场个人客户、商业客户的比重分别为40%和60%,而在2013 年个人客户比例已上升至84.2%、商业客户比例下降至14.4%,政府购买量增加至1.4%。

预计未来,全球以一般日常生活、娱乐、竞技为使用目的的个人消费需求占比仍将保持一定的增长态势。

②全球市场容量情况

全地形车市场消费需求变化与全球宏观经济、消费地区微观经济的变化密切相关,受2008 年金融危机影响,全球全地形车销量由2006 年的133.1 万台迅速下降至2010 年的66.5 万台,2011 年后逐年上升至2014 年83.2 万台;2006 年至2014 年期间,全地形车销售也发生了结构性变化,ATV 销售与全地形车整体销售变动趋势一致,而UTV 则保持了较好的增长态势,2006 至2014 年复合增长率达6.85%。

(3)国内全地形车行业发展现状

中国全地形车行业起步于上世纪 90 年代,行业初期产品基本以小排量全地形车为主,参与企业规模、技术能力参差不齐;2000 年后,部分汽车零部件企业、摩托车企业介入全地形车行业,行业竞争加剧。为规范行业发展,2005 年至2008 年国家商务部、国家发改委、海关总署、质检总局和国家认监委等部门陆续出台相关规范政策,加强了对行业的管理。国家开始对整车及配件生产企业实施车辆识别代号管理,对全地形车出口开始实施出口许可证管理制度;同时随着国际消费市场对产品的安全、排放标准的日益提高,国内生产企业经过优胜略汰的行业洗礼后,产品品质日渐提高,全地形车产品的生产和出口开始与国际接轨。2008 年金融危机后,产业集中度进一步加强,以浙江春风动力、重庆环松等为代表的中国全地形车品牌开始在全球市场形成影响力并占据一定市场份额。

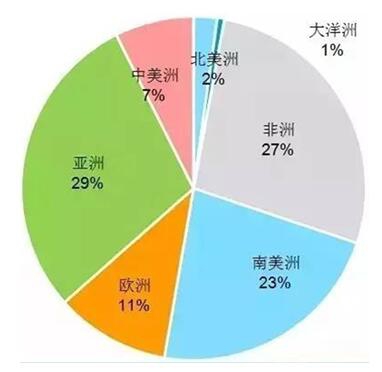

中国全地形车行业长期以来出口导向型特征明显,中国 90%以上的全地形车都出口到国外。根据中国汽车工业协会统计数据,全国全地形车销量已由2010 年的8.08 万辆增至2014 年9.26 万辆,复合增长率为3.46%;近年全地形车出口额集中度一直保持较高水平,2013 年至2015 年春风动力、林海股份全地形车出口额分别占全国出口额的80.12%,84.64%和80.70%。

在国内市场消费方面,国际知名全地形车企业如北极星、庞巴迪在中国大力推广全地形车,全地形车所代表的竞技运动、时尚潮流、生活方式和运动文化正在向百姓生活渗透;同时随着国内全地形车俱乐部的快速发展,使得全地形车逐渐被消费者认识和接纳,国内全地形车销量逐步增长至年销量万辆以上水平,未来发展前景可期。

2、摩托车行业基本情况

(1)全球摩托车市场概况

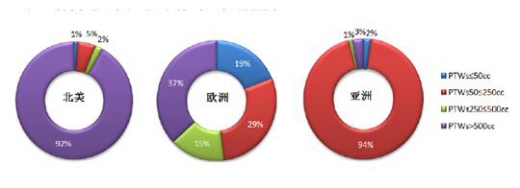

目前,全球绝大数国家和地区使用摩托车,摩托车保有量上升的主要国家集中在亚洲、拉美地区,如泰国、印尼、巴基斯坦、阿根廷、马来西亚等。但从摩托车保有量按排量构成上看,发展中国家和地区以助力车和小排量摩托车消费为主;经济发达国家和地区则以中、大排量为主。

拉美地区近年逐渐成为世界上成长最快、最庞大的摩托车市场。全球主要摩托车生产国纷纷将其经营战略重点移至拉美,该地区市场需求主要以125ml以下的小排量为主。

由于欧美市场在产品安全及环保等准入条件上有较高的门槛,市场需求以中、大排量和酷炫的外观超级运动车、旅行车为主,因此目前参与企业仍以欧美本土企业及日本企业为主。以美国市场为例,占主导地位的制造商主要是美国本土的哈雷戴维森公司、日本的本田和雅马哈,三家合计占有70%以上市场份额。

(2)国内摩托车行业现状及未来发展趋势

①国内摩托车市场现状

中国摩托车工业自二十世纪九十年代开始快速发展,已形成了完整的开发、生产及营销体系,并有了相当一部分独立自主的知识产权,成为世界摩托车产销第一大国。同时,农村城镇化建设和农村经济的快速发展,也促进了摩托车生产企业的迅速发展。自 2007 年起,中国摩托车企业凭借性价比优势,占据全球摩托车销量的比例已超过50%。

但自 2011 年以来,国内摩托车总销量逐年递减,一方面是因为电动车和汽车逐渐替代摩托车成为代步出行工具,禁、限摩托的法律法规也对摩托产业多有限制;同时,由于摩托车行业产品同质化竞争严重,部分厂商无力也不愿意进行市场推广投入、型车型开发和技术升级,作为交通工具的摩托车市场不断向边缘城镇和乡村退缩,导致国内摩托车多属于中、低档,缺少美国哈雷,日本本田、川崎等知名企业的高附加值产品。

②国内摩托车市发展趋势

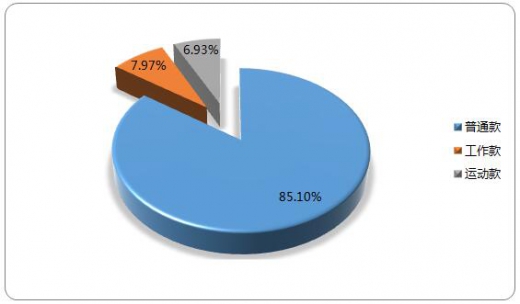

近年来,我国摩托车市场在逐渐发生变化,助力车、小排量摩托车产销量自2011 年以来持续下降,但以休闲娱乐为主要目的250cc 及以上排量摩托车增速明显,市场空间正不断增大,产品车型逐年增多。随着消费者对摩托车的外观设计、性能和安全性有了更高的要求,中、大排量摩托车市场的娱乐性和个性化特征逐步显现。

二、市场需求状况

1、全地形车

(1)需求持续上升

全地形车作为一种动力运动装备,其发展依赖于消费者收入水平提高、生活方式的转变。动力运动装备与消费国宏观经济、消费者生活水平及信用水平、就业率等方面密切相关。世界银行发布的最新《全球经济展望》指出未来经济增长加快将主要依赖于高收入国家保持复苏势头,全球发达经济体增长逐渐加快,全球经济增速有望从2015 年的2.4%温和回升至2.9%。随着发达经济体持续复苏,未来全地形车消费量有望保持2010 年以来5.76%以上的复合增长率。

(2)细分市场快速发展

UTV 作为全地形车的一类,因其具有较强的性能可拓展特点,用户可根据需要将其改装为消防、搜救、军事、户外竞技等特殊用途车辆,近年来,该类车型逐渐获得个人客户及政府部门青睐,销售量稳步攀升。2004 年至2014 年该类车型销售复合增长率达7.74%。尤其是2010 年以来,ATV 销量增长乏力,但UTV 销量迅速从2010 年的24 万台迅速增加至2014 年的41.3 万台,市场潜力巨大。

(3)技术升级,附加值提高

随着电喷技术、制动防抱死系统、EPS、CVT 等汽车制造技术在全地形车上的运用,全地形车逐渐与汽车技术发展趋势趋同,产品附加值随着消费者对整车性能、舒适性、安全性等方面的要求提高而逐步提高。

(4)国内市场有待开拓

国内全地形车销售从 2008 年开始起步,到2015 年国内销量不到10000 辆。

但随着居民的收入水平快速提高,休闲娱乐为主的生活模式成为趋势,国内全地形车俱乐部的快速发展,全地形车逐渐被普通消费者认识和接纳。

2012 年至2015 年中国全地形车锦标赛已在数十个城市成功举办,全国全地形车俱乐部、赛车队如雨后春笋不断涌现。全地形车作为休闲娱乐用品,在汽车、摩托车等代步工具普及过后,全地形车将给消费者带来全新的户外动力运动文化体验。随着中国中产人群的逐步壮大,其生活方式的逐步升级,预计未来全地形车国内销量有望快速增长。

2、中、大排量二轮摩托车

(1)国内中、大排量摩托车逆势增长、潜力巨大

由于国内不少城市“限摩禁摩”,摩托车上路受到了不小的限制,摩托车作为交通工具的功能在国内不少城市逐渐淡化;与之鲜明对比的是,作为娱乐工具的功能却增长迅速,近年来各种越野赛、摩托车俱乐部在国内纷纷成立,以娱乐功能为主的中、大排量摩托车,正成为拉动国内摩托车需求的新动力。

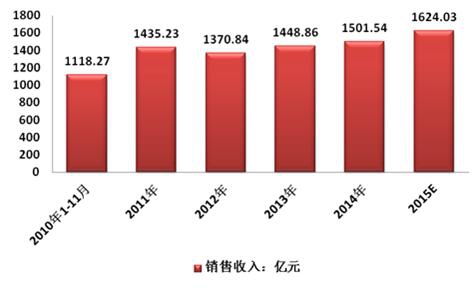

2010-2015年我国摩托车整车行业规模以上企业数量分析

时尚与休闲成为如今摩托爱好者新的追求,如今的摩托车不仅仅是代步工具,人们对摩托车赋予新的定位,更加注重个性、时尚、高档和品位。同时随着摩托车行业的发展和国内经济的持续发展,消费者购买能力的提升以及与国际化接轨,中外交流频繁使国内消费者对国外的大排有了认识和认可,小排量车已经不足以满足追逐个性的要求,国内250cc 以上排量摩托车销量已从2011年的7,210 辆增至2015 年的26,211 辆,年均复合增长率达到38.11%,市场潜力巨大。

2010-2015年我国摩托车整车行业销售收入走势图

(2)国外市场空间巨大

全球中、大排量摩托车消费市场主要集中在北美和欧洲。以美国为例,受2008 年金融危机影响,600cc 以上摩托车销量降至2010 年的27.85 万辆,随后持续增长,2014 年销量增至31.36 万台11。欧美地区大排量摩托车保有量高,市场空间大,但由于欧美市场在产品安全及环保等准入条件上有较高的门槛,消费者偏爱大排量、酷炫外观的城市运动车、超级跑车、旅行车;国内摩托车企业由于技术、设计能力差距,鲜有涉足。随着中国摩托车企业逐渐加大科研投入、注重产品品质及品牌建设,未来有望参与并分享欧美巨大市场。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。