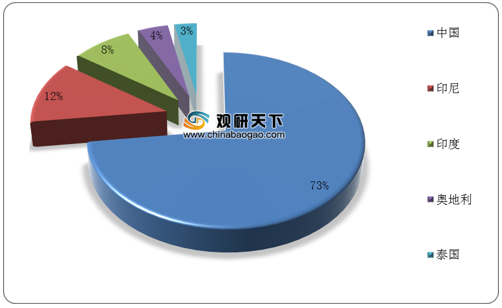

数据显示,经过多年的发展,我国已成为全球最大的粘胶短纤生产国,全世界有超70%的产能集中于中国。

从产能地区分布来看,我国粘胶短纤产能区域分布高度集中,其中新疆、江苏、河北、江西为我国粘胶短纤四大主产区,其产能占比分别为20%、17%、16%、16%。

从产能企业分布情况来看,唐山三友集团兴达化纤有限公司、新疆中泰纺织集团有限公司、赛得利(九江)纤维有限公司为2020年我国粘胶短纤TOP3企业,其装置产能分别为80万吨、40万吨、32.5万吨、32万吨。

| 企业名称 |

所属集团 |

装置产能(万吨) |

| 唐山三友集团兴达化纤有限公司 |

唐山三友集团有限公司 |

80 |

| 新疆中泰纺织集团有限公司 |

新疆中泰(集团)有限责任公司 |

40 |

| 赛得利(九江)纤维有限公司 |

新加坡金鹰国际集团 |

32.5 |

| 山东雅美科技有限公司 |

山东渤海实业股份有限公司 |

32 |

| 阜宁澳洋科技有限责任公司 |

澳洋集团有限公司 |

32 |

| 阿拉尔市中泰纺织科技有限公司 |

新疆中泰(集团)有限责任公司 |

30 |

| 赛得利(江苏)纤维有限公司 |

新加坡金鹰国际集团 |

30 |

| 赛得利(福建)纤维有限公司 |

新加坡金鹰国际集团 |

29 |

| 宜宾丝丽雅股份有限公司 |

宜宾丝丽雅集团有限公司 |

25 |

| 赛得利(江西)化纤有限公司 |

新加坡金鹰国际集团 |

25 |

其中,大型企业产能比重继续增加,行业集中度进一步提升。数据显示,按2020年粘胶短纤企业所属集团情况来看,金鹰集团、唐山集团、中泰集团粘胶短纤产能位居全国前三,其占比分别达26.98%、15.25%、13.35%。

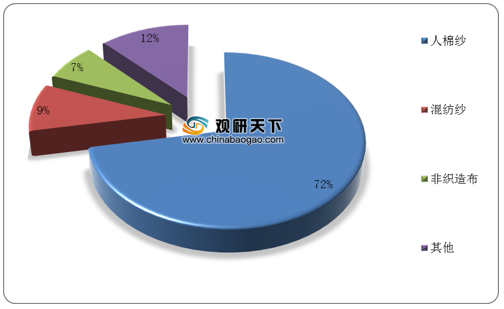

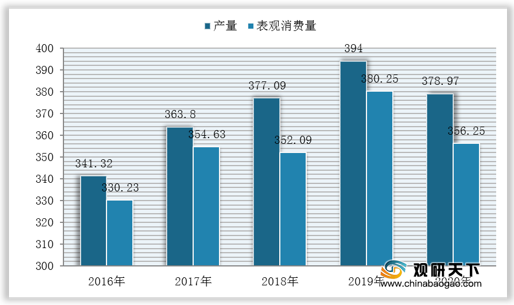

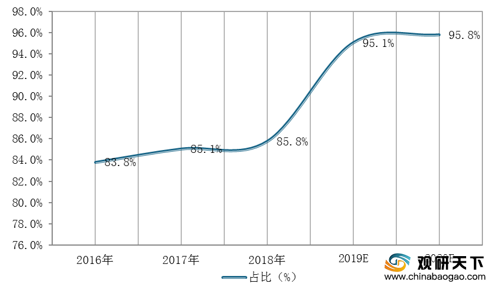

综上所述,我国粘胶短纤生产能力不断提高,大型企业市场竞争优势明显。随着企业纷纷投产叠加下游人棉纱领域需求上升,我国粘胶短纤产量、消费量也不断增加,产品产量在人造纤维中的占比也不断提升,逐渐成为取代其他产品成为人造纤维主流产品。

数据显示,截至2020年我国粘胶短纤产量、表观消费量分别为378.97万吨、356.25万吨,粘胶短纤产量在人造纤维产量中的占比提升至95.8%。

欲了解更多内容,请参阅我们的行业分析报告:

《2021年中国粘胶短纤行业分析报告-行业格局现状与发展战略评估》

《2020年中国粘胶短纤市场调研报告-行业现状调查与未来前景研究》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。