我国海岸线长达18000多公里,岛屿6000多个,近海风能资源主要集中在东南沿海及附加岛屿,风能密度基本都超300瓦/㎡,其中台山、平潭、大陈、嵊泗等沿海岛屿风能密度甚至超过500瓦/㎡。根据此前风能资源普查结果,我国5-25米水深、50米高度海上风电开发潜力约200GW;而5-50米水深、70米高度海上风电开发潜力约500GW,因此我国具备良好的海上风电开发资源基础。

参考观研天下发布《2018年中国海上风电行业分析报告-市场深度调研与发展趋势研究》

台湾海峡海平面90米高度区域平均风速介于7.5-10米/s,部分地区年均风速超过10米/s,风场基本以IECI类或I+为主,具备极佳的开发价值。而沿台湾海峡往北的浙江、上海、江苏地区海域,海平面90米高度平均风速降至7-8米/s之间,浙江以及上海地区海上风场大多属于IECII至I+类风场,而再向北部的江苏海域大多属于IECIII或II类。而从台湾海峡向南的广东、广西区域,海平面90米高度年平均风速降至6.5-8.5米/s,这些区域海上风电场大多属于IECI+类或II类。位于环渤海和黄海北部的辽宁、河北海域,海平面90米高度年平均风速基本介于6.5-8米/s之间,该区域的海上风电场大多属于IECIII类。

“十三五”期间为了推动海上风电的健康发展,同时吸取了“十二五”的一些教训,国家能源局制定的《风电发展“十三五”规划》对于海上风电发展目标进行了调整,提出确保2020年实现海上风电并网5GW,力争开工10GW。同时为了保证海上风电的投资回报率,对于海上风电的标杆电价并未作下调,潮间带海外风电维持0.75元/kWh,近海风电维持0.85元/kWh。同时能源局针对天津、江苏、浙江、上海、福建、广东、海南等制定了并网容量计划合计5GW,并针对天津、辽宁、河北、江苏、浙江、上海、福建、广东、海南制定了“十三五”开工计划合计10.05GW

随着国家层面的扶持政策持续加码,以及各地方政府的发展细则陆续出台,海上风电的发展政策基本清晰。而海上风电开发经验的逐步积累,以及各环节设备国产化的持续推进,海上风电的开发成本持续下降;风机运行稳定也持续加强,发电成本不断下降,海上风电投资回报率逐步进入相对理想区间,装机量呈现爆发式增长。2017年国内海上风电实现并网容量1164MW,同比大幅增长96.62%。截至2017年末,国内海上风电累计并网容量达2.79GW,并网容量仅次于英国与德国。

据统计2017年国内共核准海上风电项目14个,合计规模4.07GW,主要以央企以及地方国企为主。而2018年1-5月份国内新增核及待核准项目准达1800MW,在建项目达1514.4MW,已公布造价项目平均建设单价17.56元/W。

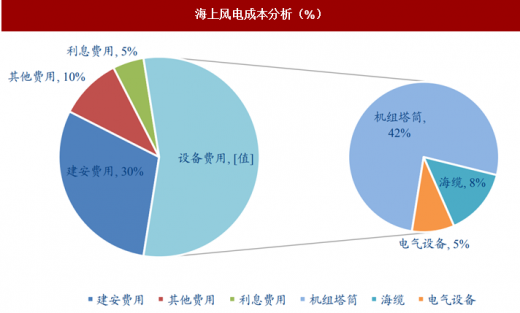

目前海上风电项目主要由设备费用、建设安装费用、其他费用(用海、用地费用、项目建管费用、生产准备费用)以及财务费用四部分构成。其中设备费用占比最大,一般超过50%,其中主要有风电机组、塔架基础、线缆、电气设备(升压站、陆上集控中心)等构成。

海上风电巨大的装机量将带来国产设备以及安装运维广阔的市场空间。其中设备端:海上风机、海上基础架、海缆需求将出现巨大的增量需求;而安装运维端由于国内海上安装船只相对匮乏,专业的安装运维人员相对稀缺,也将催生巨大的市场空间。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。