资源丰富,开发水平较低

尽管中东南部地区的风力资源较“三北”地区颇有不如,但可开发空间堪称广阔。中国气象局国家气候中心的最新研究成果显示,通过对风资源的综合评估,同时在机组技术创新等因素的驱动下,全国80米高度风能资源可利用面积从173万平方千米增加到234万平方千米,风资源技术开发量从35亿千瓦增加到42亿千瓦。其中,中东部和南方19省(区、市)可开发利用面积从27万平方千米增加到87万平方千米,低风速资源技术开发量由3亿千瓦增加到10亿千瓦。

参考观研天下发布《2018年中国风电行业分析报告-市场运营态势与发展前景预测》

图:欧洲主要国家风电装机密度

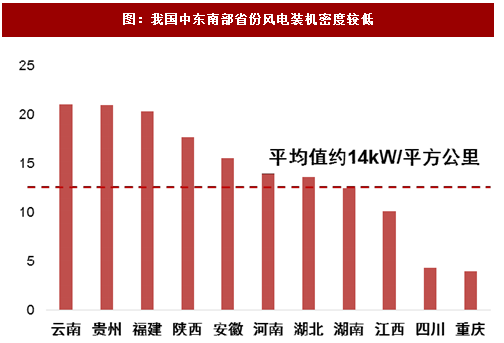

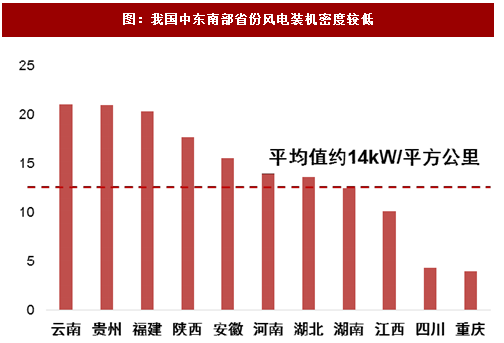

图:我国中东南部省份风电装机密度较低

从国际经验对比来看,上述地区的风电开发还有很大空间。以德国为例,到2016年底,德国全国的单位国土面积风电装机为136.97千瓦,4个州突破了200千瓦/平方公里,而我国中东南部各省份中,作为我国低风速重点区域的湖南、湖北、浙江、安徽等地都不到13千瓦/平方公里,潜力还远远没有挖掘出来。

电网接入条件是分散式项目的规模天花板

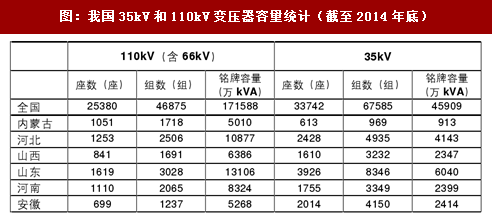

相对而言,电网接入条件对于分散式风电的开发空间影响更为直接。国能新能【2011】374号文件要求接入110kV或66kV降压变压器及以下电压等级的输变电设施,【2017】3号文件则将接入条件调整为接入电压等级应为35千伏及以下电压等级。目前全国性的分散式风电政策仍在制定过程中,接入电压等级尚无定论。

相对而言,电网接入条件对于分散式风电的开发空间影响更为直接。国能新能【2011】374号文件要求接入110kV或66kV降压变压器及以下电压等级的输变电设施,【2017】3号文件则将接入条件调整为接入电压等级应为35千伏及以下电压等级。目前全国性的分散式风电政策仍在制定过程中,接入电压等级尚无定论。

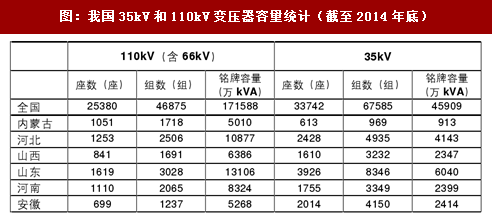

截止到2014年年底,我国35kV的变压器铭牌容量约4.6亿kVA,如按照低压接入,50%负荷条件下,可接入分散式风电的规模上限约90GW;110kV的变压器铭牌容量约17亿kVA,如按低压接入,50%负荷条件下,可接入分散式风电的规模上限约340GW。不同接入条件下,分散式风电的开发空间相差近4倍。

图:我国35kV和110kV变压器容量统计(截至2014年底)

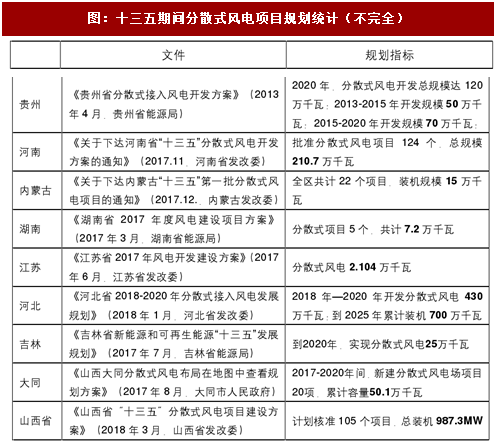

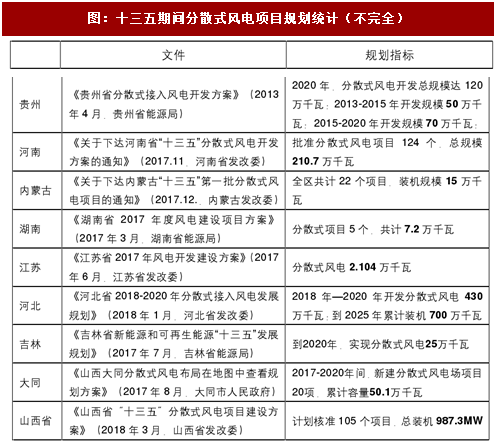

各省规划决定分散式风电短期发展规模

目前集中式风电项目的核准权限已经下放至省一级,国家发改委也鼓励省一级主管部门制定各自的分散式风电开发计划,因此短期内分散式风电的开发规模取决于各省的具体规划。

到目前为止,湖南、江苏等省在年度建设方案中同时规划了少量分散式项目,河南、内蒙古、河北、山西等省(自治区)相继出台专项的分散式风电开发方案,其中河南省于2017年11月底核准了约2GW分散式项目;河北省计划于2018-2020年间核准4.3GW分散式项目;内蒙古未对自治区内的分散式项目规模设具体限制。随着其他省份陆续跟进,预计我国分散式风电每年核准规模有望突破10GW,2019年后每年新增装机5GW以上,从而为我国风电行业的进一步发展提供有力支撑。

图:十三五期间分散式风电项目规划统计(不完全)

资料来源:观研天下整理,转载请注明出处(ZTT)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。