导读:电力供应行业周期性较弱 收入成本较高 通过改革为社会节省发电成本空间巨大。电力行业主要包括发电、输电、配电、售电四大领域,其中火电、水电、光伏等属于电力生产。

参考《2017-2022年中国电力设备行业市场发展现状及十三五竞争战略分析报告》

电力行业主要包括发电、输电、配电、售电四大领域,其中火电、水电、光伏等属于电力生产,输配电则属于电力供应行业。从细分行业财务情况分析,电力生产行业受上游煤价波动影响,具备一定的周期性,周期较长,目前恰处于周期向下的年份。电力供应行业周期性较弱,收入成本较高,通过改革为社会节省发电成本的空间巨大。

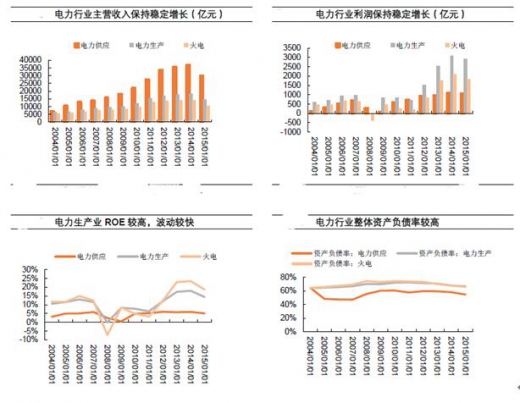

两大行业均属国民经济重要部门。截至2015 年10 月,电力生产与电力供应行业分别实现主营业务收入1.46、3.00 万亿,实现利润2906、1064 万亿,总资产规模分别为6.47、5.05 万亿,规模巨大,幵多年来保持稳步增长。

两大行业主要成本是生产成本与财务费用,其中电力生产行业毛利率中枢约为20%,2013 年以来随着煤价快速下跌,电力行业成本快速下降,毛利率迅速提至30%水平。电力供应行业毛利率则多年稳定在5-7%的水平。

电力生产业经营效率进高于电力供应业。除去2008 年煤价上涨幅度过大以外,电力生产ROE中枢基本保持在10%的水平,2013 年以后提至14-18%,电力供应业约为5-6%。再看从业人数,截至2012 年,电力供应行业从业人员150 万左右,较2007 年增加25 万人,电力生产行业则由2007 年112 万人降至2012 年97 万人水平,绝大部分来自火电。

偿债能力方面,电力生产行业负债率近年来维持在65-70%,电力供应业则维持在55-60%左右。

电力生产行业利息率(采用财务费用/负债估算)为4%左右,ROE 进高于利息率,较好利用了经营杠杆。电力供应业利息率与ROE 相差幅度较小。电力生产行业财务费用占收入比重自2012年电力投资加速起快速提至营业收入的10%左右,电力供应行业常年保持1.5-2%左右。

就火电行业而言,其从属于电力生产行业,行业各项财务指标与电力生产行业可比性较高。受清洁能源装机规模增加影响,其经营规模、资产负债规模占行业比重均逐年下滑,行业毛利率、利润率更低,财务费用占收入比重更低,利润受成本的影响更大。

总结起来,电力生产行业受煤电联动与煤炭的周期性影响,利润率波动较大,成本结构则较为稳定。

行业财务费用占收入比重、杠杆率均较高,一旦煤价长期保持高位、或电价下降幅度过大,很有可能产生债务远约、现金流断裂、信用下滑等极为严重的后果。电力生产行业历史上已经分流了约15万职工,效率提升幅度已经很大,去产能空间较小。相比之下,输配电行业一方面人员增速较快,另一方面其行业整体收入几乎是电力生产行业2 倍左右,行业收入成本存在巨大下降空间。

按照电监会《2010 年度电价执行及电费结算情况通报》,2010 年发电企业平均上网电价为0.385元/kWh,平均输配电价为0.187 元/kWh,2016年对部分省份输配电成本核算结果也在0.18/kWh左右。

按此比例推算,输配电企业度电收入约为电力生产企业收入的45-50%,推算得电力供应行业收入应是电力生产行业的1.5 倍左右。目前电力供应业收入是电力生产业的2 倍充分说明输配电环节收费虚高,降价控费规模理想状态可达电力生产业的50%收入规模,即7000 亿左右,空间巨大。

因此,我们认为国家下一步电改重点更大可能放在电力供应行业,从电力安全、国企改革、承担社会责任的角度分析,国家都有理由保护电力生产行业维持在行业平均利润水平,考虑到行业内部竞争加剧,我们认为行业ROE、毛利率中长期将略低于历史利润水平。

资料来源:公开资料,报告网整理,转载请注明出处(ww)。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。